A股风格切换线索:宽货币与弱美元周期下的成长股机遇

AI导读:

回顾过去10年A股季节性效应,宽货币向宽信用传导初期,小盘成长风格占优。近年A股价值/成长风格受美元周期影响加大,弱美元周期下成长股更为占优。中期“宽货币+弱美元”格局下,小盘、成长风格更为占优,关注机器人、人工智能等板块。

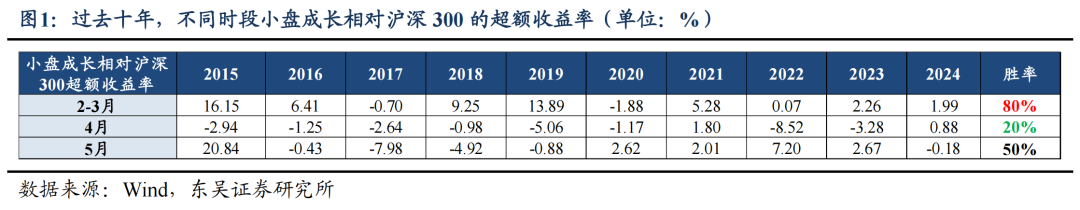

回顾过去10年A股的表现,市场在2-3月(春季躁动)以及4月(四月决断)具有鲜明的季节性效应。这具体表现为2-3月主题投资活跃,小盘、成长风格占优,而进入4月,蓝筹、绩优股票表现相对稳健。但“四月决断”后,市场风格并无明显规律。事实上,跳出季节性框架,结合中国经济周期与海外美元周期的双维度视角,可挖掘风格切换的线索。

在宽货币向宽信用传导的复苏初期,流动性逻辑主导,小盘成长风格占优。

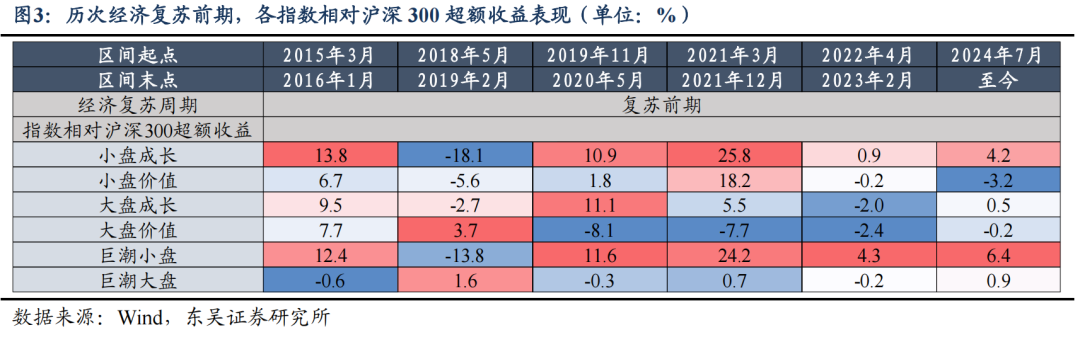

经济复苏初期,央行率先宽货币,财政政策出台较慢。因此实体经济需求复苏滞后于货币供应增加,大量流动性留存于金融体系,造成剩余流动性抬升。同时政策底已现,市场风险偏好改善,叠加小盘成长股业绩弹性更佳,此阶段市场给予高估值。

2015年以来,几轮复苏初期小盘成长股表现更佳。通过M2同比-社融存量(剔除政府债务)同比的剪刀差表征剩余流动性,结合制造业PMI刻画经济周期。2015年以来,6轮剩余流动性明显抬升且PMI偏弱运行阶段,对应宏观经济下行,宽货币政策先行而实体经济需求未改善。这些阶段,小盘成长指数大多相对沪深300有明显超额收益,剔除2018年后平均超额收益达11.1%。2018年中美贸易摩擦升级挫伤市场风险偏好,股权质押杠杆风险暴露冲击场内流动性,宏观剩余流动性向微观流动性传导受阻,小盘和成长风格受压制。

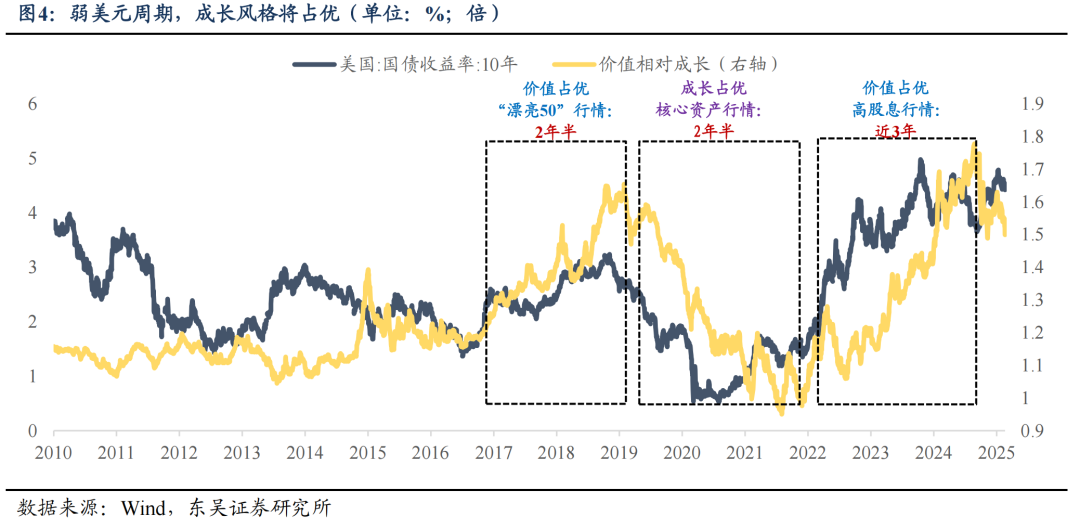

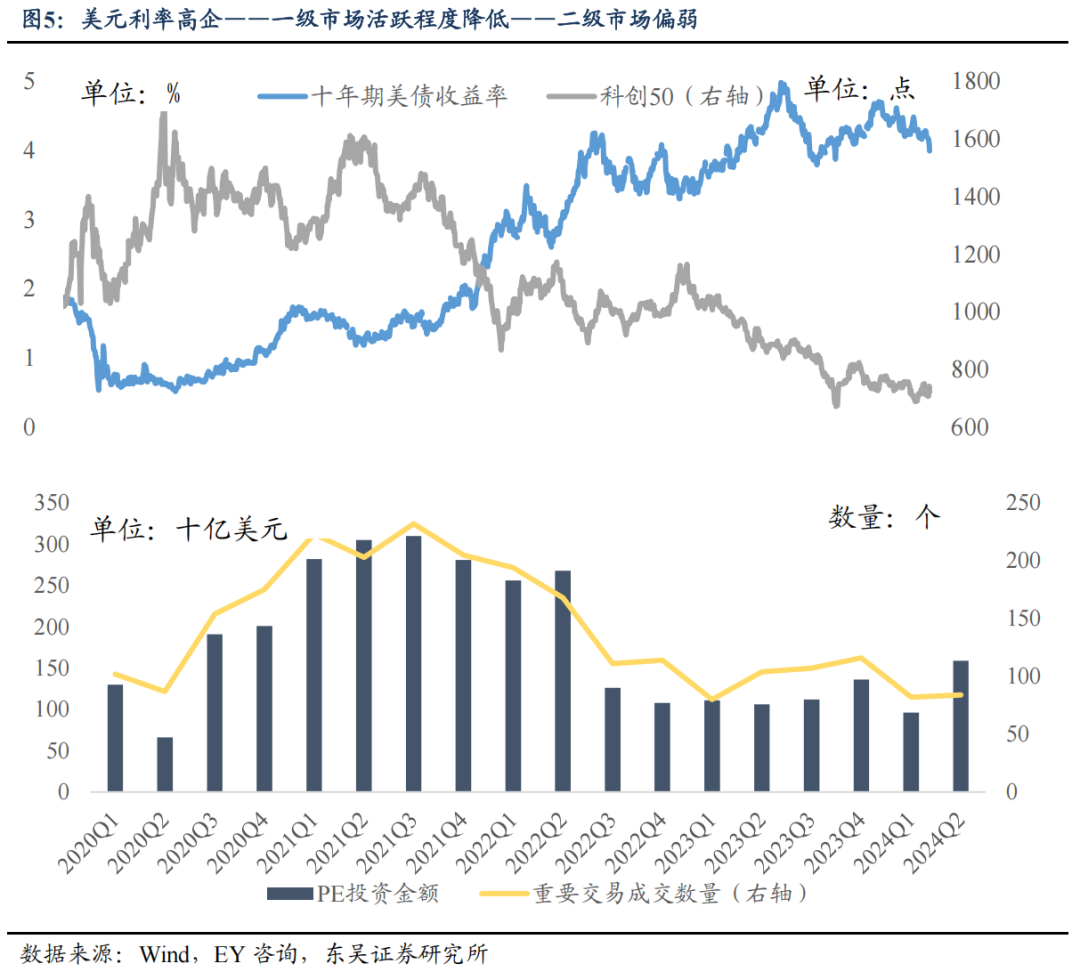

近年A股价值/成长风格受美元周期影响加大,弱美元周期下,成长股更为占优。

基本面看,海外流动性宽松释放汇率压力,推动中美货币政策趋同,科技成长类公司研发投入资金成本降低,加速技术进步。美元宽松周期,风险投资和创新产业投资活跃度提升,有利于产业趋势逻辑演绎。流动性层面,美元下行周期成长股分母端压力改善,打开估值空间。

中期“宽货币+弱美元”格局下,小盘、成长风格更为占优。

中期看,我国“宽货币”取向明朗。4月央行实施MLF超额续作,释放流动性调节信号,或为落实“适度宽松”序曲。未来中期维度下,降息降准值得期待。整体经济仍处于复苏阶段,“宽货币”向“宽信用”传导存在时滞,剩余流动性有望继续提升,利好小盘、成长风格。

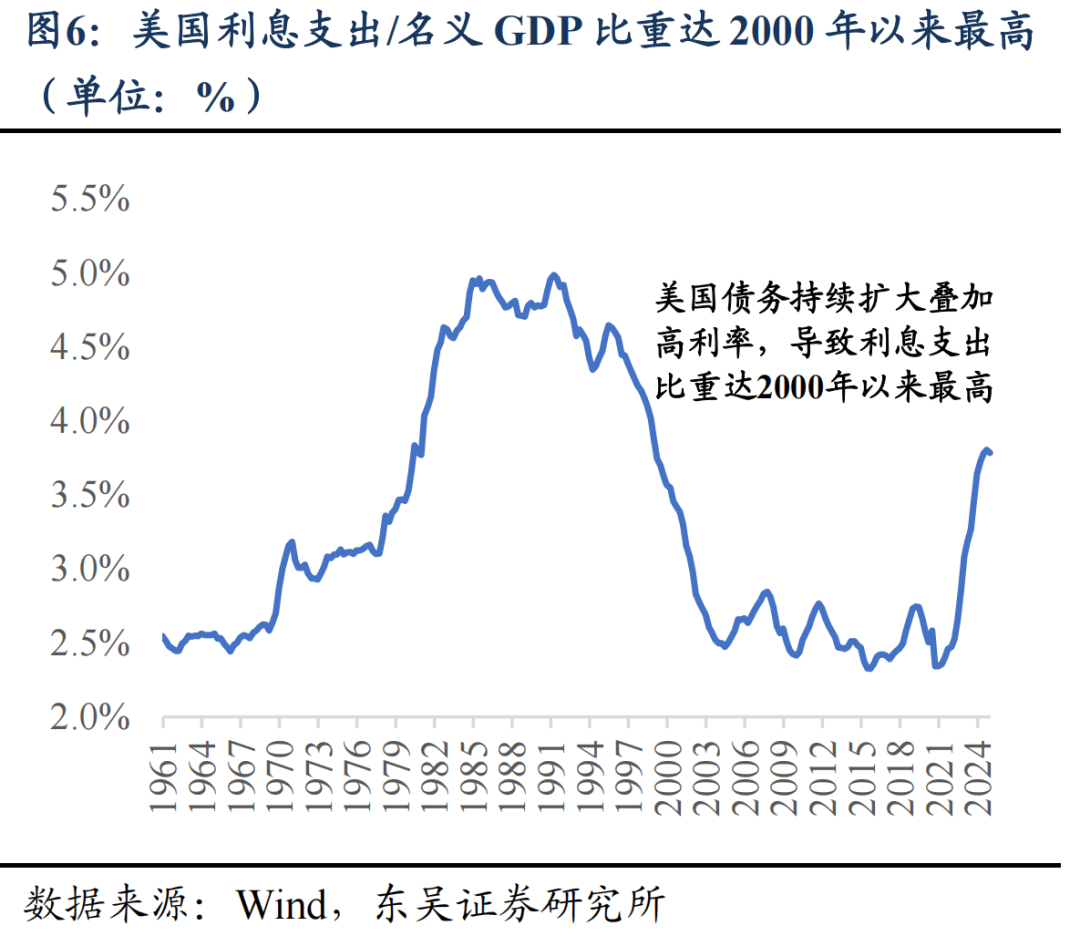

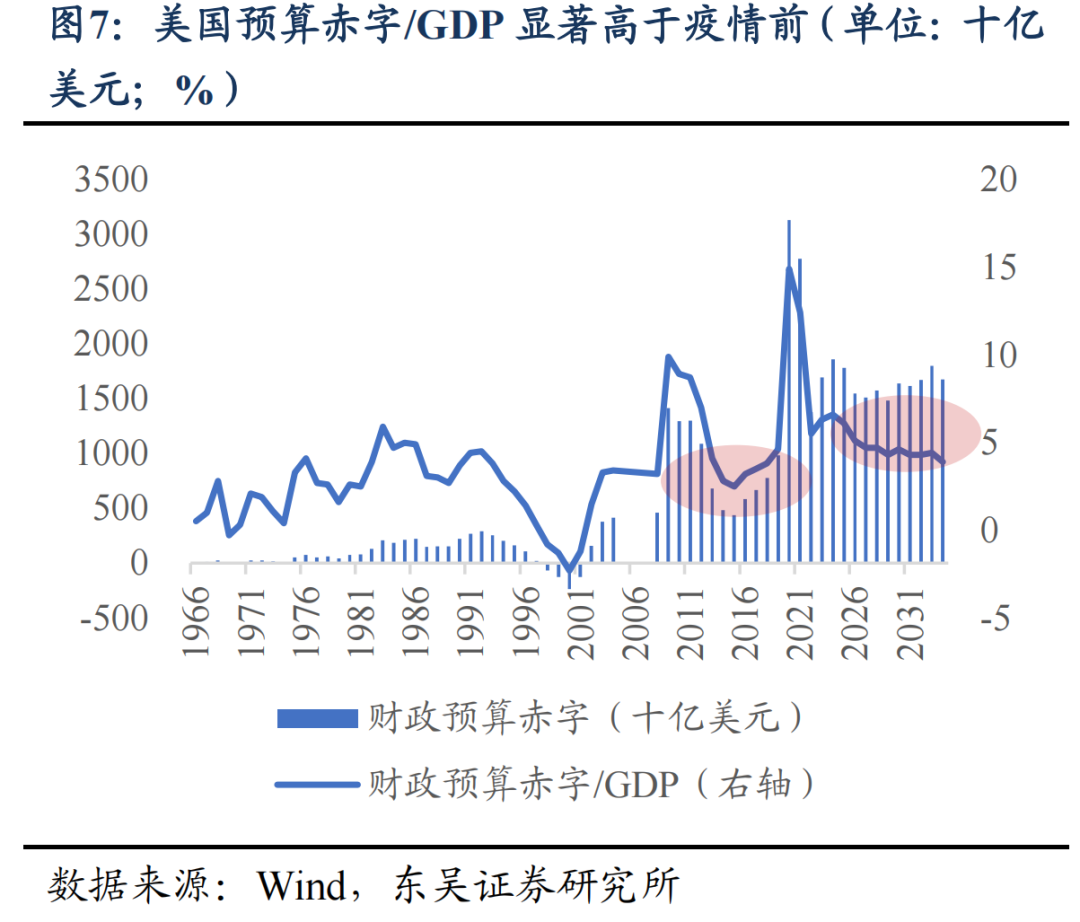

特朗普政策中,关税旨在平衡财政,减少利息支出是核心抓手之一,美元利率下行是必要条件,关税壁垒侵蚀美元信用,海外流动性将宽松。

观点总结及后续配置建议

中期看,“宽货币+弱美元”影响风格,对小盘、成长股分母端提供支撑。配置方面,政策和产业端持续催化的板块是后续交易重心,可关注机器人、人工智能、国产算力产业链(先进制程)、军工电子、创新药、低空经济、可控核聚变等。

风险提示:国内经济复苏不及预期;联储降息不及预期;宏观政策力度不及预期;科技创新不及预期;地缘政治风险。

(文章来源:东吴证券)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。