养老目标基金Y份额业绩分化,规模增长待提升

AI导读:

养老目标基金Y份额开售两年来,业绩分化显著,部分产品收益为正,部分则亏损严重。同时,基金规模也呈现明显分化,规模不足百万元的产品占比达30%。投资者对养老目标基金Y份额的热情不高,但随着个人养老基金制度的优化和推广,未来有望实现规模增长。

财联社12月1日讯(记者沈述红)自2022年11月28日首批个人养老目标基金Y份额正式开售至今已满两年。在个人养老金制度即将迎来新变革之际,养老目标基金Y份额的表现备受关注。其过去两年的收益如何?哪些产品规模有所增长?投资者体验又怎样?

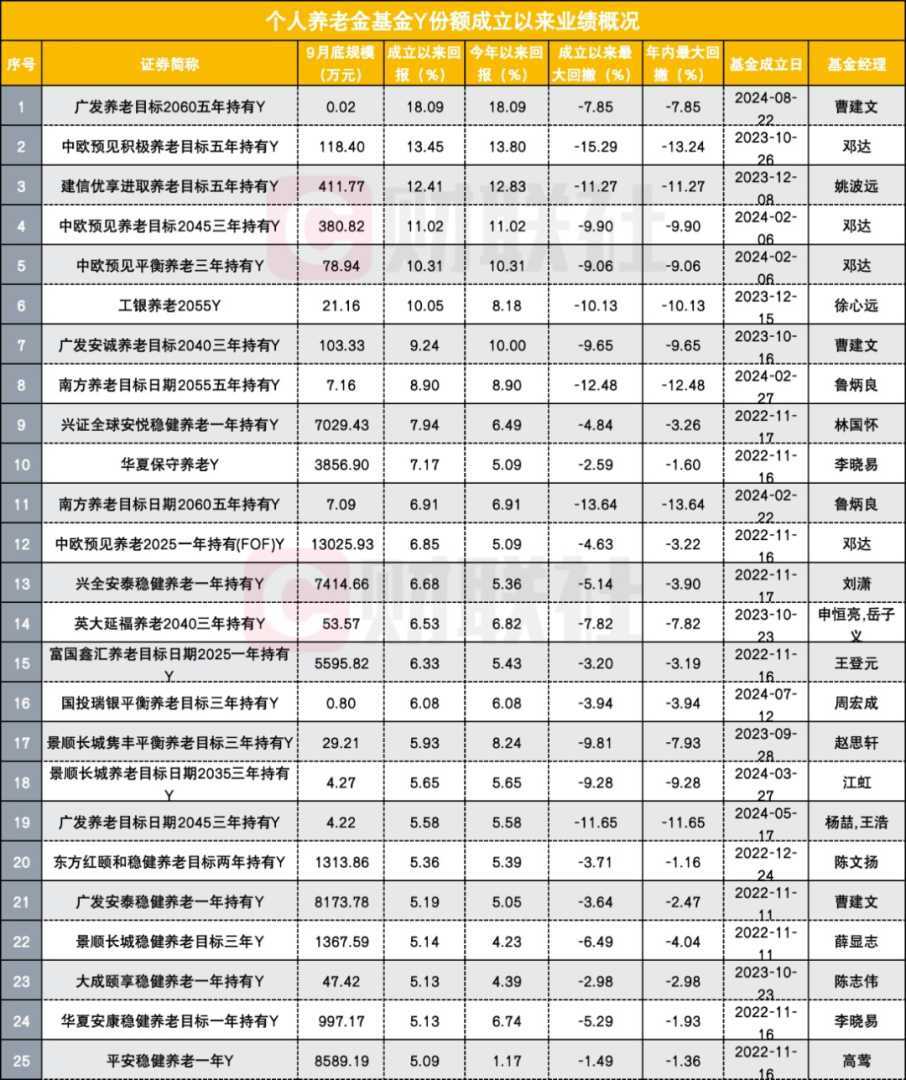

截至11月底,2022年11月成立的128只养老目标基金Y份额整体业绩仍处亏损状态,仅半数产品自成立以来回报为正,业绩首尾相差26.49%。若将样本扩大至全市场199只养老目标基金Y份额,则有产品在成立短短3个多月内净值增长率达18.09%。

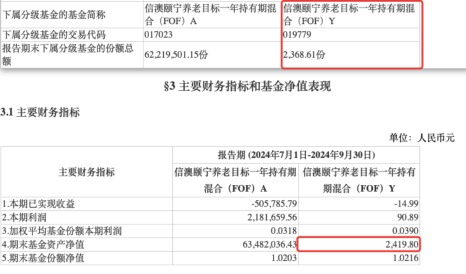

值得注意的是,业绩分化现象在基金规模上也十分明显。截至今年三季度末,199只个人养老目标基金Y份额总规模达73.44亿元,平均每只产品规模为0.37亿元。其中,规模超1亿元的产品仅有20只,占比10%;6成产品规模不足1000万元;更有59只产品规模不足100万元,占比高达30%,个别产品成立一年多以来规模低至2419.80元。

业内人士指出,投资者对养老目标基金Y份额的热情不高,这与国内养老FOF市场尚处于早期阶段、个人养老金账户缴款比例有待提升以及过去两年权益市场震荡等因素密切相关。然而,随着个人养老基金制度或将全面优化并推向全国,养老目标基金Y份额或将吸引更多投资人关注,实现规模增长。同时,从长期来看,企业盈利修复和市场信心恢复只是时间问题,Y份额有望随市场上涨实现收益增长。

业绩分化显著

自2022年11月个人养老金政策发布后,公募基金为个人账户养老金推出了专属的Y份额。如今两年已过,养老目标基金Y份额的成绩单已出炉。

截至11月底,2022年11月成立的128只养老目标基金Y份额整体业绩仍处于亏损状态,平均每只产品自成立以来回报为-1.22%,仅半数产品回报为正,业绩首尾相差26.49%。其中,兴证全球安悦稳健养老一年持有Y自成立以来单位净值涨幅为7.94%,表现最佳;华夏保守养老Y紧随其后,收益率达7.17%。此外,中欧预见养老2025一年持有(FOF)Y等4只产品涨幅超5%。但也有24只产品成立半年多净值跌超5%,其中华夏养老2045三年Y等产品亏损幅度较大。

若将样本扩大至全市场199只养老目标基金Y份额,业绩最好的为广发养老目标2060五年持有Y,该产品成立短短3个多月净值增长率已达18.09%。中欧预见积极养老目标五年持有Y等产品亦表现不俗。

而从今年以来的情况看,179只养老目标基金Y份额(剔除2024年以来成立的产品)整体处于盈利状态,平均每只产品回报为3.75%。中欧预见积极养老目标五年持有Y年内收益居首,达13.80%。但华夏养老2055五年Y等部分产品则出现亏损。

对于业绩差异,公募基金经理表示,不同持有期限的养老目标基金Y份额对应的风险等级和配置策略不同,业绩也会有所差别。此外,过去两年资本市场震荡调整,不同时点成立的养老目标基金Y份额业绩也会有所差异。

3成产品规模不足百万元

养老目标基金Y份额的分化不仅体现在业绩上,还体现在基金规模上。

截至今年三季度末,199只个人养老目标基金Y份额总规模达73.44亿元,平均每只产品规模为0.37亿元。其中,规模超1亿元的产品仅有20只,占比10%;规模不足100万元的产品则高达59只,占比30%。规模最大的产品为兴全安泰积极养老目标五年Y,规模为8.25亿元。

然而,也有119只产品规模不足1000万元,占比达6成。规模最小的产品为信澳颐宁养老目标一年持有Y,其今年9月底规模仅为2419.80元。此外,国富稳健养老目标一年持有Y等产品的规模也较小。

投资者对养老目标基金Y份额的热情不高,一方面是因为国内养老FOF市场尚处于早期阶段,投资者认知不足;另一方面是因为过去两年权益市场震荡,导致投资者对公募产品丧失信心。但随着个人养老基金制度的优化和推广,以及市场信心的恢复,养老目标基金Y份额有望获得更多关注并实现规模增长。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。