东昂科技二闯IPO:产能利用率下滑,分红近亿再募资补流

AI导读:

东昂科技再次冲刺IPO,计划募集2.6亿元。然而,公司产能利用率持续下滑,分红近亿后再募资补流,引发市场质疑。未来,东昂科技能否实现跨越式发展,仍需观察。

目前,IPO市场节奏依然趋紧。据统计,2024年至今,北交所仅受理了两家公司的IPO申请,其中厦门东昂科技股份有限公司(简称:东昂科技)备受瞩目。该公司由招商证券担任保荐机构,本次IPO计划募集2.6亿元资金。

值得注意的是,东昂科技并非首次冲刺IPO。早在2022年9月30日,公司就曾向深交所创业板递交招股书并获受理。然而,在经历第二轮审核问询后,公司尚未回复便撤回了上市申请。时隔不足一年,东昂科技再次踏上资本市场征途,其准备情况备受市场关注。

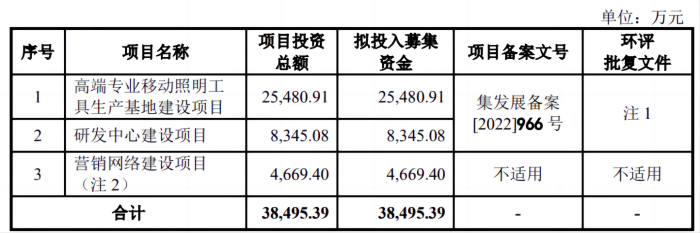

东昂科技专注于专业移动照明工具的研发、生产和销售,产品涵盖折叠灯、泛光灯、口袋灯等多个系列,广泛应用于专业维修、建筑施工、户外作业及应急防灾等领域。本次IPO募集资金中,1.84亿元将用于高端专业移动照明工具生产基地建设项目,4600万元用于研发中心建设项目,另有3000万元用于补充流动资金。

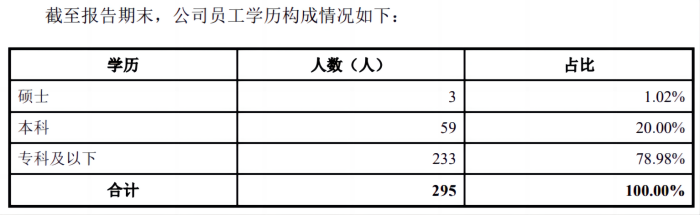

然而,数据显示,公司产能利用率自2021年达到高峰后持续下滑,引发市场对新增产能消化能力的担忧。与此同时,与上一次IPO相比,本次募资项目有所调整,营销网络建设项目被取消,而补充流动资金的需求却有所增加。此外,尽管研发人员数量不断增多,但支付的职工薪酬却呈现下降趋势。

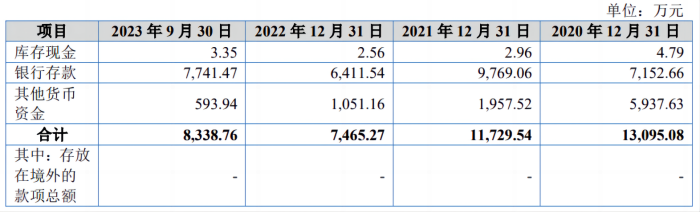

在研发实力方面,东昂科技的研发费用率低于同行业已上市公司海洋王约2个百分点。同时,公司员工学历结构偏低,专科及以下学历员工占比高达近八成。此外,公司在IPO前进行了大额分红,两次分红共计派发现金红利9307万元,其中大部分进入了公司实控人庄俊辉的腰包。而截至2023年9月底,公司银行存款仍有7741.47万元。

在此背景下,东昂科技IPO募资补充流动资金的合理性备受质疑。公司是否存在“掏空式”分红以损害股东利益的行为?未来,东昂科技能否凭借本次IPO实现跨越式发展,仍需市场进一步观察。

图片来源:东昂科技2022年申报稿

图片来源:招股书

图片来源:招股书

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。