科恒股份向特定对象发行股票,控制权将变更为珠海市国资委

AI导读:

科恒股份计划向特定对象格力金投发行股票,募集资金用于补充流动资金和偿还债务。发行完成后,格力金投将成为公司控股股东,珠海市国资委将成为实际控制人,公司控制权将发生变化。

科恒股份(300340.SZ)于2023年6月28日收到深圳证券交易所上市审核中心出具的《关于江门市科恒实业股份有限公司申请向特定对象发行股票的审核中心意见告知函》。经过深交所发行上市审核机构的严格审核,科恒股份被认为符合发行条件、上市条件以及信息披露要求,后续将按程序报中国证监会进行注册。

本次科恒股份计划通过向特定对象发行股票的方式,募集资金总额达到58,401.00万元。扣除相关发行费用后,这笔资金将全部用于补充公司流动资金和偿还债务。

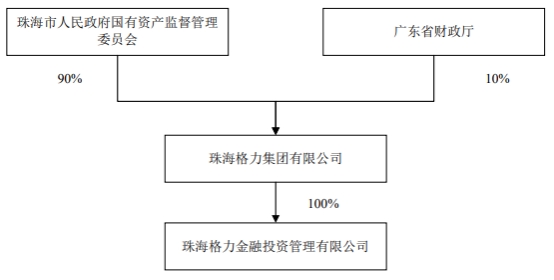

值得注意的是,本次发行对象为格力金投。发行前,格力金投并未持有科恒股份任何股份。发行完成后,格力金投将持有科恒股份63,000,000股,占公司总股本的22.78%(不超过发行前总股本的30%)。根据《深圳证券交易所创业板股票上市规则》,格力金投因持有超过5%的股份,将被视为公司的关联方。此外,格力金投的实际控制人为珠海市国资委,这意味着本次发行将导致科恒股份的实际控制人变更为珠海市国资委。

科恒股份本次向特定对象发行的股票数量为63,000,000股,这一数量将根据公司股东大会的授权,由董事会与保荐机构(主承销商)协商确定,并最终以中国证券监督管理委员会同意注册的发行数量为准。发行价格方面,本次发行价格不低于定价基准日前20个交易日公司股票交易均价的80%,计算得出均价为人民币9.27元/股。

在发行前后,科恒股份的股权结构将发生显著变化。发行前,公司控股股东和实际控制人均为万国江,其一致行动人为唐芬。发行后,格力金投将成为公司的控股股东,珠海市国资委将成为实际控制人。

本次发行的保荐机构(主承销商)为安信证券股份有限公司,由庄国春、徐英杰担任保荐代表人。

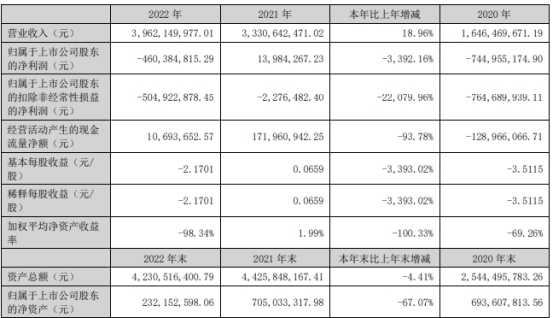

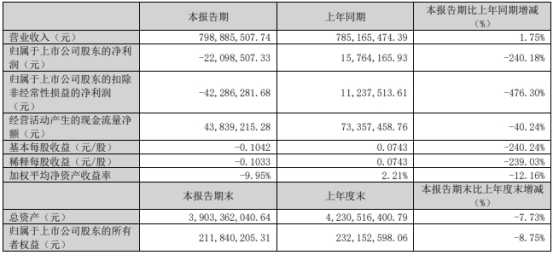

从财务表现来看,科恒股份2022年营业收入为39.62亿元,同比增长18.96%;然而,归属于上市公司股东的净利润却为-4.60亿元,同比大幅下滑。2023年一季度,公司营业收入为7.99亿元,同比增长1.75%;但归属于上市公司股东的净利润仍为负值,为-2209.85万元。

(文章来源:中国经济网)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。