股市热点:A股人气升温,但交易成本与情绪成投资者大敌

AI导读:

进入蛇年后,A股人气显著升温,赚钱效应明显。但高交易成本和情绪波动成为投资者收益的主要障碍。美股和A股实体经济年化收益率相近,但交易成本侵蚀了大部分收益。情绪同样影响投资决策,导致投资者损失惨重。

据券商中国记者统计,自蛇年以来(2月5日至今),沪指上涨2.96%,深成指上涨5.84%,创业板指上涨7.34%;港股表现更为抢眼,自蛇年以来(2月3日至今),恒生指数大涨11.64%,恒生科技指数更是飙升16.69%。股市热点持续吸引投资者目光。

股票市场作为经济体最具代表性企业的集合,长期本应呈现正和态势。然而,追涨杀跌和过度交易却使股市对许多投资者而言变成了零和甚至负和市场。

谁偷走了投资者的收益?巴菲特曾概括为“4E”原则:费用(Expense)和情绪(Emotion)是股票投资者(Equity investor)最大的敌人(Enemy)。股市看大盘需警惕这两大因素。

统计显示,美股过去一个世纪为投资者创造的年化收益率约为9%,A股过去20年的实体经济收益率也大致相当。但投资者实际感知的收益远低于此,部分热点板块的高换手率和交易成本是重要原因。

交易成本侵蚀投资收益

过去20年,A股上市公司整体利润增长了7.4倍,年化增长率为10.56%。美股上市公司实体经济年化收益率也约为9.5%。然而,约6%的交易成本意味着交易就拿走了上市公司利润的一半。

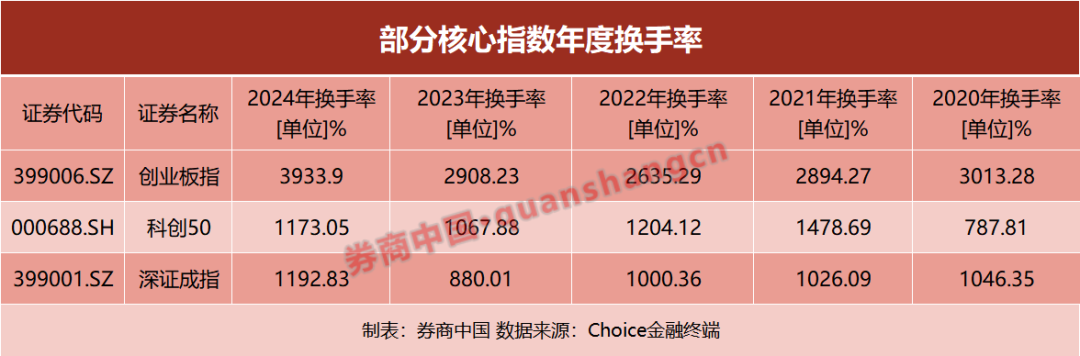

创业板指数2021年的换手率高达3934%,整体交易成本约为6.29%。对于一个长期年化收益为9%的市场来说,6%的交易成本意味着仅剩3%左右的投资收益。

情绪影响投资决策

情绪影响投资决策

情绪是投资者的另一大敌人。市场高点往往产生于狂热买家占据上风时,此时买入风险巨大。

橡树资本董事长霍华德·马克斯在互联网泡沫期间提醒投资者保持怀疑态度。事实证明,科技股在泡沫破裂后大幅下跌。贪婪、兴奋等情绪导致投资者损失惨重。

A股市场同样存在追逐热门股的现象。在2007年大牛市中,高估值银行股和资源股遍地。2013年小盘股行情中,互联网+、影视等概念股也遭到爆炒,但泡沫破裂后跌幅巨大。

为了抵制情绪对投资收益的侵蚀,投资者需正视自己的情绪,结合公司分析能力,坚定认识内在价值。这是抵挡心理因素的唯一方法。

(文章来源:券商中国)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。