美银警告:美股市场集中度高,或陷大泡沫风险

AI导读:

美国银行策略师警告,投资者扎堆成长股导致美股市场集中度高,类似历史上大泡沫。尽管短期内美股可能上涨,但泡沫后的结局警示麻烦或将来临。建议投资者关注市场集中度,投资优质股票篮子,保持多样性。

如果你仔细聆听,投资者对AI的热捧中,华尔街正回响着历史上大泡沫的警示音——美国银行策略师在上周报告中向客户发出了最新警告。

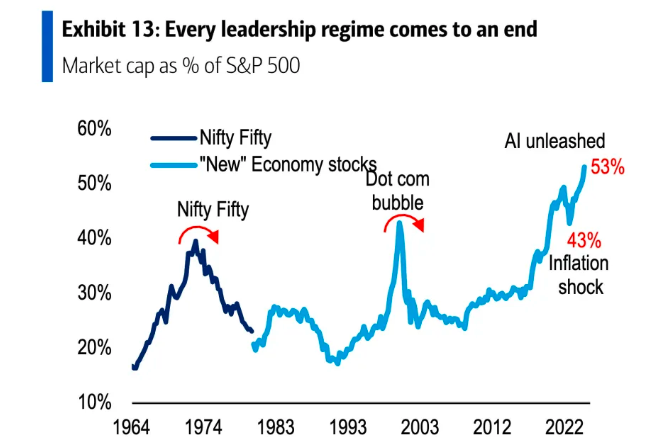

该行指出,投资者扎堆成长股,市场类似20世纪60年代“漂亮50”泡沫和90年代末“互联网泡沫”。短期内美股或上涨,但这些泡沫后的结局警示,麻烦或将来临。

该观点基于市场集中度。美股市值与世界其他地区相比,高出历史标准3.3个标准差。

美国标普500指数中市值前五股票,占总市值26.4%。

标普500指数中“新经济”股票市值占总市值一半以上,创历史新高。“新经济”指科技、通信服务和非必需消费品板块。

美国银行策略师Jared Woodard称,高集中度源于被动投资,即投资者无差别投入指数。他写道,“被动型基金占主导,市场份额54%。”

Woodard警告,“被动投资忽视估值和基本面,创新带来上涨,但萧条周期风险大。”

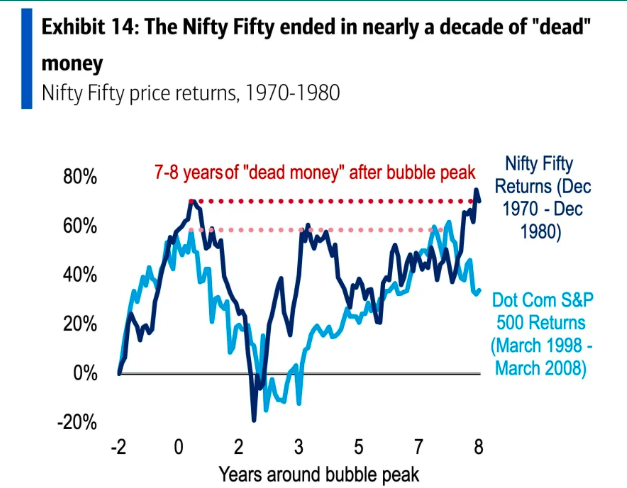

高集中度预示投资者未来或经历漫长痛苦,如“漂亮50”和“互联网泡沫”后。

Woodard曾提到,美股动能反转尖锐。“新经济”股票跌50%以上或拖累整体跌40%。

他继续写道,若“新经济”外八板块反弹10%,超大市值科技股跌10%,指数持平。不健康,缺乏多样性。

失去的十年

Woodard警告未来十年艰难,与其他华尔街银行策略师观点一致。

摩根士丹利首席投资官Mike Wilson去年12月称,标普500指数未来十年回报率“持平”。高盛首席美国股票策略师David Kostin预计,未来10年均回报率仅3%。

避免熊市和“失去的十年”,美银提出策略:Woodard表示:

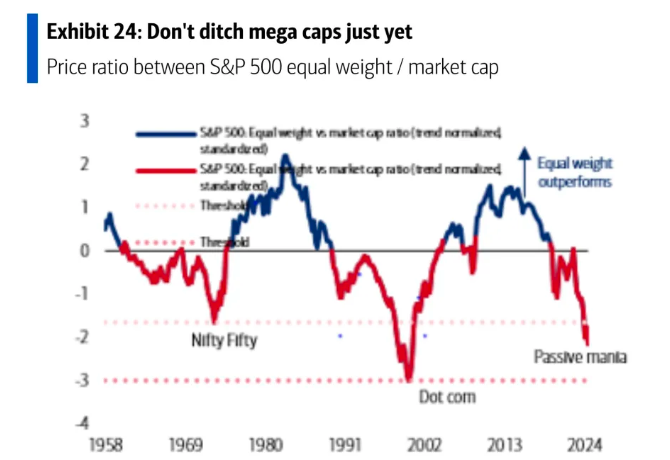

首先,关注标普500等权重指数何时击败市值加权指数。市值加权指数超买2.5个标准差。

其次,投资优质股票篮子,减少“七巨头”敞口。优质股票投资基金包括:Pacer US Large Cap Cash Cows Growth Leaders ETF(COWG);iShares MSCI USA Quality GARP ETF (GARP);WisdomTree US Quality Growth Fund(QGRW)。

第三,保持多样性。Derek Harris建议,持股权重保持15%以下。

(文章来源:财联社)

关键词:股市热点,美股,市场集中度,被动投资

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。