美股市场动荡,标普500指数跌破关键红线

AI导读:

随着市场对经济增长放缓的担忧加剧,美股动量交易策略陷入困境。标普500指数大幅下跌,已跌破触发CTA中期清盘的红线。投资者情绪极度悲观,未来考验或远未结束。

两年来,华尔街交易员们曾无视股价、基本面或经济背景,仅凭追逐市场上最热门的股票便能获利。然而,这种局面如今似乎已成过往云烟。

随着市场对经济增长放缓的担忧加剧,以及特朗普政府政策引发的贸易不确定性蔓延,昔日推动美股上涨的“动量交易”策略正陷入困境。2023-2024年间曾领跑标普500指数的科技、通信和非必需消费品股票,在2025年却集体垫底,而医疗保健和必需消费品等传统防御型板块则异军突起,成为市场的新宠。

Roth Capital Partners首席市场技术分析师JC O'Hara指出:“当投资者看到防御型股票开始领涨时,他们的避险情绪会愈发强烈。”

标普500指数周四大幅下跌逾1.5%,在经历了年初的火热行情后,2025年迄今这一美国基准股指反而累计下跌了0.3%,表现逊于欧洲甚至加拿大的基准指数。从周线和月线的角度来看,标普500指数本周已下跌2.5%,月线则重挫3%,若再跌1.4%,将抹去特朗普当选以来的所有涨幅。

与此同时,股票投资者正面临一连串的打击。

英伟达公司周三盘后公布的业绩和财测未能满足投资者的期望,周四其股价大跌约8%,目前已从1月6日触及的纪录收盘高位下跌近20%,市值跌破3万亿美元大关。

“英伟达的财报其实并不差,但与过去一段时间的财报相比,仍显逊色,”Certuity首席投资官Scott Welch表示。

此前,Deepseek 1月份推出的低成本人工智能模型已使华尔街AI概念股的涨势降温。上周末的一份分析师报告暗示微软将取消部分数据中心的租约,也引发了人们对人工智能行业产能过剩的担忧。

而科技大盘股的疲软,恰逢美国经济数据持续不佳,以及特朗普不断释放关税威胁。

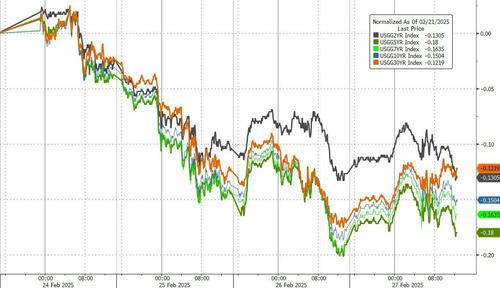

周四公布的经济数据再次显示,美国通胀预期、消费者信心、成屋销售和初请失业救济人数均发出令人不安的信号。虽然10年期美债收益率隔夜出现七天来的首次上涨,但仍徘徊在年内低点附近。目前,10年期美债收益率已较1月份4.8%的峰值下跌约50个基点。

O'Hara表示,标普500指数本应欢迎美债收益率下降,但当下跌如此迅猛时,投资者的第一反应是询问市场出了什么问题。他补充称,由于市场将债券市场的上涨解读为一种防御性举措,这也加速了投资者从风险较高的追逐趋势的交易中撤出。

由于美国经济数据持续低迷,联邦基金利率期货市场定价显示,交易员预计美联储今年将降息约60个基点,即至少进行两次降息,每次25个基点。美联储很可能在6月或7月的政策会议上恢复降息。

过去,散户投资者通常会进行由动量驱动的投机交易,但现在他们也在暂停买入并转而抛售。摩根大通的数据显示,本周一开盘后两个小时内,散户投资者就抛售了11亿美元的股票,这是自2020年3月疫情爆发以来最大的单日资金流出。

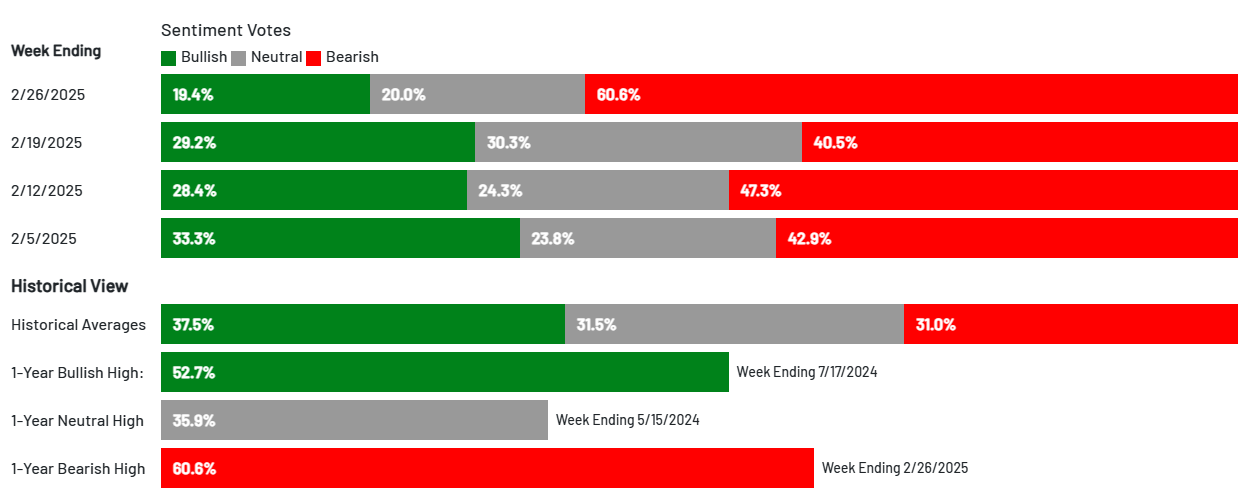

根据美国个人投资者协会(American Association of Individual Investors)的最新调查显示,散户投资者情绪已变得极度悲观。截至本周三的一周内,对未来六个月股价下跌的预期飙升了20个百分点以上,达到近61%。

注:红色部分为持悲观观点的占比。

很显然,投资者眼下面临的考验或许还远没有结束。在大摩看来,标普500指数周四大跌背后隐藏着一个潜在的危险信号:其已经跌破了触发CTA(大宗商品交易顾问)中期清盘的一条红线——5887点。

摩根士丹利量化和衍生品策略部门在周四临近尾盘时表示:“过去30分钟内,市场紧张情绪变得更加明显。我们预计未来一周宏观系统性策略将需要抛售超过400亿美元的股票,其中大部分来自CTA。”

大摩指出,这是因为美国股票期货的触发因素开始转变,ES/NQ/RTY(标普500/纳指100/罗素2000三大指数期指的代码)在未来几天内都可能转为空头。当然,大摩也提到,月末的100亿至150亿美元养老金/资产配置再平衡需求,可能将部分抵消这一抛盘。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。