高盛详解2025年宏观情景及股票布局策略,做多中国股票成亮点

AI导读:

高盛副总裁Lindsay Matcham分析了2025年可能出现的五种宏观情景,并给出了针对全球股票主题的布局策略。在当前宏观情境下,唯独建议做多中国股票,包括人工智能、人形机器人等领域。

随着美国经济增长放缓的宏观背景不断显现,高盛副总裁Lindsay Matcham在本周的最新报告中,详细分析了2025年可能出现的五种宏观情景,并给出了针对美国、欧洲及全球其他地区(ROW)的股票主题布局策略。

Matcham指出,在决定股票主题时,需考虑三大因素:

经济增长是放缓还是加速?

通胀数据是上升还是下降?

全球央行是宽松还是紧缩?

以下是Matcham总结的五类情景及其交易策略,其中在当前宏观情境下,唯独建议做多中国股票:

宏观情景①:增长放缓+通胀下行+央行宽松+收益率曲线牛市趋陡或趋平

Matcham认为,当前经济和市场正处于此情景。特朗普/马斯克推动财政紧缩及关税互征导致美国增长放缓,但市场对放缓的定价或过度,引发风险偏好转移。

大规模财政刺激退潮后增长放缓符合预期,实际收益率走低反映增长疲软及企业盈利不及预期,与降息推升美股估值的叙事不同。

美债收益率曲线或牛市趋陡(短端利率降幅更大),或牛市趋平(长端利率降幅更大),分别反映美联储降息周期及对未来增长和通胀的预期降低。

股市策略:做空周期股+做多防御股+做多中国股票

美国:相对防御类股做空周期股、高贝塔周期股、中产消费类股及流动性区域性银行股。

欧洲:通过期货、看跌期权等押注斯托克银行业指数下跌,做多欧盟债券替代篮子、防御股指数及欧股“十一罗汉”。

(白线:美国周期股与防御股比值;蓝线:欧洲斯托克银行业指数)

其他地区:资金流出美国时,做多中国人工智能、人形机器人、消费等领域股票。

宏观情景②:经济增长放缓但仍为正+通胀下行+央行宽松+收益率曲线牛市趋陡

此情景下,经济增长放缓但正增长,美债收益率和美元走低,美联储降息被定价,曲线牛市趋陡。

欧美央行降息,通胀下行助力特朗普减税,小盘股受益;资本成本下降推动周期股、小盘股及大宗商品跑赢。

股市策略:做多周期股+做多小盘股

美国:小盘股罗素2000将表现出色。

欧洲:做多德国中盘股及欧洲周期股。

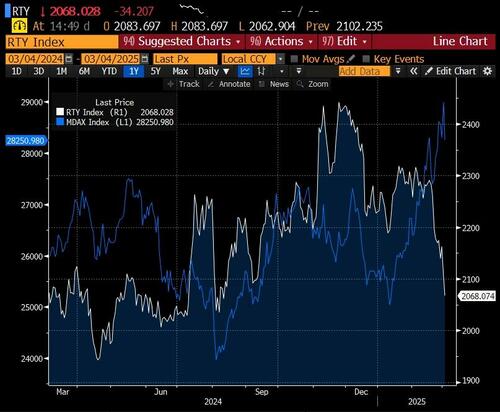

(白线:罗素2000期货;蓝线:德国中盘股)

宏观情景③:增长稳健+通胀黏性+央行按兵不动/加息+收益率曲线熊市趋陡

通胀超预期,央行在增长环境中维持高利率。特朗普关税引发通胀,但贸易繁荣。欧洲财政赤字推动增长,收益率曲线熊市趋陡。

股市策略:做多周期股+做多价值股+做多大宗商品股

美国:做多高贝塔周期股、流动性区域银行股。

欧洲:做多基础资源指数、欧洲天然气受益股及周期股。

大宗商品:做多铜主题篮子组合。

(白线:高盛铜篮子;蓝线:斯托克600基础资源指数)

宏观情景④:经济增长重新加速+通胀下行+央行放松货币政策+收益率曲线牛市趋陡

特朗普打破通胀困境,减税和放松管制推动美国GDP增长。住房通胀率下降,美联储和欧洲央行降息。风险资产环境良好。

股市策略:逢低买入美国放松监管主题+欧盟弱资产负债表股

美国:做多模因股、高收益债股票及受益股。

欧洲:做多弱资产负债表股、美国制造主题股、半导体股、电力股及高收益债题材。

(白线:美国放松监管受益股;蓝线:欧洲弱资产负债表股)

宏观情景⑤:经济增长恶化+通胀黏性+央行按兵不动/加息+收益率曲线熊市趋平

特朗普关税加剧避险情绪,通胀顽固,央行鹰派,收益率曲线熊平。资金成本高企打击小盘股、周期股及未盈利科技股。

股市策略:未盈利科技股及欧洲周期股承压

美国:做空未盈利科技股及罗素2000低盈利篮子。

欧洲:相对防御股做空欧洲周期股、弱资产负债表股及高收益债题材。

(白线:美国未盈利科技股;蓝线:欧洲周期股/防御股比值)

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。