险资举牌潮起,中信银行等银行股成重要配置标的

AI导读:

今年已有7家上市公司被险资举牌,其中5家为银行。险资对权益资产尤其是红利资产的配置比例正在上升,银行股成为重要配置标的。平安人寿等险资频频扫货银行股,举牌后继续增持,引发市场关注。

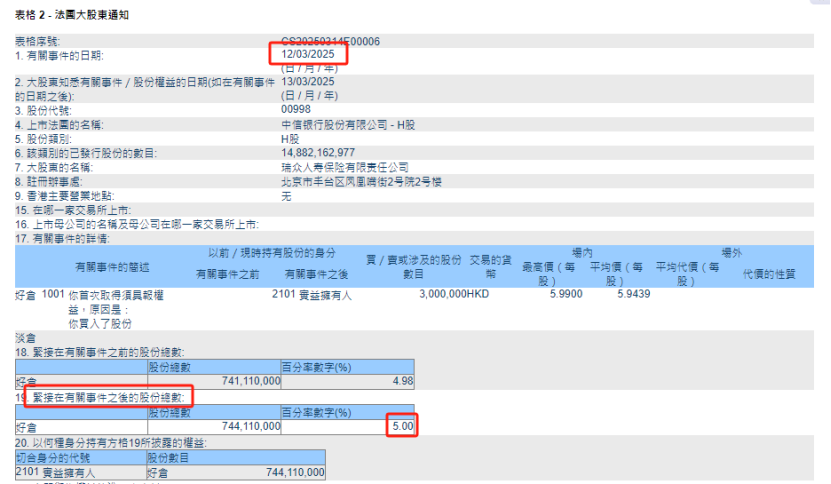

险资举牌不歇脚!港交所披露易最新信息显示,瑞众保险于3月12日增持300万股中信银行H股股份后,持股比例突破5%,触发举牌。

截至目前,今年已有7家上市公司被险资举牌,其中5家为银行,包括中信银行、邮储银行、招商银行、农业银行、杭州银行。业内分析,险资对权益资产尤其是红利资产的配置比例正在上升。在此背景下,银行股这类高股息股票成为保险公司的重要配置标的。

瑞众保险举牌中信银行H股

3月12日,瑞众保险增持300万股中信银行H股,耗资约1783.2万港元,持股比例突破5%。此前,中信银行披露2024年度业绩快报显示,去年该行实现归母净利润685.8亿元,同比增长2.3%。截至去年末,该行资产规模超过9.53万亿元。

2024年以来,中信银行H股股价累计涨幅近90%。瑞众保险曾在2024年7月、8月分别举牌龙源电力H股、中国中免H股。

瑞众保险于2023年6月获批开业,注册资本金565亿元。2023年11月,北京金融监管局批复同意瑞众保险全面接收华夏人寿业务。

年内第七例

据统计,2025年已有7家上市公司被险资举牌,其中5家为银行。以平安人寿为代表的“平安系”频频扫货银行股,并在举牌后继续增持,引发市场关注。

包括邮储银行、招商银行、农业银行、工商银行在内的多家银行H股被平安人寿增持,持股占比均突破5%。此外,新华保险通过协议转让方式收购杭州银行股份,成为该行重要股东。

举牌潮起

持续加仓银行股是险资去年来举牌潮的延续。去年险资举牌达到20次,为近四年新高。业内人士分析,险资举牌频频的原因包括响应中长期资金入市号召、减少金融资产波动对利润的影响、应对利率下行等。

长江证券研报认为,险资举牌可填补利差收益下降损失,熨平利率下降周期的影响。此外,新会计准则的实施也促使险资增加长期股权投资规模。

多重因素作用下,险资对权益资产的配置比例持续上升。银行股作为高股息股票,成为保险公司的重要配置标的。新华保险举牌杭州银行后表示,看好中国银行业及杭州银行的长期发展前景。

(文章来源:券商中国)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。