华夏幸福债务重组再掀波澜,近225亿置换方案引争议

AI导读:

华夏幸福债务重组进展波折,近225亿置换方案引发市场争议。部分债权人认为方案存在利益倾斜,条款设计不公。同时,华夏幸福面临严峻财务困境,市场密切关注其后续进展。

华夏幸福(SH600340,股价2.19元,市值85.71亿元)债务重组再掀波澜,市场关注的焦点再度集中。

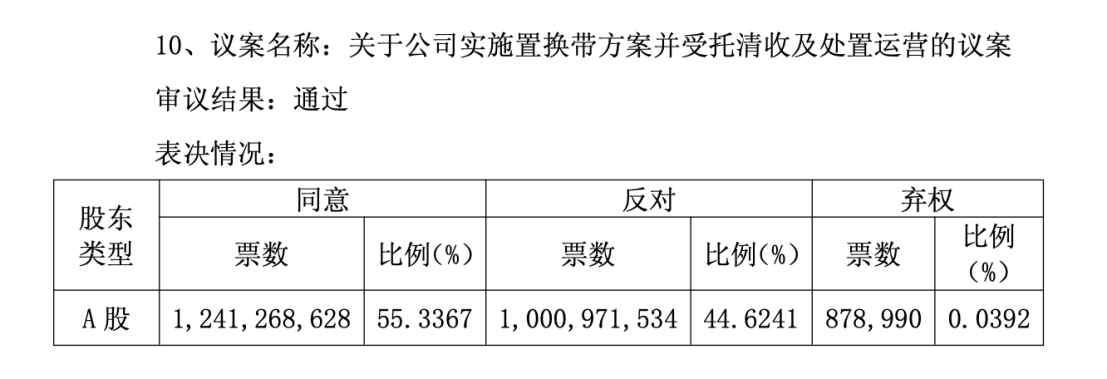

5月23日,河北省廊坊市固安科创中心,华夏幸福2024年年度股东大会召开,董事长王文学缺席。会议通过了10项议案,其中《关于公司实施置换带方案并受托清收及处置运营的议案》备受争议,反对比例高达44.6241%,仅以55.3367%的微弱优势通过。

该议案核心内容为,华夏幸福拟以2元转让两家下属公司100%股权,置换约225.75亿元债务。此方案引发市场广泛讨论,部分债权人认为存在利益倾斜,条款设计不公。

来源:华夏幸福公告

近225.75亿元债务置换方案风波不断

争议源自华夏幸福去年10月发布的《关于债务重组计划之置换带方案的通知公告》。根据公告,华夏幸福拟通过出售资产置换债务,由收购方承接相应金融债务,置换后债务展期、降息。

具体操作为,华夏幸福及下属公司与廊坊资管、廊坊银行签署《股权转让协议》,将廊坊泰信和廊坊安尚两家目标公司100%股权转让给廊坊资管,以置换约225.75亿元债务。廊坊资管由廊坊市财政局全资控股,而廊坊银行股东中包含华夏幸福。

华夏幸福表示,此次交易有助于化解阶段性流动性风险,保障债权人利益。然而,债权人对此方案提出质疑,认为存在过度向特定债权人倾斜利益的情况,且条款设计不公平。

此外,两家目标公司均为新注册成立,无实际营业收入,也引发了市场对其交易真实性的担忧。

方案投票争夺意图明显?

华夏幸福债务重组方案一直备受市场关注。早在2021年9月,华夏幸福便官宣了《债务重组计划》,要对总计2192亿元的金融债务进行消化。此次置换带方案的通过,再次引发市场争议。

部分债权人认为,华夏幸福在5月前后新增多名股东并大手笔买入股份,对投票结果产生影响。同时,置换带方案反对票比例高达44.6241%,投票争夺意图明显。

截至4月30日,华夏幸福《债务重组计划》中金融债务通过签约等方式实现债务重组的金额累计约1922.73亿元。然而,仍有部分债务未能如期偿还,累计金额合计230.30亿元。

此次债务重组方案的波折,再次凸显了华夏幸福面临的严峻财务困境。市场将密切关注其后续进展及对公司的影响。

(文章来源:每日经济新闻)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。