2025港股南向资金大爆发,投资策略与行业配置解析

AI导读:

2025年港股市场南向资金大爆发,1-8月累计净买入规模达9790亿港元。华鑫证券指出南向大额买入与港股市场看涨不呈正相关。策略包括个股选择、行业配置,多因子动态配置策略年化收益达66.67%。

2025年港股市场迎来南向资金'大爆发',1-8月累计净买入规模达9790亿港元,这一数字已超越2024年全年总量,港股市场迎来新的资金流入高峰。对此华鑫证券指出,通过计算了近1年南向日均净买入金额和恒生指数日涨跌幅的相关系数,2023年以来二者整体呈负相关,即南向大额买入并不代表后续港股市场看涨,这为港股投资提供了新的视角。例如在今年3月恒指见顶回落期间,南向资金仍保持净流入态势。

以下是华鑫证券具体策略:

个股选择维度上,根据回测数据显示,2021年底至2025年8月期间,南向净买入Top10%个股年化收益达12.08%,远超后10%组合的-2.94%。近期资金重点布局阿里巴巴-W、百济神州等新经济龙头,以及中国太保等金融蓝筹,这些个股成为港股市场的热点。

行业配置层面,经成交额调整后的南向净买入指标效果显著提升。剔除军工、综合行业后的28个一级行业中,净买入规模市值比Top1行业年化收益高达30.62%,当前这一'冠军行业'为商贸零售,核心标的阿里巴巴展现出强大资金吸引力,港股行业配置成为投资者关注的焦点。

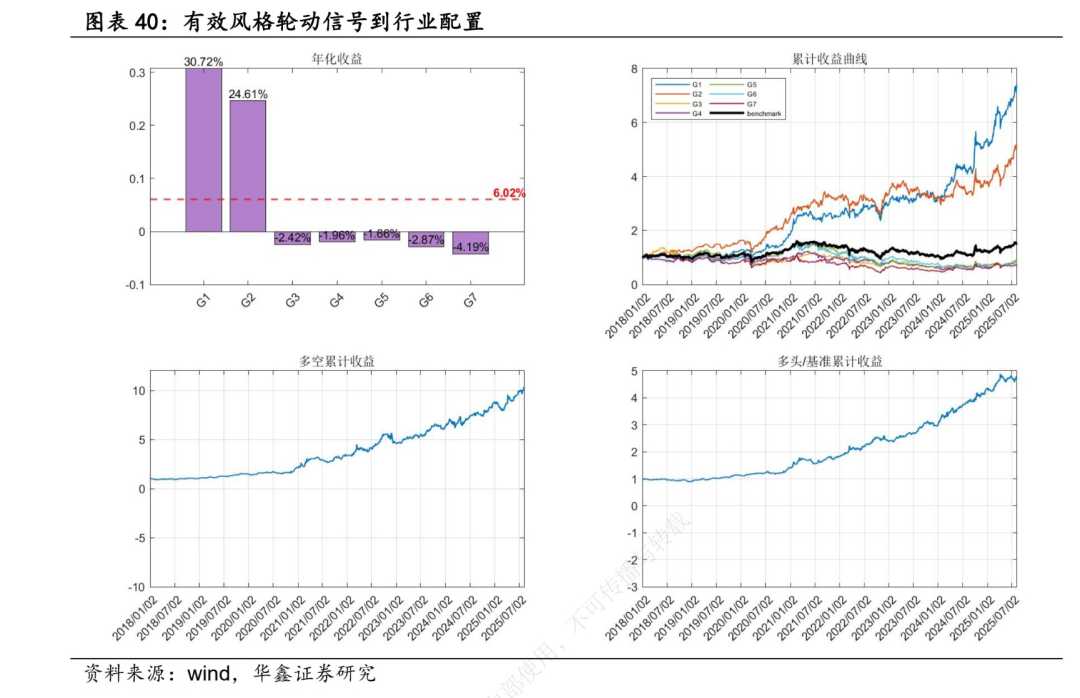

港股行业轮动:从个股风格到行业配置

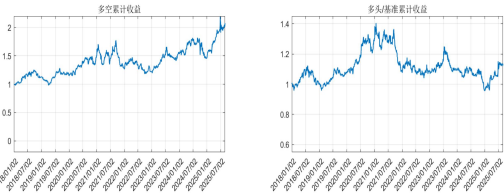

价值因子:择时优于择股

港股低估值板块主要集中在钢铁、煤炭等传统行业,价值因子在2018年底、2021年初等市场转折点时表现突出,但在2019-2021年成长股牛市期间持续跑输,凸显其'防御性'特质,为投资者提供了稳健的投资选择。

动量效应:强者恒强的港股法则

长端动量因子展现出惊人效力,多头组合年化收益12.48%。该策略在2019-2021年牛市、2023-2024年结构性行情中表现尤为亮眼,但在市场转折点时需警惕'反转风险',这是港股市场的一个重要特征。

低波策略:稳健投资者的选择

低波动因子年化超额收益稳定在5.8%,重点覆盖银行、公用事业等防御板块,是震荡市中的'避风港'。当前港股低波组合估值处于历史低位,具备较好的安全边际,适合稳健型投资者。

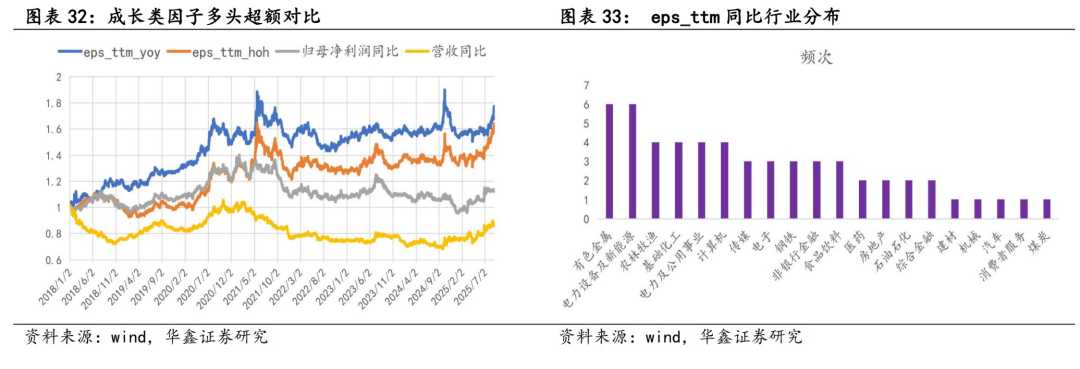

成长风格:新经济公司的春天

以EPS增长为核心的成长因子在2018-2021年显著占优,其中生物科技、半导体等创新行业表现突出。虽然近年超额收益有所回落,但优质成长股的长期投资价值依然显著,为投资者提供了增长潜力。

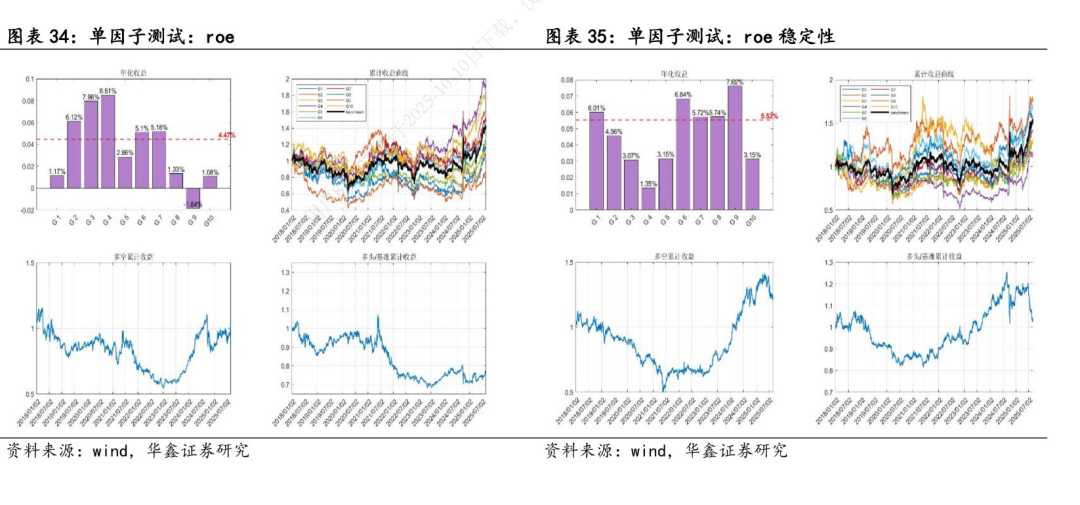

质量因子:ROE的王者归来

高ROE组合在2019-2020年表现抢眼,经历调整后于2025年再现配置价值。金融、消费等板块中的'现金奶牛'企业持续获得质量因子青睐,为投资者提供了稳定的回报。

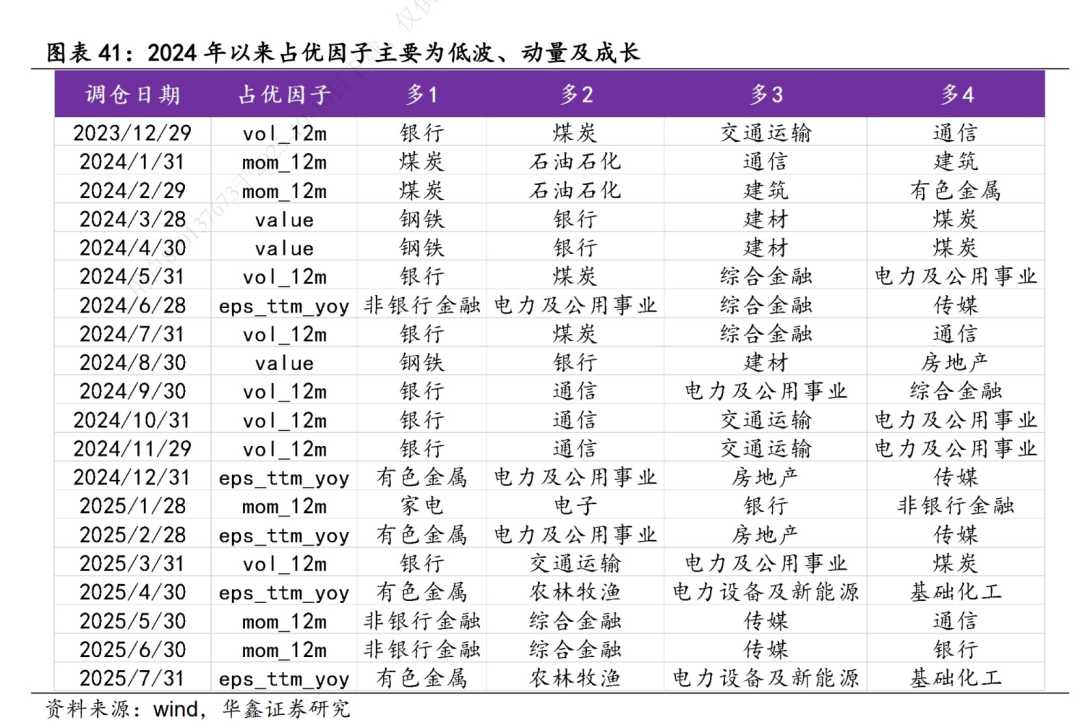

风格轮动实战测试显示,基于多因子动态配置的策略年化收益可达66.67%,转换为行业配置策略后仍保持30.72%的年化收益,显著跑赢基准,展现了港股市场的投资潜力。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。