【财经】港股公司频遭H股股东投反对票

AI导读:

本文探讨了港股公司频繁遭遇H股股东投反对票的现象及其背后的原因。文章指出……

“我们也很纳闷,这就是个普通的议案,不知道他们(H股股东)为什么要反对。”一位“A+H”上市公司的人士近期对记者表示。

据悉,其所在的上市公司H股类别股东大会在审议一些普通议案时,出现了不少反对票。

证券时报·e公司记者梳理发现,这种情况不是个案。在诸多“A+H”上市公司H股类别股东大会上,频频出现大量反对票,不时有议案遭否决。

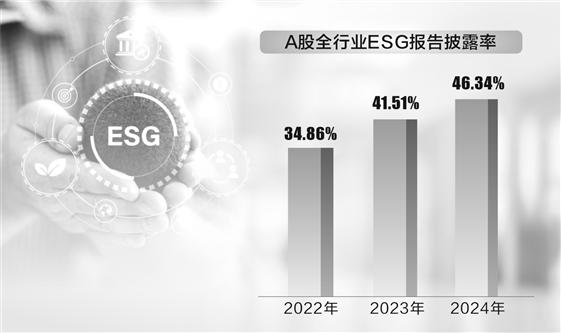

一位在央企下属上市公司负责ESG事项的人士对记者表示:“他们(海外投资机构)很看重上市公司的ESG内容,投反对票是一种对公司治理的表态。”

在中国社会科学院教授、责任云研究院院长钟宏武看来,目前ESG已从“加分项”升级为“入场券”,ESG报告作为企业与全球资本对话的重要载体,报告质量直接关系着企业能否跨越跨境资本的信任门槛。

但另一方面,国内外对ESG标准的评判差异,让很多中国企业面临双重难题。他们既需满足国际资本的评级要求,又要契合本土政策导向,这大大增加了企业的适应成本。

对此,上海交通大学上海高级金融学院教授邱慈观认为,社会制度、文化差异导致双方关切的ESG议题并不一致。在她看来,全世界不应该只有一套ESG标准,也不是只有一种标准是合理的。

H股类别股东大会频现反对票

在12月23日召开的中国能建2025年第二次H股类别股东大会上,唯一一份修订章程并撤销监事会的议案收到了3.08亿股反对票,占出席股东大会的H股股东所持有表决权的股份总数12.02%。同一日,广发证券2025年第二次H股类别股东大会召开,修订章程议案获反对票1.21亿股,占比16.08%。

12月16日,中国电信召开2025年第二次H股类别股东会,两份议案均收到了4.37亿股的反对票,占比逾20%。

更早之前,福莱特于12月9日召开的H股2025年第一次临时股东大会上,《建议修订部分公司治理制度》项下的多项子议案分别收到了7000多万股至上亿股的反对票。

在12月3日召开的春立医疗2025年第二次H股类别股东大会上,关于取消监事会并修订《公司章程》等三项议案均遭否决。

事实上,这种情况(H股股东频投反对票)已经持续了很久。华泰证券、华能国际、郑州银行、中信银行、中煤能源、紫金矿业、渝农商行等此前召开的H股类别股东大会上,H股股东投出的反对票数量均不少。

6月下旬,在荣昌生物2025年第一次H股类别股东大会上,两项议案全部被H股股东否决。同期召开的东方电气2025年第一次H股类别股东会上,两项议案也是被否决。投票结果显示,《公司章程》修订案获反对票1.15亿股,占比约96%。《股东会议事规则》修订案获反对票1亿股,占比约83.59%。

整体来看,上述上市公司H股股东审议的议案大多与修订管理制度有关。这种修订基本是按照新《公司法》的要求所进行的。从同步进行的A股股东大会对此类议案的审议结果来看,这些议案收到的反对意见要小很多。

反对票背后的ESG疑问

“我们一开始也很困惑,这些议案都很寻常。公司董事长对此(议案出现大量反对票)也很重视,让我们去了解情况。”前述上市公司人士表示,经过与多位投资者沟通后,了解了背后一些原因。

她透露:“(一些)外资机构对我们的ESG报告内容不满意。他们认为一些指标在报告里面没有得到体现,如果投赞成票就等于认同了公司的能力。”

“现在外资机构对企业ESG治理的要求越来越严。”一位四川上市公司负责ESG项目的人士称,不仅是上市公司,只要企业有融资需求,为了拿到资金,就需要去做(ESG相关)认证,只不过发债的认证不需要公开披露。

“目前港股对ESG的要求在有些方面比A股要高,因为他们与国际资本接轨的时间更长,标准更早建立。”邱慈观表示,比如港股强制要求披露气候风险评估,A股暂时没有这项要求。

与此同时,ESG表现已成为海外金融机构、主权基金等机构投资者重要的筛选标准之一。企业的评级不够,就进不了他们的投资清单。

MSCI研究指出,ESG评级最低的公司融资成本最高(研究期内平均为7.9%),而评级最高的公司在研究期内平均融资成本最低(6.8%),相差约1.1个百分点。

价值在线董事长苏梅表示,ESG(报告)评级为投资者提供了超越传统财务指标的评估维度,全面识别企业潜在的非财务风险,已成为现代投资决策中不可或缺的工具。

有私募人士对记者表示:“很多人无法理解,认为ESG报告和社会责任报告没有区别。但ESG报告代表的是企业未来的发展前景,社会责任报告可能更多是呈现过去的一些成果。”

钟宏武解释称,ESG蕴含着企业长期运营的潜在风险与价值增长点。从风险端看,ESG问题可能引发政策处罚、品牌危机、供应链中断等连锁反应,侵蚀企业盈利;从价值端看,ESG领先的企业在资源利用效率、政策适配性、客户认可度上更具优势,能够穿越周期实现稳健增长。

“这种‘ESG表现→风险/价值判断→估值定价’的传导链条,已成为机构投资决策的核心逻辑之一,ESG报告质量直接关联企业在资本眼中的风险等级与价值潜力。”他表示。

国内国际接轨难题

在和一些上市公司人士的交流中,他们提到,一些海外机构对中国企业的ESG评估存在偏见。有人表示:“海外机构很看重paperwork(文书工作)。”

邱慈观认为,ESG本身是一个实践问题,企业必须先有ESG行动,再将其通过ESG披露公诸于世。无论中外,“行胜于言”永远是真理。但若企业不披露,资本就不知道企业有没有做ESG实践,因此企业需要重视ESG报告。

“海外机构的评价体系多基于西方市场的发展经验与价值导向,对中国本土企业的特殊实践与社会贡献适配不足。”钟宏武认为,如中国企业在“乡村振兴”等领域的大量投入与成效,难以在国际评级指标中找到对应维度,无法得到充分认可。

国内外标准的差异似乎让企业陷入了“双重标准”难题。

Future Vision等编制的《2024年MSCI ESG评级洞察报告》中称,中国企业在公司治理、公司行为两个议题上表现落后的比例(73.6%)远高于全球平均水平(44.7%)。

在MSCI的评级框架中,公司治理和行为相关议题往往占据相当高的权重(通常合计超过30%),且具有基础性影响。这意味着企业即便在环境或社会的其他方面有所投入,整体评级也会受到拖累。

邱慈观认为,经济制度、文化社会差异会导致双方关切的议题并不一致。比如中国证监会要求企业披露乡村振兴与社会责任,欧美则没有这一项,他们就无法理解、认可这项内容。

钟宏武建议,政府、监管机构、投资机构、企业和第三方机构形成“协同治理”格局。

其中,政府与监管机构需牵头构建统一且具行业适配性的披露标准……

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。