白鸽在线正式提交港股IPO,风险管理金融服务成核心

AI导读:

白鸽在线正式向港交所提交上市申请,公司近年来面临增收不增利、业务结构单一等挑战。本次IPO计划募资用于技术研发、收购及海外扩张,但短期内可能加剧亏损,投资者对其战略执行效率及资源整合能力存在疑虑。

近日,中国场景险数字化风险管理解决方案领军企业白鸽在线(厦门)数字科技股份有限公司(以下简称“白鸽在线”),正式向港交所递交上市申请,此举引发了市场的广泛关注。白鸽在线,自2015年成立以来,在保险科技领域异军突起,凭借其丰富的数据资源和技术优势,不断拓宽业务边界,赢得了众多资本的青睐。

自2016年起,白鸽在线已完成五轮融资,显示出强劲的发展潜力。然而,目前白鸽在线也面临着盈利模式不清晰、盈利能力有待提升等挑战。同时,公司业务结构相对单一,主要依赖风险管理金融服务,其他业务发展相对滞后,且对大客户的依赖程度较高,这为公司带来了潜在的经营风险。

本次港股IPO,白鸽在线计划将募集资金用于技术研发、收购及海外扩张,旨在进一步增强其技术实力与市场竞争力。然而,在高投入领域如AI和大数据分析方面,短期内可能会加剧公司的亏损状况,投资者对其战略执行效率和资源整合能力也存在一定疑虑。尽管如此,多轮融资结果表明,市场对白鸽在线在场景险数字化领域的领先地位和技术实力仍抱有期待。

增收不增利

根据灼识咨询报告,按2023年收入计,白鸽在线在中国场景险数字化风险管理解决方案提供商中排名首位,市场份额高达4.4%。截至最后实际可行日期,白鸽在线拥有超过3.02亿份被保险用户资料、68个不同生产及生活场景的数据、超过200000份理赔报告及超过84亿份保单记录。

在股东结构上,创始人涂锦波持有公司约55.58%的投票权,新希望作为第二大股东,持股比例为13.87%。2017年,白鸽在线旗下白鸽宝成功获得全国性保险经纪牌照,开启了业务拓展的新篇章。

从2016年开始,白鸽在线先后完成五轮融资。包括2016年4月获得汇诚投资1500万元天使轮融资;2021年5月完成由新希望集团领投的A轮融资;2022年8月完成由国投美亚基金领投的A+轮融资;2024年5月完成数千万元的B轮融资,由通联支付华智资本领投;2025年1月完成第五轮融资,估值约高达20.29亿元。

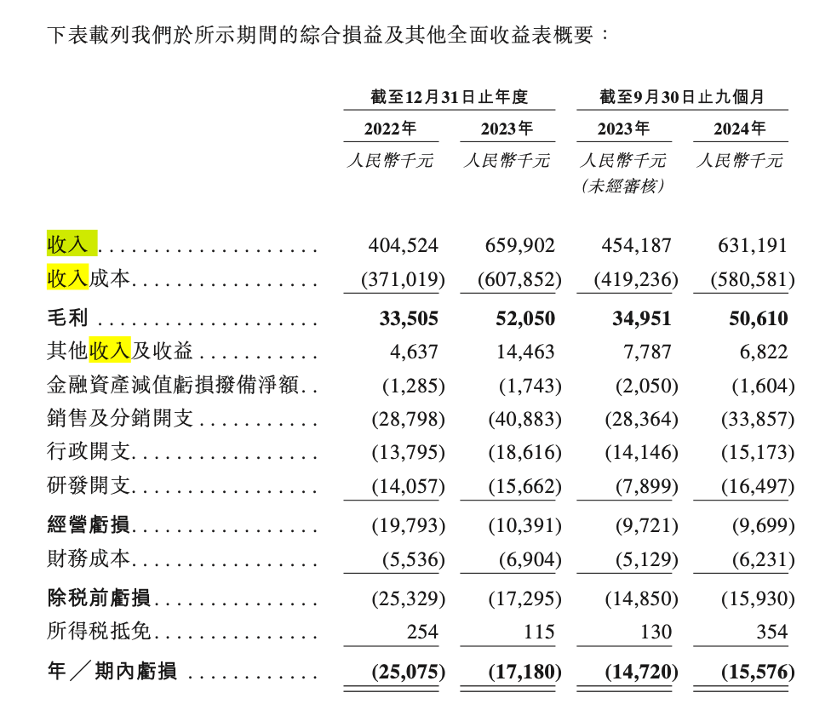

但从财务数据来看,白鸽在线近年来陷入了增收不增利的困境。公司在2022年、2023年及2024年前三季度分别获得收入约为4.05亿元、6.60亿元、6.31亿元;期内实现毛利分别约为3350.5万元、5205万元、5061万元。尽管收入有所增长,但净利润仍处于亏损状态。2022年净亏损2507.5万元,2023年净亏损1718万元,2024年前三季度净亏损1557.6万元,三年累计亏损超5000万元。

白鸽在线表示,这主要因研发和销售费用增加。这也反映出其在市场竞争和业务拓展过程中,通过扩大业务规模和提升运营效率实现了营收的增长,但仍需进一步优化成本结构和提升业务盈利能力以实现整体盈利。

业务结构单一

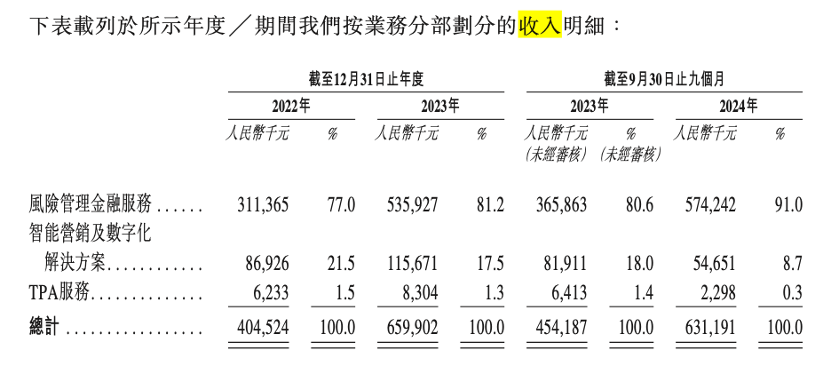

招股书显示,白鸽在线是场景险数字化风险管理解决方案提供商,主要提供创新及科技赋能的风险管理金融服务、智能营销及数字化解决方案以及TPA服务。目前,公司已将业务组合扩展到九个生态系统,并将继续在更多生态系统中探索机会。

具体来看,风险管理金融服务是白鸽在线的主要收入来源。2023年,该业务营收达到5.36亿元,占总营收的81.2%。2024年前三季度,该业务继续增长,营收达到5.74亿元,占总营收的91.0%。智能营销及数字化解决方案在2023年营收1.157亿元,占总营收的17.5%。然而,在2024年前三季度,该业务营收下降至5465万元,占总营收的8.7%。TPA服务的营收规模相对较小,2023年营收为830.4万元,占总营收的1.3%。2024年前三季度,该业务营收进一步下降至229.8万元,仅占总营收的0.3%。

从这些数据来看,白鸽在线的业务结构相对集中,核心业务几乎完全依赖风险管理金融服务,而其他业务的占比相对较小且呈下降趋势。

这种业务结构也带来了一定的风险。首先,公司对大客户的依赖程度较高。报告期内,白鸽在线自五大客户每年获得的总收入分别占总收入的55.3%、69.0%及79.2%,占比逐年升高。这种高度依赖大客户的情况可能会给公司带来经营风险。

亏损压力

尽管风险管理金融服务的营收及占比在增长,但公司仍面临净亏损的挑战。公司在业务拓展和技术研发上的开支激增,同时市场竞争加剧,获取客户成本不断上升,给公司的盈利能力带来了压力。此外,白鸽在线的平均佣金费率整体呈上升趋势,其中普惠金融生态的平均佣金费率分别为9.1%、48.7%及66.7%。高佣金费率的产品带来了丰厚的收益,但也可能导致市场竞争加剧,进而影响公司的盈利能力。

与此同时,公司还面临着研发投入与回报失衡的风险。招股书显示,公司研发开支占亏损比例在2024年前三季度高达105.91%,但研发投入占总收入的比例在报告期内仅为2.4%—3.5%。尽管计划通过AI和大数据技术提升风控能力,但公司短期内技术转化效率和商业化能力尚未验证。

此外,截至2024年9月,公司现金及等价物仅2446万元,而同期研发和销售开支达1650万元及1.3亿元。若上市募资不及预期,可能影响技术研发和市场扩张计划。

本次IPO,白鸽在线计划将募资用于技术研发、收购及海外扩张,但高投入领域如AI和大数据分析的收益有待长期验证,短期内可能加剧亏损。投资者或对其战略执行效率及资源整合能力产生质疑。

(文章来源:国际金融报)

关键词:白鸽在线、港股IPO、风险管理金融服务、业务结构单一

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。