博泰车联网二次冲刺港股IPO,智能座舱业务快速发展

AI导读:

博泰车联网近期再次向港交所递交IPO申请,主营智能座舱及智能网联解决方案,智能座舱产品销量快速增长推动公司营收上升,但近四年累计净亏损超16亿元。公司自2015年起完成多轮融资,累计融资额近43亿元,最近一次D轮融资投后估值达88.72亿元。

新华财经北京4月8日电博泰车联网近期再次向港交所递交IPO申请。该公司主营智能座舱及智能网联解决方案,95%以上收入来自智能座舱解决方案。智能座舱产品的快速增长推动了公司营收的显著上升,但毛利率偏低和历史费用成本较高导致近四年累计净亏损超过16亿元。

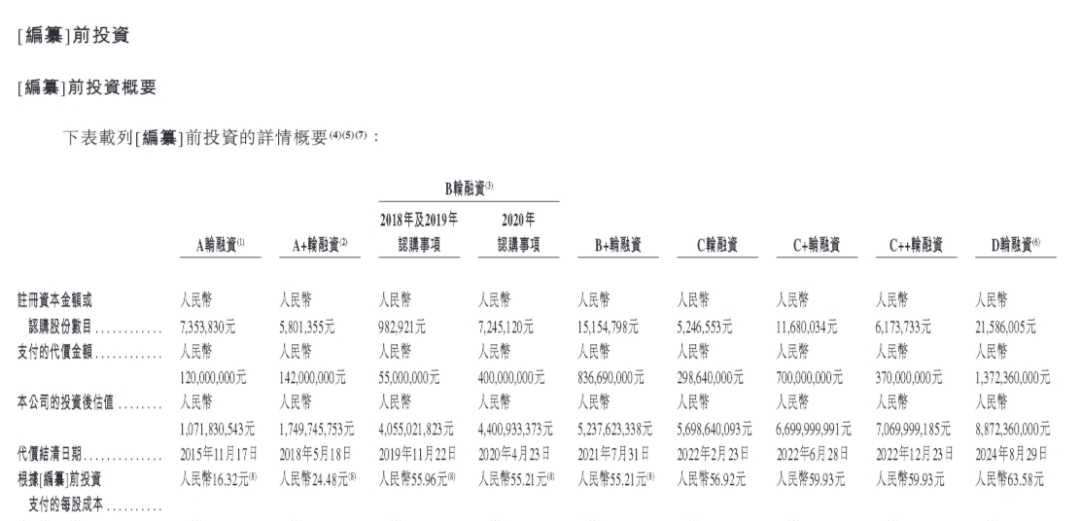

自2015年起,博泰车联网完成多轮融资,累计融资总额接近43亿元。其中,最近一次D轮融资每股成本63.58元,投后估值高达88.72亿元。这些资金为公司的发展提供了强有力的支持。

国产智能座舱第二大供货商

博泰车联网是中国本土生产新能源汽车智能座舱域控制器解决方案的领先企业。2010年,公司推出中国首个3G车联网系统。根据灼识咨询的资料,按2024年出货量计,博泰车联网位居第二,市场份额为11.9%。

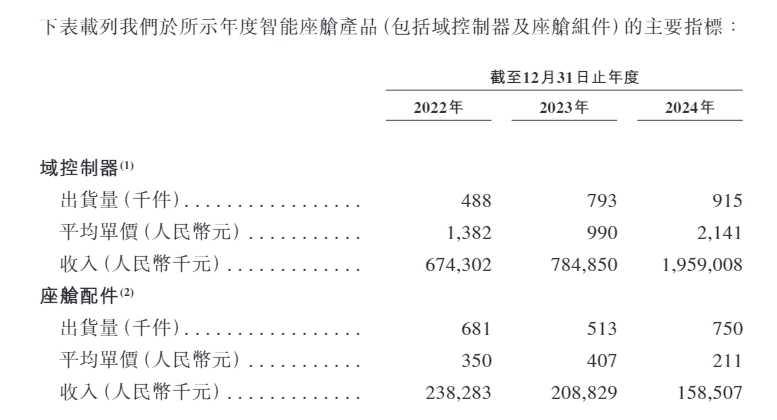

2024年,公司智能座舱解决方案收入占比超过95%,其中域控制器和座舱配件分别占营收的76.6%和6.2%。域控制器和座舱配件的出货量年复合增长率分别为36.9%和4.9%。

图1:博泰车联网智能座舱产品主要指标

数据显示,域控制器的平均单价从2022年的1382元增加至2024年的2141元,这主要得益于战略重心向高端SoC域控制器的转移。同时,中端SoC的销量年复合增长率达32.6%,高端SoC的销量在2024年大幅增长。

四年累计净亏损超16亿元

尽管智能座舱产品销量增长迅速,但博泰车联网的净亏损也在逐年扩大。2021年至2024年,公司分别实现营收8.64亿元、12.18亿元、14.96亿元和25.57亿元,其中2024年收入涨幅达70.9%。然而,同期净亏损分别达3.72亿元、4.52亿元、2.83亿元和5.41亿元。

图2:博泰车联网财务指标

毛利率的波动下滑也是公司面临的一大挑战。2021年公司毛利率达21.3%,而2024年则降至约11.8%。这主要是由于毛利率偏低的智能座舱解决方案收入贡献增加所致。汽车芯片价格的大幅上涨也对公司业绩产生了较大影响。

截至2024年末,公司现金及现金等价物达9.77亿元。然而,若剔除融资部分,公司的短期流动性压力依然较大。2024年公司总负债达27.62亿元,负债率约64.1%。

二次冲刺港股IPO

博泰车联网自2015年起完成多轮融资,累计融资额近43亿元。最近一次D轮融资每股成本63.58元,投后估值88.72亿元。参投股东包括小米、东风集团、一汽、苏宁、平安等大型机构。

图3:博泰车联网历次融资

目前,创始人应宜伦合计行使公司34.14%的投票权,为公司的控股股东。考虑到联交所的国际平台优势,博泰车联网决定转向港交所上市。2024年6月,公司向港交所递交聆讯资料集,本次为第二次提交。

(文章来源:新华财经)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。