港股IPO热潮:募资额激增,内地企业成主力

AI导读:

近一年港股IPO募资总额达1450亿港元,同比激增2.7倍。内地企业如宁德时代、美的集团募资额领先,成为募资王。港股正成为连接中国核心资产与国际资本的“价值发现平台”。

香港资本市场正掀起新一轮IPO热潮。

数据显示,近一年港股IPO募资总额高达1450亿港元,同比激增2.7倍。宁德时代(03750.HK)、美的集团(00300.HK)募资额领先,首发募资额排名前十的IPO多来自内地,合计贡献了75%的融资规模,彰显内地企业的强大融资能力。

第一财经注意到,“A+H”双资本市场平台已成为龙头企业全球化布局的关键跳板。恒瑞医药即将挂牌,三花智控、蓝思科技等产业链巨头紧随其后,加速布局海外市场。

市场热度背后,是国际资本对中国资产的重新定价。港元汇率持续走强,触发香港金管局千亿注资,南下资金加速涌入。宁德时代等标杆企业的“赚钱效应”更形成强力示范,吸引更多国际资本关注中国资产。

业内人士指出,在美元弱势周期与全球产业链重构的背景下,港股正成为连接中国核心资产与国际资本的“价值发现平台”,围绕“中国机会”的资产重估大戏已然开启。

香港IPO市场持续火热。截至5月21日,过去12个月共有76只新股上市,首发募集资金累计约1450亿港元,同比增长超2.7倍。今年以来,港股IPO进一步加速,已有23家公司赴港上市,首发募资额累计达到653亿港元。

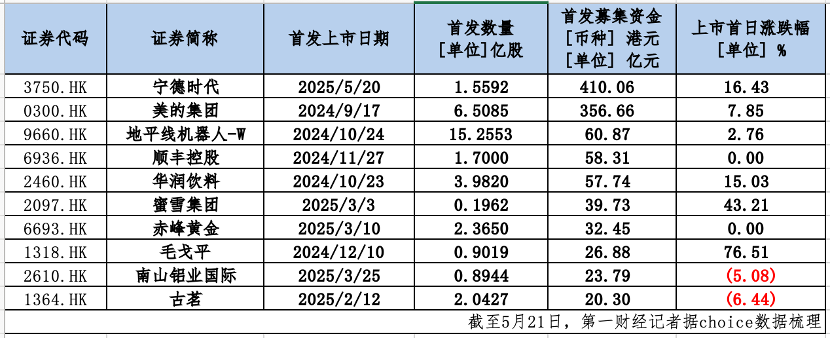

港股上市热潮主要由内地的大型IPO项目推动。近一年来,首发募资额排名前十的IPO多为内地企业,合计募资达1086亿港元,贡献率达到75%。其中,宁德时代、美的集团募资规模居前,成为募资王。

值得注意的是,打新的“赚钱效应”也在不断加强。近一年港股IPO募资规模最大的前十家公司,上市首日多数收涨,进一步激发了市场热情。

产业链龙头企业纷纷排队上市,以应对国际地缘政治格局变化带来的挑战。A股多家公司公布发行H股计划,“A+H”双资本市场平台的构建将助力企业实现全球突破战略。

在内地产业链龙头企业借力港股加快全球布局的同时,美元转弱导致资金涌入香港市场买入中国资产。港元汇率走强,金管局累计注资达千亿港元,支撑港元汇价。

业内人士认为,港股热度还将持续,这是全球估值最低的市场之一,越来越多优质公司将在港股上市。宁德时代等上市企业带来的“赚钱效应”加速了资金涌入,港股正逐步成为中国资产价值发现的核心平台。

近年来,香港监管层不断优化内地企业赴港上市流程,推出“科企专线”等便利措施,进一步吸引内地企业赴港上市。

(文章来源:第一财经)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。