科创板首家IPO过会企业汉邦科技,硬科技成色如何?

AI导读:

科创板迎来年内首家IPO过会企业汉邦科技,公司主要从事色谱技术研发、生产和销售。营收与净利润稳步增长,研发投入逐年递增,研发人员数量增加。公司缩减募资规模,意在推进业务长期发展。

财联社2月22日讯(记者赵昕睿)今年以来,沪深交易所主板陆续迎来年内首家IPO过会企业,如今,科创板也迎来首家IPO通过上会审核的企业。继主板IPO中策橡胶成功过会后,上交所于2月14日公布,将于2月21日审议科创板IPO汉邦科技。结果显示,汉邦科技成为科创板年内首家过会企业。

具体来看,发行人从受理到上会历时1年有余,中信证券为其保荐机构。监管主要进行了两点提问:一是结合实验室级相关产品市场空间、竞争格局、公司现有产能及销售情况,说明公司向实验室色谱分离纯化设备市场拓展的可行性、新增产能的必要性及相关产能消化措施;二是结合“超临界流体色谱仪的研制与应用开发”“中低压层析系统的研究与开发”的研发内容、研发周期、研发总投入、应用产品、产业化进程等,说明相关技术应用的产业化前景。

这两点分别涉及发行人募资投向的合理性及主要研发项目的发展前景,监管对相关问题的关注,凸显了对其在科创板上市的合理性、可持续性与科创属性的全面评估。作为科创板首家过会企业,汉邦科技的成功上市体现了哪些硬科技成色?

业绩优等生,募资规模砍掉近四成

招股书披露,汉邦科技是一家以色谱技术为核心,集研发、生产和销售于一体的高新技术企业,主要为制药、生命科学等领域提供专业的分离纯化装备、耗材、应用技术服务及相关的技术解决方案。产品覆盖小分子和大分子药物纯化设备。

报告期内,发行人营收与净利润稳步上扬。从2021年至2024年上半年,发行人实现营收3.21亿元、4.82亿元、6.19亿元及3.29亿元,净利润则为0.05亿元、0.39亿元、0.51亿元及0.38亿元。预计2024年全年实现营收为6.91亿元,同比上升11.61%;归母净利润7934.12万元,同比上升54.07%。

收入增长源于下游需求呈长周期波动上升趋势、优化产品技术矩阵、高效响应国产替代战略机遇等多重驱动力及协同作用。发行人未来收入增长和经营业绩具备可持续性。

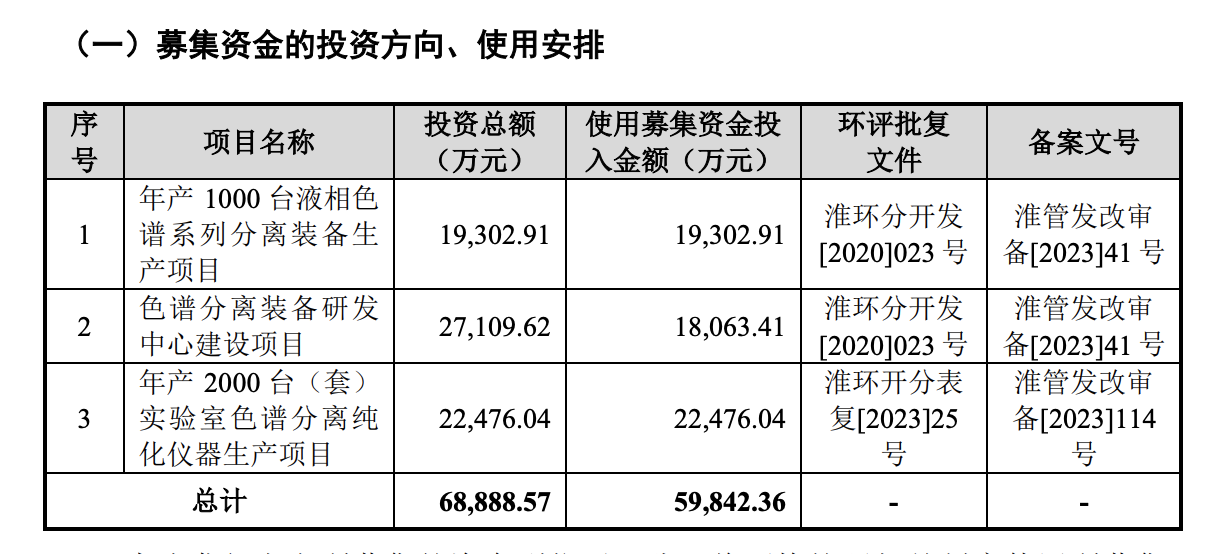

与年内已过会的两家企业相同,汉邦科技也大幅下调募资规模,从9.8亿元减少近40%至5.98亿元。最大的变化是砍掉了原先用于补充流动资金的2.91亿元,与此同时,研发中心的建设项目投入金额从2.71亿元下降至1.81亿元。

发行人资产负债率维持较高水平,但更新2024年半年报后,其资产负债率已降低至49.73%。缩减募资规模及删除补充流动资金这一举措,或许与其资产负债率降低相关。但从调整后的募资用途来看,公司意在推进公司业务长期发展。

研发人员逐年递增

科创板以技术创新为核心,研发投入是衡量企业科创属性的重要指标之一。据上会稿显示,发行人是国内较早专注于色谱相关技术和产品研发的企业,长期坚持自主创新,并自主研发出5大核心技术。

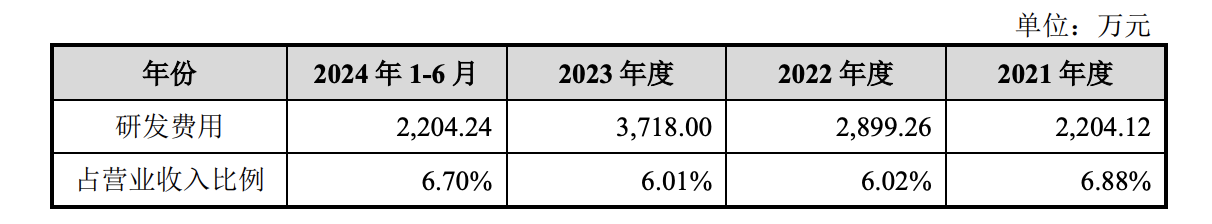

在研发投入上,2021-2023 年,公司研发投入分别为 2204.12 万元、2899.26 万元和 3718.00 万元,占营收比分别为6.88%、6.02%、6.01%及6.7%。最近三年研发投入金额累计 8821.38万元。

报告期内,公司研发人员数量也在逐年递增,从80人增长至132人,占总人数比重也从16.63%提升至20.85%。

公司表示将继续聚焦色谱产品主业,持续加强技术研发与创新,为推动色谱分离纯化装备的国产替代和下游制药行业的产业升级作出贡献。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。