美元周期引领2025年“东升西落”交易新起点

AI导读:

2025年初“东升西落”交易中,美元见顶成为核心触发因素,引领全球资产再配置。美元周期对中国资产表现产生深远影响,新一轮“东升西落”交易时点将出现在美元指数跌破前低,A股市场将受益。

2025年“东升西落”交易的起点:美元见顶引领全球资产再配置

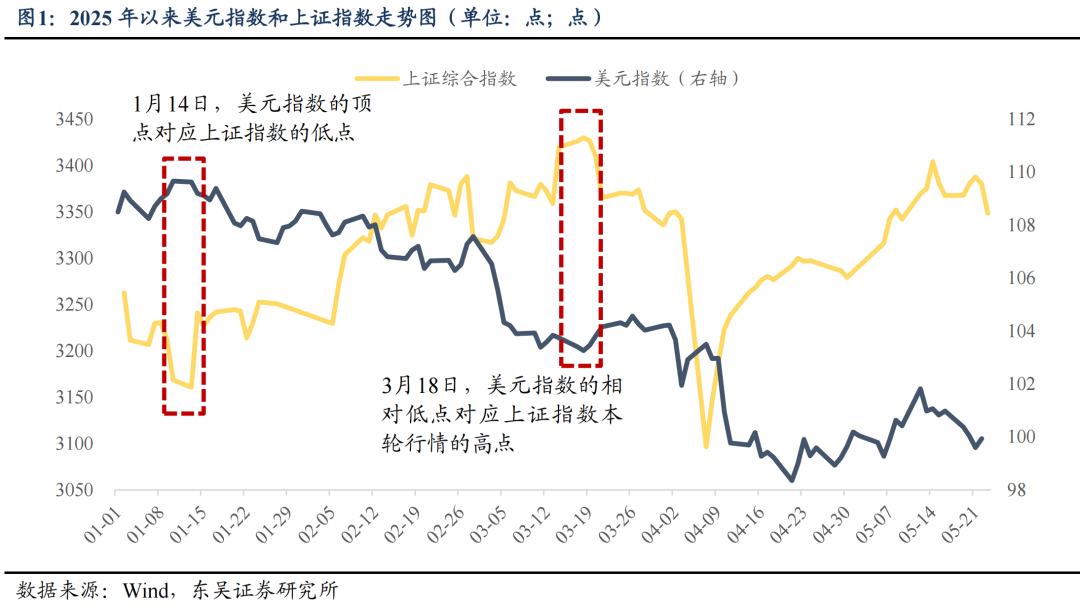

2025年初的“东升西落”交易中,市场对行情起点的认知存在偏差,多数投资者聚焦于Deepseek打破美国科技例外论引发的中国科技资产重估,却忽视了美元见顶这一核心触发因素。事实上,本轮行情始于1月14日沪指单日大阳线,而美元指数则在1月13日见顶回落,彼时DeepSeek事件尚未广泛发酵。

美元周期是“东升西落”交易的关键。今年春季行情的起点(1月14日)和终点(3月18日)与美元指数的高点和低点高度对应。美元周期的运动对中国资产表现产生深远影响,而DeepSeek大模型出圈、阿里资本开支超预期及A&H市场估值偏低等因素,更多扮演了行情催化剂的角色,美元周期仍是关键观察点。

美元美债背离,美元周期波动显现

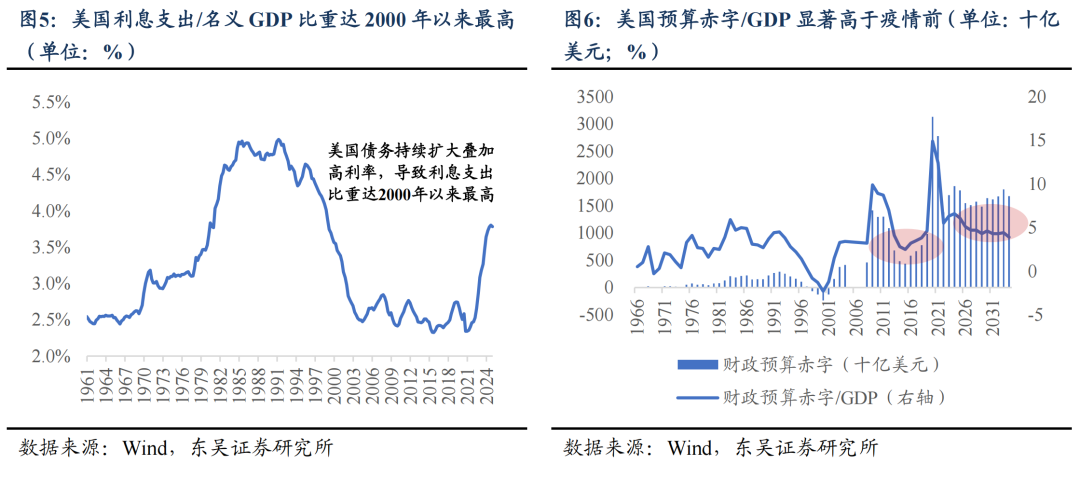

4月以来,美元与美债利率走势出现罕见背离,源于美元信用危机。特朗普对等关税政策实施后,美元与美债利率一改往日同向运动趋势,美元震荡走弱并跌破100点,美债利率则冲高至4.6%附近。传统逻辑下,美债利率上行意味着美国经济走强及资金流入,驱动美元升值。但当前,美国政府债务规模膨胀与关税政策正侵蚀美元信用,导致美元走弱,反映全球资本流出美国市场,美债信用溢价消失,估值坍缩。

美元指数更真实反映美元周期波动。美债利率在传统框架下是观测美元周期的重要指标,但当前美债利率承载多元风险定价,难以准确衡量美元周期。美元指数走弱直接反映全球投资者对美元资产配置需求下降,资金外流,美元流动性外溢。

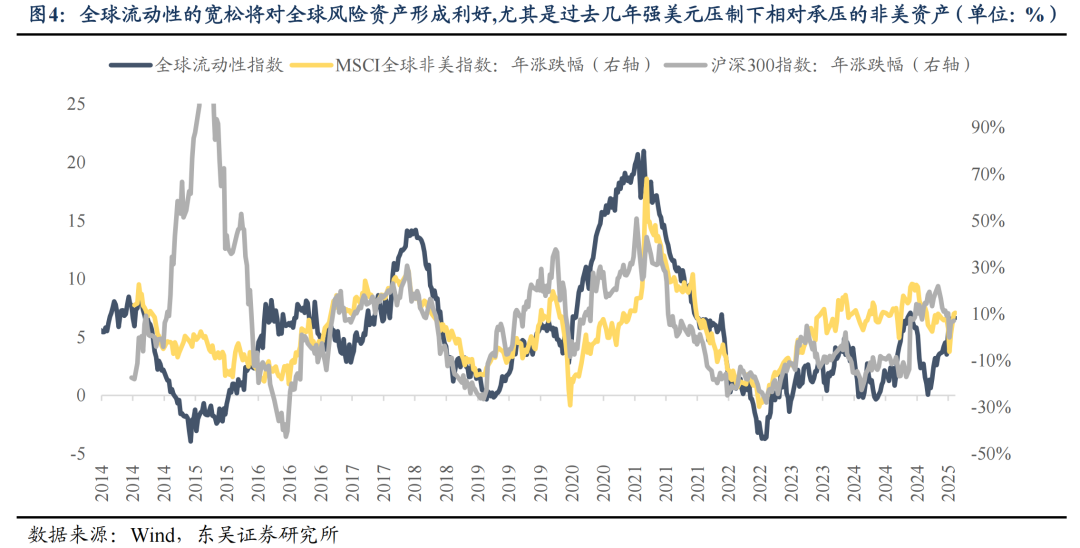

美元下行周期中,全球风险资产走强。全球流动性指标与美元指数负相关,历史上,全球流动性顺应美元周期波动。在美元下行周期中,全球风险资产,尤其是非美资产将走强。这也是2025年初“东升西落”交易以美元指数顶点为起点的原因。

新一轮“东升西落”交易时点临近

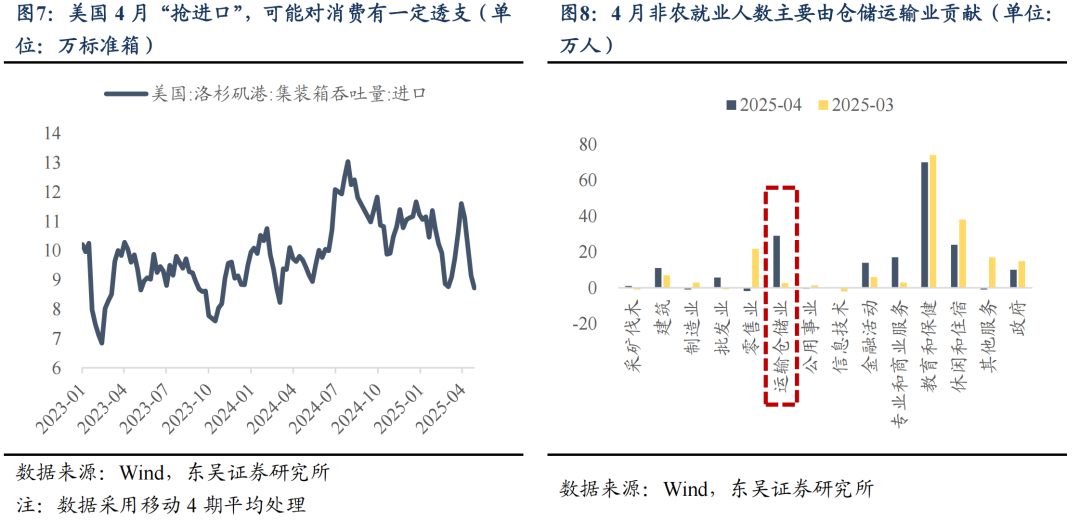

三重因素下,弱美元成基准假设。特朗普政策冲击、债务危机滚雪球效应及经济基本面潜在风险共同压制美元。特朗普推行对欧关税壁垒及《大而美法案》加剧财政赤字与贸易失衡,削弱美元信心;债务规模攀升形成债务螺旋,瓦解美元信用;关税政策冲击下,若非农就业、零售数据回落,美国经济衰退担忧升温,进一步压制美元。

新一轮“东升西落”交易时点将出现在美元指数跌破前低。美元指数5月中旬再度转跌,已接近4月21日低点97.9。若进一步跌破,美元流动性外溢加速,非美市场风险偏好升温,中国市场受益。预计6月中下旬美元指数将跌破前低。

观点总结与配置建议

总结而言,美元走弱是中国市场再度走强的关键驱动。特朗普政策、债务危机及基本面风险共同影响美元,弱美元成基准假设。预计6月中下旬美元指数跌破97.9后,A股将开启新一轮“东升西落”交易,非美市场受益,科技成长风格占优。

配置方向上,关注机器人、人工智能、AI端侧(AI眼镜等)、国产算力产业链(先进制程)、可控核聚变、军工信息化、无人驾驶、创新药、固态电池、AI Agent、低空经济、卫星互联网等。

风险提示:国内经济复苏不及预期、联储降息不及预期、宏观政策力度不及预期、科技创新不及预期、地缘政治风险。

(文章来源:东吴证券)

【SEO关键词】:美元周期、东升西落交易、全球风险资产、A股市场

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。