A股震荡中寻机:资金流向与配置策略解析

AI导读:

本文聚焦A股震荡态势,分析主力资金流向及市场风格分化逻辑,提出基于贸易摩擦与政策刺激的五大情景配置策略,为投资者提供应对指南。

上证指数在3000点上方反复拉锯,市场情绪在政策预期与贸易摩擦的夹缝中摇摆。6月30日下午,瑞银证券中国股票策略分析师孟磊指出,投资者对下半年宏观图景普遍感到“迷茫”。

在此背景下,资金结构流向与市场风格博弈成为破解A股震荡迷局的关键线索。孟磊研判:下半年A股将延续震荡态势,但中期有望温和上行。

盈利端,沪深300全年盈利增速预计维持在6%左右;估值端,A股相对新兴市场存在12%-13%折价,破局需待政策进一步宽松等催化剂。当宏观迷雾笼罩市场,追踪五类主力资金的动向成为现实路径。

五类资金角力:市场风格分化的底层逻辑

市场波动的背后,是不同属性资金的流向博弈。孟磊勾勒出五类资金的主导逻辑及其对市场风格的塑造作用。

“国家队”成为稳定市场的压舱石,其资金动向与市场关键点位形成强关联。中长线资金掀起“高股息进化论”,以“七到十年稳定分红能力”为核心筛选标准。快钱与量化基金主导着小盘股的狂欢。公募基金重仓领域表现疲软,根源在于增量资金枯竭。南下资金则成为港股跑赢A股的推手。

应对不确定性:五大情景下的配置地图

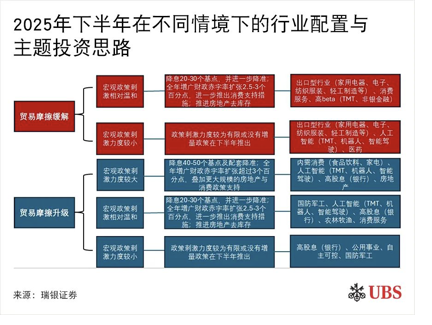

面对难以预判的宏观前景,瑞银构建了基于“贸易摩擦方向”与“政策刺激力度”二维变量的五类情景框架。贸易摩擦走向与国内政策刺激力度是核心变量,不同情景下配置逻辑各异。

若中美贸易紧张缓和,叠加国内宏观政策缓和,出口型行业及消费服务、高beta(TMT、非银金融等)在宽松环境中同步走强;若中美摩擦升级,配置逻辑将转向风险对冲,内需消费、人工智能、高股息、房地产等成为核心投资方向。(如下图)

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。