蜜雪集团港股上市首日大涨,打破新茶饮板块魔咒?

AI导读:

今日港股市场迎来现象级IPO——蜜雪集团正式挂牌上市,股价大涨28%。此次IPO创下港股多项历史纪录,包括超购倍数惊人、冻资规模空前等。市场普遍预期其首日涨幅或达30%,有望打破新茶饮板块魔咒。

今日港股市场迎来现象级IPO——蜜雪集团(02097.HK)正式挂牌上市。作为全球现制饮品行业的佼佼者,蜜雪集团此前的暗盘交易已引发市场狂热,其首日表现更是备受瞩目。

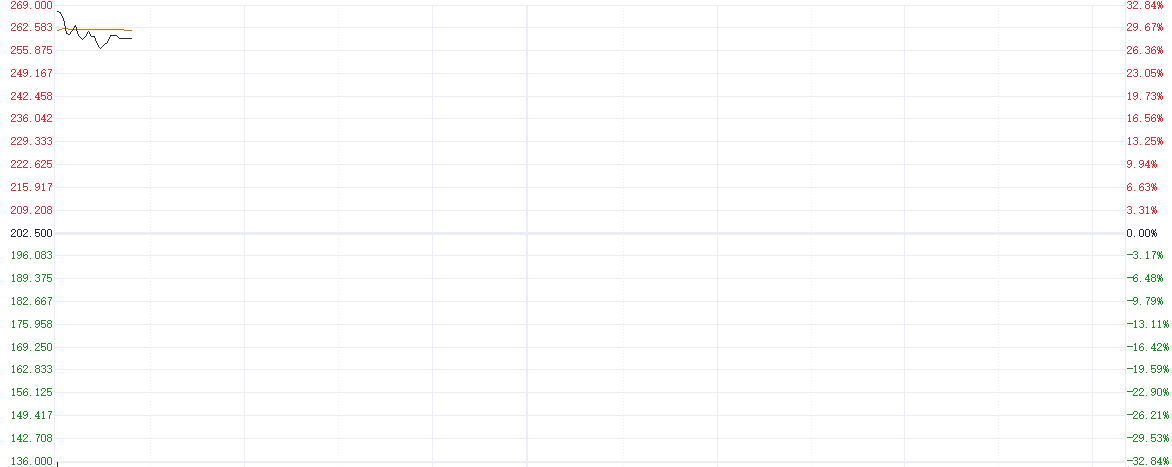

截至发稿,蜜雪集团股价上涨28%,报259.20港元,市场表现强劲。

暗盘表现亮眼,市场情绪高涨

在上市前的暗盘交易中,蜜雪集团收报250港元,较发行价202.5港元上涨23.46%,每手账面盈利达4750港元。辉立暗盘(含华泰国际、老虎证券等平台)表现更为强劲,盘中一度冲高至285港元,涨幅超过40%,中签者最高可赚8250港元/手。这一表现远超同期港股新股,显示出投资者对“雪王”的极高信心。

认购数据创纪录,机构与散户争抢

蜜雪集团此次IPO创下港股多项历史纪录:

超购倍数惊人:公开发售获5258.21倍超额认购,接获26.5万份申请,中签率仅8%;国际配售亦超额35.23倍,基石投资者包括红杉中国、高瓴资本等顶级机构,合计认购45%的全球发售份额。

冻资规模空前:总认购金额达1.84万亿港元,刷新港股“冻资王”纪录,远超此前快手的峰值。

杠杆效应显著:券商提供最高200倍融资杠杆,大幅降低散户参与门槛。

盈利能力领跑行业

2021-2023年,蜜雪集团营收从103.5亿元跃升至203亿元,年复合增长率高达43.6%;净利润由19.1亿元增至31.9亿元,净利率达15.7%。2024年前三季度,营收已达187亿元、净利润35亿元,毛利率进一步攀升至32.4%,高于奈雪的茶、茶百道等同业。

有望打破“破发魔咒”

港股新茶饮板块历来表现低迷,但蜜雪集团凭借高增长、强盈利及供应链壁垒,有望成为首个打破行业魔咒的企业。市场普遍预期其首日涨幅或达30%,若延续暗盘走势,市值将突破900亿港元,为赛道注入新活力。

机构观点:供应链与下沉市场是关键

国信证券指出,蜜雪冰城的增长核心在于“低价+下沉”模式,其57.2%的门店分布于三线及以下城市,并通过自建供应链(全国5大生产基地、12小时配送网络)将损耗率压至0.3%,支撑其规模化扩张和成本优势。此外,作为港股稀缺的消费龙头,蜜雪冰城将享受“流动性溢价”,叠加低价刚需属性与中国消费分级趋势,首日涨幅可能达30%-50%。

券商对比历史案例指出,短期炒作可能掩盖基本面风险,蜜雪冰城需通过持续业绩验证来维持估值。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。