比亚迪56亿美元H股配售成功,加速全球化布局

AI导读:

比亚迪股份宣布完成56亿美元H股闪电配售,成为过去十年全球汽车行业规模最大的股权再融资项目。配售所得款项将用于研发投入、海外业务发展等,助力比亚迪加速全球化布局,提升技术实力。

3月4日早间,比亚迪股份(01211)公告称,公司与配售代理高盛(亚洲)、UBS AG Hong Kong Branch、中信里昂证券于3月3日收盘后订立了配售协议。此次配售旨在提升技术实力、加速出海进程。

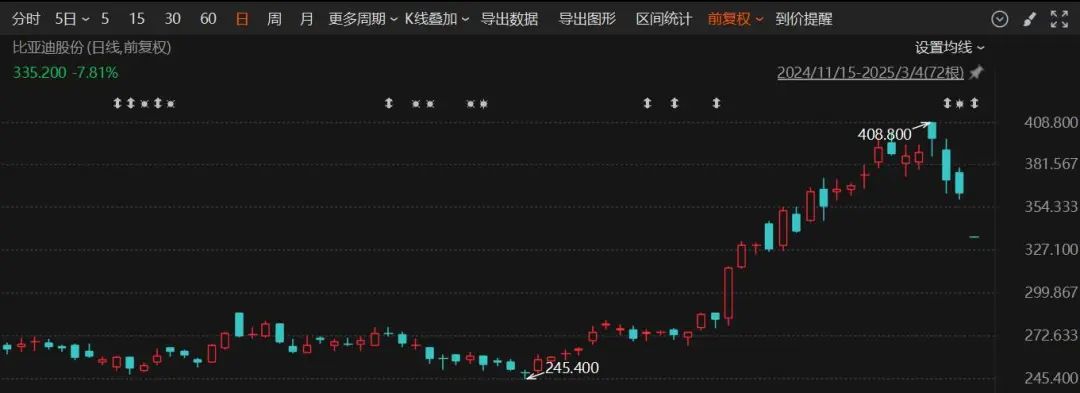

根据协议,比亚迪股份将按配售价发行配售股份。假设配售股份全数配售,配售所得款项总额预计约为435.09亿港元,扣除佣金和估计费用后,净额预计约为433.83亿港元(约合56亿美元)。每股配售股份的配售价为335.2港元,即发行1.298亿股新H股。

据悉,此次56亿美元的H股闪电配售是过去十年全球汽车行业规模最大的股权再融资项目,也是香港市场有史以来规模第二大的闪电配售项目。此举彰显了比亚迪在全球汽车行业电动化、智能化趋势中的领先地位。

公告显示,配售所得款项净额将用于比亚迪的研发投入、海外业务发展、补充营运资金及一般企业用途。此次配售成功吸引了全球众多顶级投资者,包括主权基金和中东战略投资人,认购订单多倍覆盖。

其中,阿联酋Al-Futtaim家族办公室作为战略投资者参与本次交易,双方计划在新能源汽车等领域深化合作,共同探索增长机遇。

截至2024年底,比亚迪新能源汽车已进入全球6大洲、100多个国家和地区,成为多国新能源汽车热销品牌。本次融资将进一步助力比亚迪在海外产能建设、渠道布局和品牌力强化。

比亚迪方面表示,本次融资将显著增强公司资本实力,提高经营状况稳健性,助力公司在智能化和高端化领域全方位提升技术实力,推出更多满足消费者需求的产品。

(文章来源:e公司)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。