美银首席策略师Hartnett:美股回调,主打“BIG”策略

AI导读:

美银首席策略师Hartnett指出,美股回调但非熊市开端,建议投资者主打“BIG”策略:做多债券、国际股票与黄金。关注六大关键信号预示股市调整结束,看好中国消费复苏及中美贸易协议,黄金成为最佳对冲工具。

近来,美股的大幅回调和中国资产的异军突起,引发了全球市场上的“东升西落”资产配置浪潮。华尔街机构人士对美股下跌行情、美债、黄金及中欧资产的看法各异,其中美银首席策略师Michael Hartnett的观点尤为引人注目。

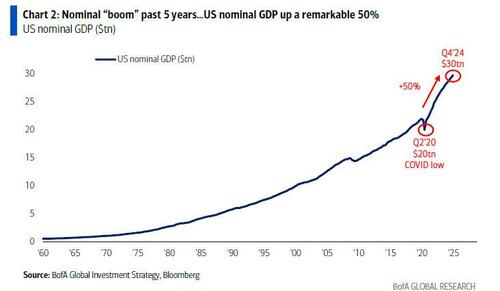

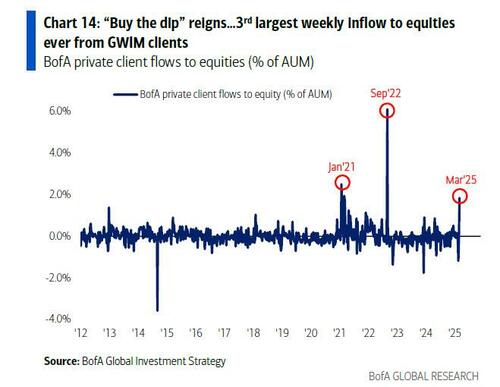

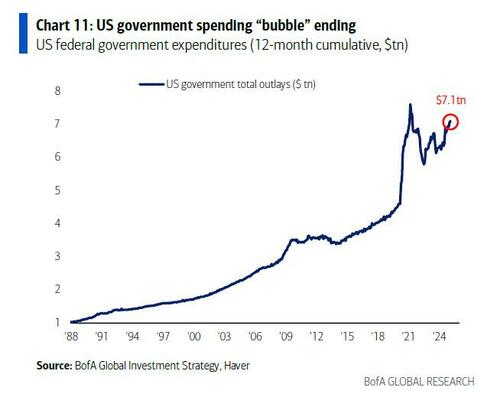

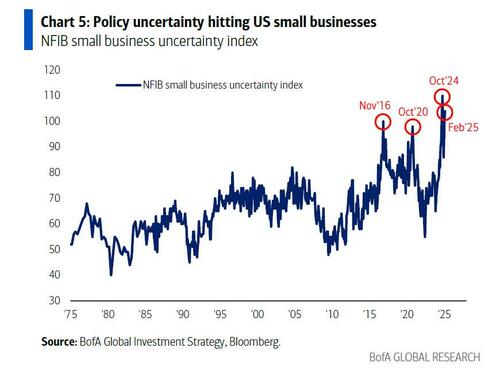

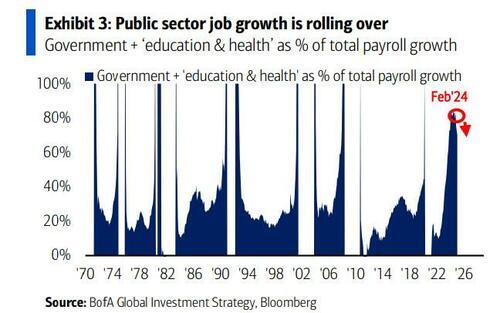

在最新《资金流向报告》中,Hartnett指出,美国名义GDP增长惊人,但已接近繁荣终点。特朗普阵营的“小政府/低通胀”要求,导致美债收益率、美元、美股及加密货币出现重大周期性峰值。他预测2025年将主打“BIG”组合策略:做多债券(B)、做多国际股票(I)与做多黄金(G)。

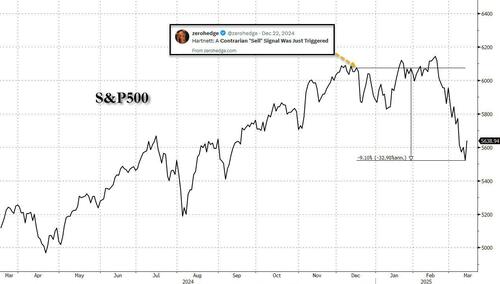

Hartnett曾精准预判市场顶部,去年12月底便警告美股见顶信号。目前,标普500指数正经历疫情初期以来最快的回调修正。

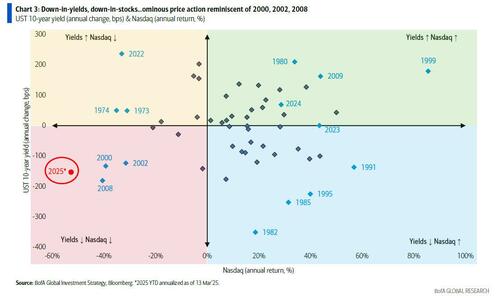

尽管美股回调,Hartnett认为这仅是回调而非熊市开端。他提醒,政策制定者恐慌时,市场恐慌将停止。但“美债收益率下跌+股市下跌”同步发生,走势依然凶险。

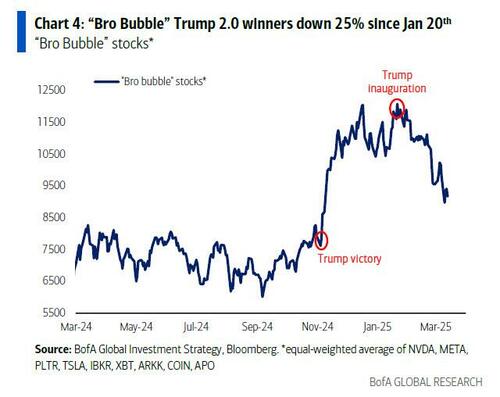

展望后市,Hartnett建议投资者关注XBD经纪交易商指数是否崩盘,若跌破750点将是美股重大熊市信号。同时,收益率下降意味着金融条件放松,回调可能结束,需关注“兄弟泡沫”篮子表现。

Hartnett提出六大关键信号预示股市调整结束,包括美银FMS现金水平上升、全球增长预期和股票配置下降等。他建议,在特定条件下,标普500指数跌到5300点时再买入。

Hartnett主打策略为“BIG”,建议投资者退出美股,转向债券、国际股票和黄金。其中,做多30年期美债因GDP走弱而牛市趋平;全球股票“便宜且有催化剂”;黄金是对贸易战和实际利率崩溃的最佳对冲。

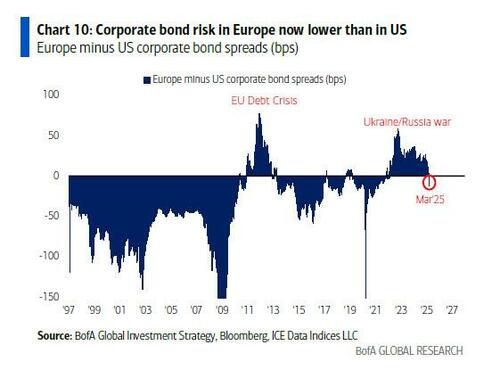

具体来看,政府支出、投资和消费下降将推动美债牛市;全球股票中,英国、中国、欧洲与新兴市场市盈率较低,看好中国消费复苏及中美贸易协议,看好欧洲财政刺激推动名义增长;黄金则因美元见顶和实际利率崩溃而成为最佳对冲工具。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。