IPO收紧周期持续,在审数量大幅下滑,市场期待IPO新常态化

AI导读:

IPO收紧周期仍在持续,同比来看,在审IPO数量和新增辅导备案项目均大幅下降。市场普遍预期A股IPO发行将在2025年逐步恢复常态,但这种“常态”是在市场承受能力范围内的有节奏增发。业内人士提出明确板块定位、引导长期资金入市和完善退市机制等建议。

IPO收紧周期仍在持续,同比来看,无论是在审IPO数量还是新增辅导备案项目,均出现大幅度减少。这标志着IPO市场正在经历深刻调整。

财联社记者据易董数据梳理,截至3月23日,IPO在审企业仅剩195家,同比骤降67.72%,不足去年同期三分之一。新增辅导备案项目方面,年内共新增79家,同比下滑59.89%,较去年同期减少118家。发行上市方面,今年共有23家企业完成上市,同比减少11.54%;募集资金总额139.85亿元,同比减少35.61%。不过,IPO终止数量有所下降,截至3月23日,IPO终止数量为47家,均为主动终止,同比下降41.98%。

IPO在审数量锐减的原因何在?投行人士指出,这主要受多重因素叠加影响。一是监管政策持续趋严;二是审核标准提升,现场检查力度加大,市场出清效应显现;三是宏观经济环境对部分拟IPO企业经营状况造成显著影响,导致申报企业数量减少;四是近期部分企业过会后注册及批文获取速度加快,客观上减少了排队在审项目数量。

对于IPO在审数量减少的趋势,某头部券商投行部门负责人表示,当前在审企业数量急剧下降并非长期常态。随着监管部门鼓励企业申报的消息不断传出,预计未来在审企业数量将逐步回升,最终达到审核数量与过会数量之间的新动态平衡。尽管未来市场环境可能难以恢复至前几年火热水平,但大概率会明显优于当前。

IPO在审企业不足200家,同比下滑超六成

易董数据显示,截至3月23日,IPO在审企业为195家,与去年同期604家相比,已大幅缩减。目前,各板块在审项目数量分别为北交所93家、沪主板33家、创业板26家、深主板25家、科创板18家。

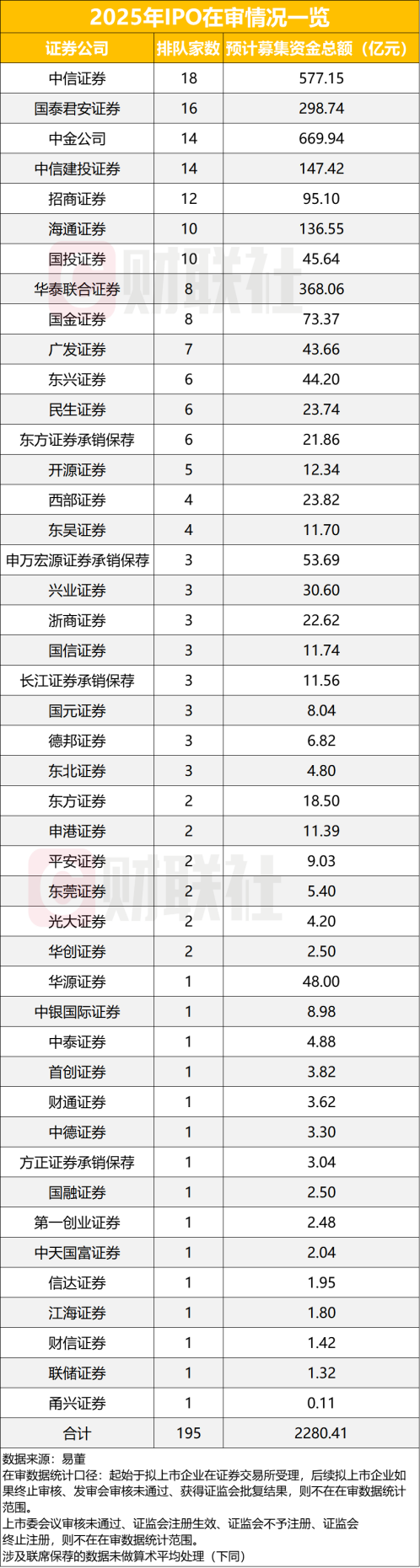

共有45家券商拥有在审项目,马太效应显著,排名前十的券商占据了六成市场份额。中信证券在审项目最多,为18家,其次是国泰君安证券(16家)、中金公司(14家)、中信建投证券(14家)、招商证券(12家)、海通证券(10家)、国投证券(10家)、华泰联合证券(8家)、国金证券(8家)、广发证券(7家)。

从板块分布看,北交所成为IPO申报主力,占比47.69%,反映了其对“专精特新”中小企业的定位与政策支持。从行业分布看,半导体、新能源、生物医药等硬科技领域项目占比上升,绿色经济、数字经济相关企业更受青睐。

新增辅导备案项目79家,同比下滑近六成

随着IPO逆周期调节持续推进,辅导备案环节也受到影响。易董数据显示,截至3月23日,三大交易所共新增辅导备案企业79家,同比下滑59.89%。其中,69家处于持续辅导阶段,10家已终止辅导。北交所占比最多,共39家企业,占比56.52%。

年内共有27家券商参与新增辅导备案项目。中信证券以11家位居榜首,市场份额占比13.25%。中小券商排名逐渐靠前,银河证券年内暂无新增辅导备案项目。从每月新增辅导企业趋势看,辅导备案企业数量逐月递减。

IPO正趋向新常态化?

过去一年半内,IPO市场经历持续调控。监管层释放信号,将逐步实现IPO常态化,但强调不会回归大水漫灌式高速发行。市场普遍预期A股IPO发行将在2025年逐步恢复常态,但这种“常态”是在市场承受能力范围内的有节奏增发。IPO常态化发行需宏观环境、市场资金和拟上市企业质量三方面条件均成熟。

对于恢复常态化发行,业内人士建议:一是明确板块定位,推动“示范效应”;二是引导长期资金入市,为IPO常态化后的A股市场提供流动性支撑;三是完善退市机制,实现资本市场的优胜劣汰。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。