A股3月震荡收尾,4月股市展望与策略分析

AI导读:

大盘在3月19日后进入震荡调整模式,探讨近期市场趋弱的原因,包括春季躁动行情演绎充分、美元指数走强和A股增量资金转弱。分析4月市场震荡概率较高,提供股市展望与策略分析。

大盘在3月19日摸高3439点后,进入震荡调整模式。

“春季躁动”是否已经结束,近期市场为何趋弱?4月份A股会怎么走?本文将就这些问题进行探讨。

近期市场为何趋弱?

1、春季躁动行情演绎较为充分

对于A股而言,每年1-3月基本是业绩真空期,基本面数据不太明朗,市场往往受到政策或事件的影响,而年初流动性通常较充裕、投资者风险偏好高,故常常出现“春季躁动”。

Wind数据显示,2008年至今,17年间A股共演绎了15次春季行情,春季行情持续时间中位数为37个交易日,万得全A最大涨幅中位数为15.3%。今年的“春季躁动”也没有缺席,春季行情无论是持续时长(1月13日至3月18日,41个交易日)或是万得全A最大涨幅(14.8%)——都符合季节性规律。

而临近4月份,市场进入经济数据验证期和财报季(所谓“四月决断”),在春季躁动后获利资金有止盈需求,市场往往走弱。因此,近期市场趋弱是符合A股季节规律的。

2、美元指数走强

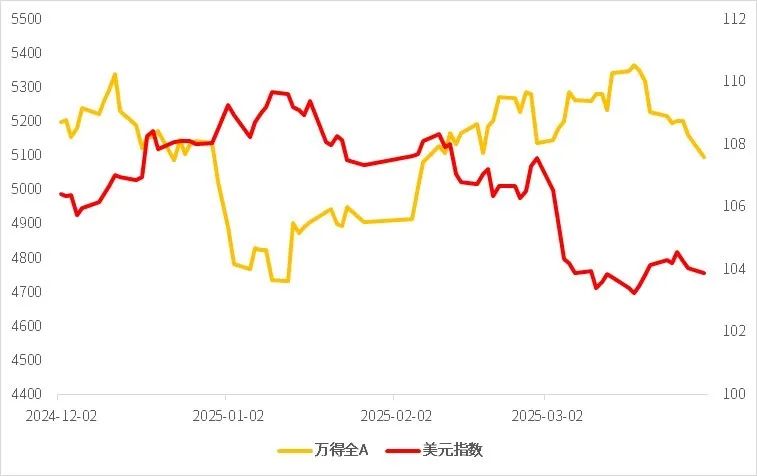

去年12月以来,A股和美元指数走势的相关性明显增强。今年1月13日美元指数阶段性见顶,同时也是A股和港股春季行情启动的时点,而美元指数在3月18日阶段性见底后回升,也推动了A股和港股的回调。

数据来源:wind

美元的强弱,一方面影响市场对人民银行货币政策力度的预期(美元走强,对央行货币宽松预期或降低),另一方面也影响A股和港股(特别是科技板块)的估值水平(美元走强,或压制A股和港股估值)。

3、A股增量资金转弱

近期A股增量资金净流入减少,资金面正在转为存量博弈,进一步加剧了市场调整。权益资产性价比不足和A股赚钱效应回落可能是近期增量资金不足的主要原因。

那么,A股这轮春季行情后的调整何时结束呢?复盘2008年至今17年间A股15次春季行情结束后的调整期,调整时长均值为22个交易日,中位数为17个交易日。本轮A股调整仅8个交易日,从时间上看还有一定距离。4月市场震荡概率或较高。

进入4月份,来到了A股 “四月决断”的时间窗口。4月之后,上市公司的年报及一季报开始迎来密集披露,能够给投资者提供更多的基本面信息。与此同时,全国两会开完,宏观政策形势也更明朗,一季度宏观经济运行数据也陆续公布,在4月投资者有望对行情做出更明确的判断。

4月重要的时间表:时间 重要数据 4月11日 3月通胀数据(CPI、PPI)4月16日 一季度宏观数据(GDP、社零、投资、工业增速等)4月30日前 上市公司一季报、年报4月中旬左右 3月贸易数据、3月货币信贷数据(社融、M2、贷款)。

4月尽管是重要的“方向选择”月份,但从月度表现看,A股在4月的表现不尽如人意。华创证券统计显示,2010年以来15个样本区间中(每年4月1-30日):有10个区间万得全A下跌,下跌概率67%,中位数-1.4%;上证指数9次下跌,下跌概率60%,中位数-0.4%。不过,今年4月A股可能较难大涨或大跌。

一方面,4月2日美国关税落地以及之后国内政策的反应,加上国内一季度经济数据、A股一季报等陆续公布,将对市场情绪产生不小的扰动。另一方面,国内经济基本面仍在回升趋势中,各项稳增长政策大概率进一步落地实施,这将对A股走势有较强的支撑。

为什么说本轮行情或仍未走完?

过去半年4次重要会议(926政治局会议、中央经济工作会议、两会、《提振消费专项行动方案》),均提及稳住股市楼市、提振资产价格,释放财富效应是本轮政策的重点。

华创证券统计显示,近几年A股功能定位从融资转向投资,2022-2024年连续三年A股股东回报(回购+分红)规模超过融资(IPO+再融资)规模,近三年分红复合增速14%,回购增速11%,其中2024年A股上市公司分红1.9万亿元、回购1659亿元。

融资市指数易跌难涨,IPO与减持使得指数涨不过市值;投资市有可能出现易涨难跌,指数表现强于市值。而且2018年贸易摩擦以来,以房地产金融为代表的旧经济,利润与净资产占比持续收缩,科技/红利代表的新经济/高质量成为增长引擎,利润与净资产占比持续提升。

在经济基本面温和回升以外,经济结构转型带来的三个增量同样值得期待:科技AI突破、红利股东回报、制造反内卷。这都可能推升A股ROE中枢在未来两年实现比经济更强劲增长,叠加险资等中长线资金高ROE高现金流投资偏好,更有望实现可持续的长牛基础。

参考资料:

中信建投,《四月能决断吗?》,20250330

华创证券,《柳暗又花明-2025Q2A股策略展望》,20250327

(文章来源:融通基金)

(原标题:A股3月遗憾收官!4月股市展望与策略分析)

(责任编辑:66)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。