对等关税下大类资产配置逻辑与全球经济影响解析

AI导读:

本文详细解析了对等关税给全球经济带来的尾部风险,以及其对大类资产配置的影响。文章指出,关税升级通过一系列传导链条系统性冲击全球经济和金融市场,美元和债券类资产成为避险首选。同时,文章还关注了对等关税演绎的路径,以及美国和中国在关税影响下的不同应对策略。

01

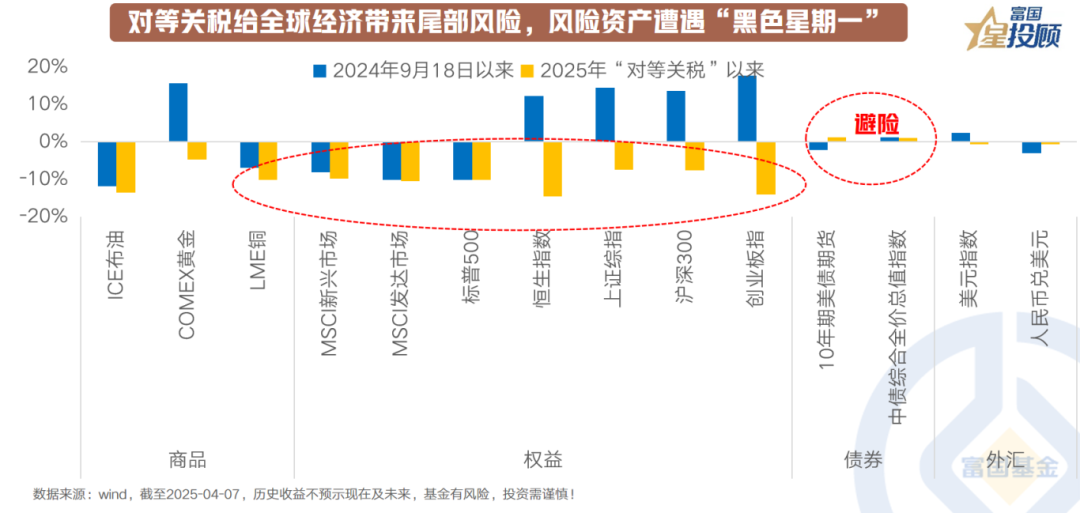

对等关税给全球经济带来尾部风险,风险资产遭遇“噩梦”——全球经济受冲击

对等关税升级之所以成为全球风险资产的“噩梦”,其核心逻辑在于它通过“贸易成本螺旋上升→供应链断裂→企业盈利恶化→货币政策两难→市场信心崩塌”的传导链条,系统性冲击全球经济和金融市场。从市场的表现看:1)全球风险资产无一例外出现下跌;2)美元和债券类资产成为避险的首选。

02

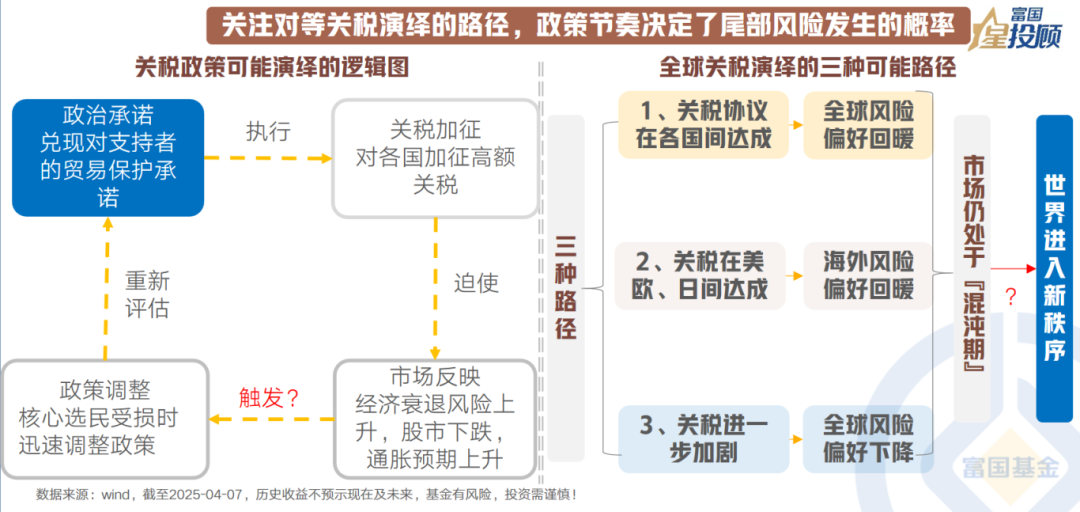

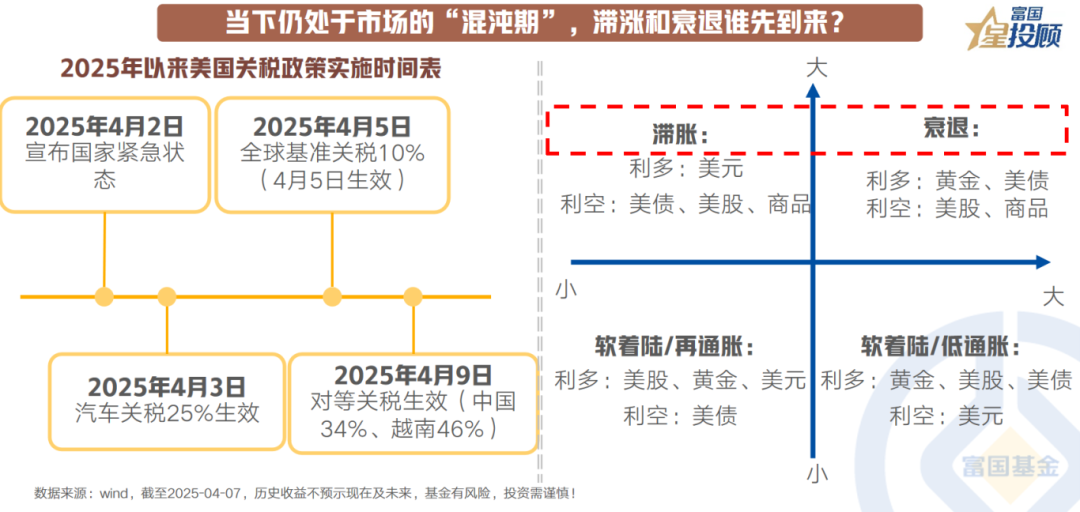

关注对等关税演绎的路径,政策节奏决定尾部风险发生的概率

美国的政策节奏,以及各国的应对方案,决定了尾部风险发生的概率。1、美国关税与减税政策或引发再通胀,降低美联储宽松预期;2、其他国家关税政策或导致贸易受损;3、关税执行方案决定全球经济受冲击程度和概率。目前市场仍处于“混沌期”,关税演绎路径不确定,从“混沌期”走向“世界新秩序”还需时日。

03

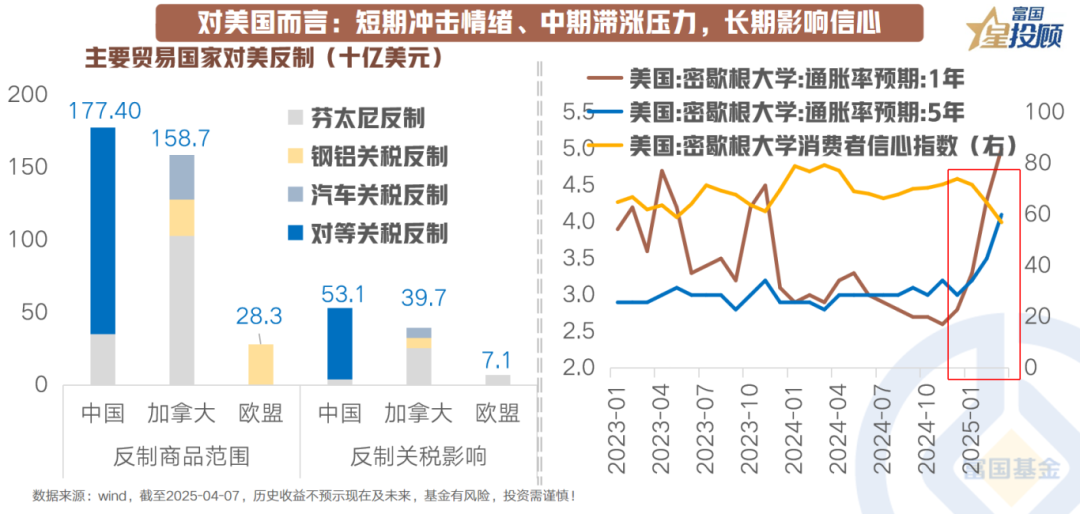

对美国而言:短期冲击情绪、中期滞涨压力、长期影响信心

关税对美国的影响分为短、中、长期。短期冲击市场情绪,引发避险交易;中期加大经济滞胀压力;长期影响对政策和全球秩序的信心。

04

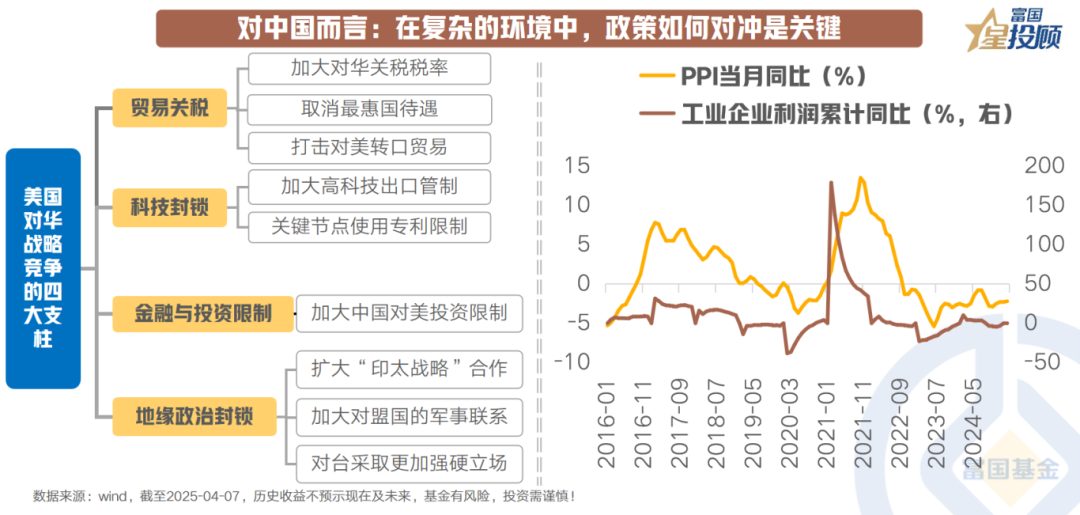

对中国而言:政策对冲是关键

美国对华竞争形成四大支柱:贸易关税、科技封锁、金融与投资限制、地缘政治封锁。中国面临外部挑战加剧,政策需应对技术突破和内需提振的双重考验。

05

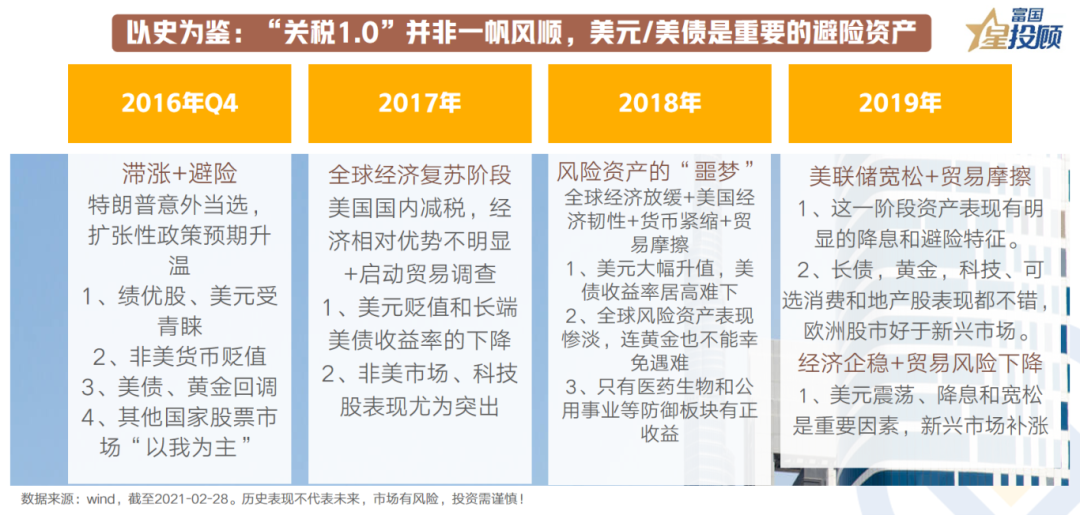

以史为鉴:美元/美债成避险资产

回望2018年中美贸易摩擦,全球市场经历“风险-避险”切换。关税不确定性和经济通胀压力成风险资产噩梦,美元大幅升值,美债收益率居高不下。2025年关税升级,美元与美债或重演避险逻辑。

06

市场“混沌期”:滞涨与衰退竞速

全球市场正陷入滞涨与衰退的竞速。供应链重构成本推高通胀,美国通胀预期上升。关税“需求杀伤链”或正在酝酿,若关税升级,需求“塌方”需关注。

07

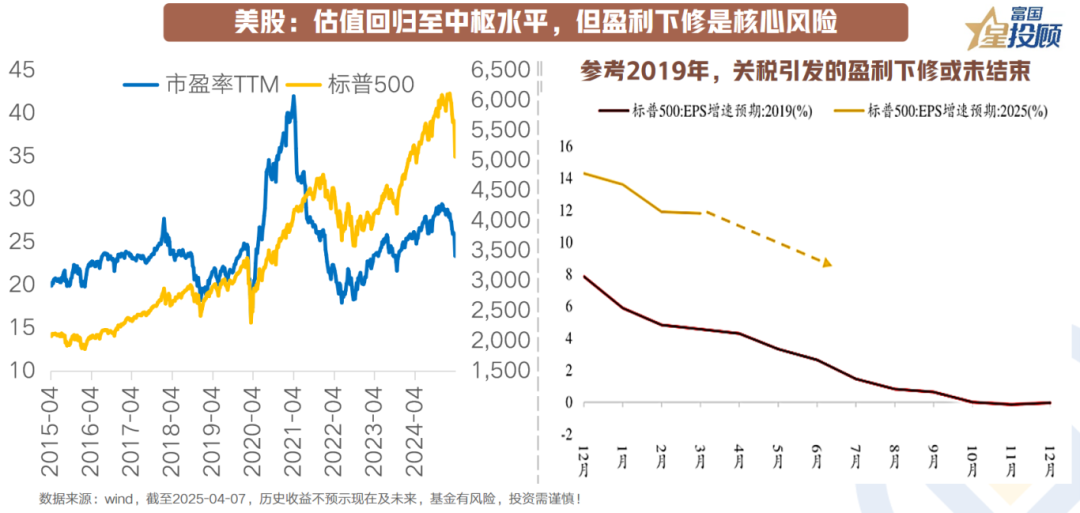

美股:盈利下修成核心风险

美股估值已回落至历史中枢水平,但盈利预期快速下修或成市场核心风险。关税阴霾笼罩,未来EPS增速预期有下修压力。

08

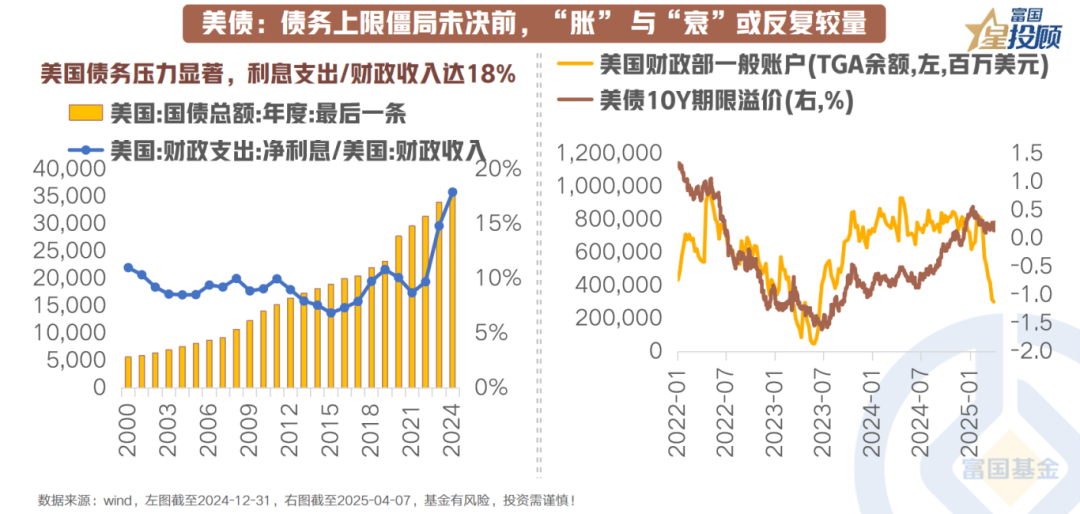

美债:债务上限僵局下,“胀”与“衰”较量

美债市场或因关税拉扯震荡波动。债务视角下的供给约束叙事或掣肘再通胀叙事,债务上限解决后发债量激增或形成流动性冲击。

09

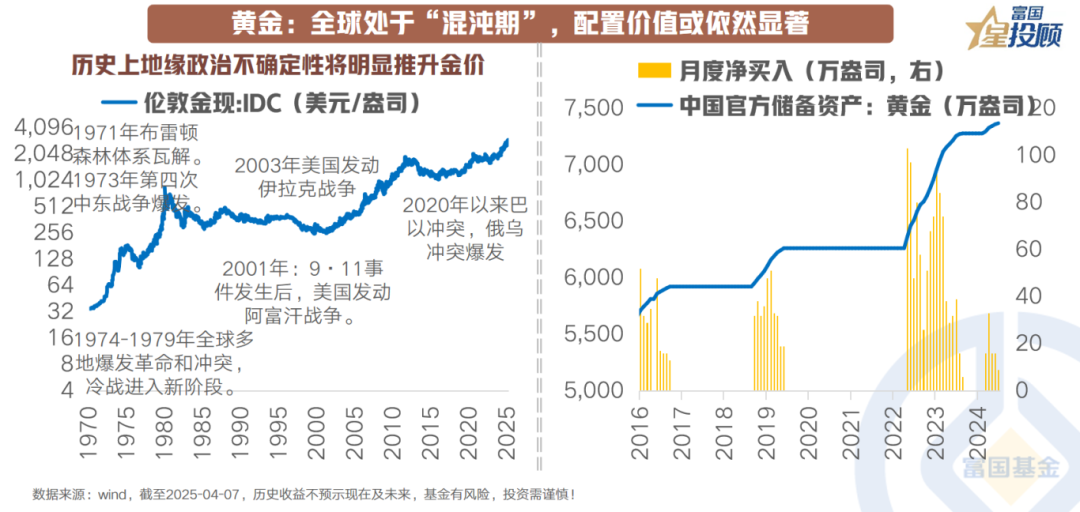

黄金:配置价值显著

在全球大变局和关税压力下,黄金配置价值依然显著。央行增持黄金成为助推金价上涨的核心变量。

10

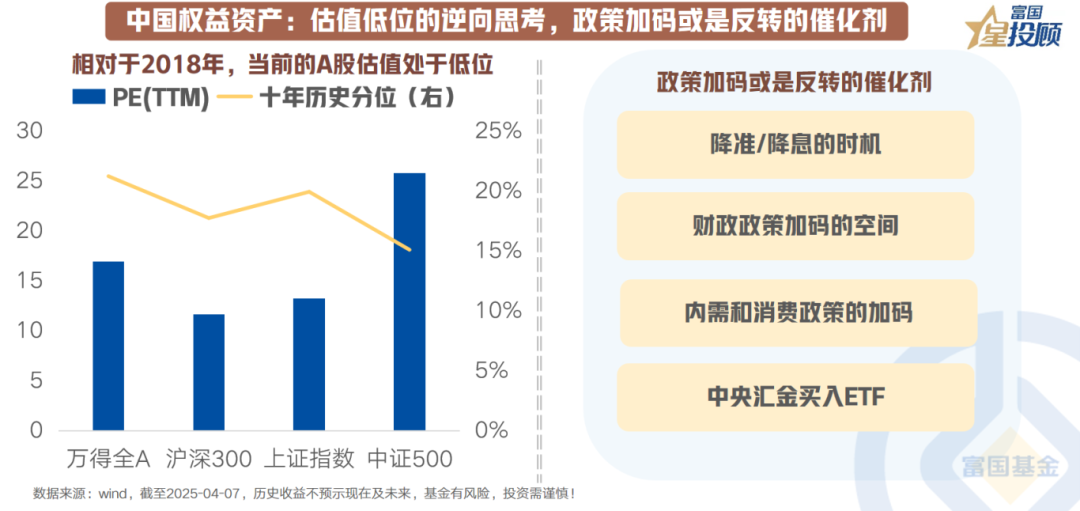

中国权益资产:政策加码或催化反转

当前中国权益资产估值具有性价比,政策加码或是反转的催化剂。

11

国内债:汇率掣肘收益率,经济走势决定一切

关税加码中,避险情绪升温,债券收益率回到低点附近。央行政策和经济走势将决定利率走势。

(文章来源:富国基金)

(原标题:11幅图解析对等关税下的大类资产配置逻辑与全球经济影响!)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。