中概股退市风波再起,港股市场面临新挑战

AI导读:

近期美国总统特朗普宣布大超预期的“对等关税”计划,全球市场避险情绪升温。中美关于中概股上市和审计底稿的摩擦加剧,美国威胁将中概股从美国交易所退市。已回归港股的大市值公司风险相对可控,但中小市值公司面临较大退市风险。美资机构持有中资股规模庞大,港股市场面临新挑战。

近期美国总统特朗普宣布了大超预期的“对等关税”计划,全球市场随即进入避险模式,美股美债美元均遭遇重挫,恒生指数单日跌幅更是创下近25年来最大纪录。中国对此不仅采取关税反制措施,还积极支持国内金融市场。

尽管市场短期内可能对关税税率逐渐“脱敏”,但美国在其他领域的威胁和对抗却层出不穷。近期,美国财政部长贝森特更是威胁称,不排除将中国企业股票从美国交易所退市的可能。

大型中概股中,仅少数尚未回归A股或港股

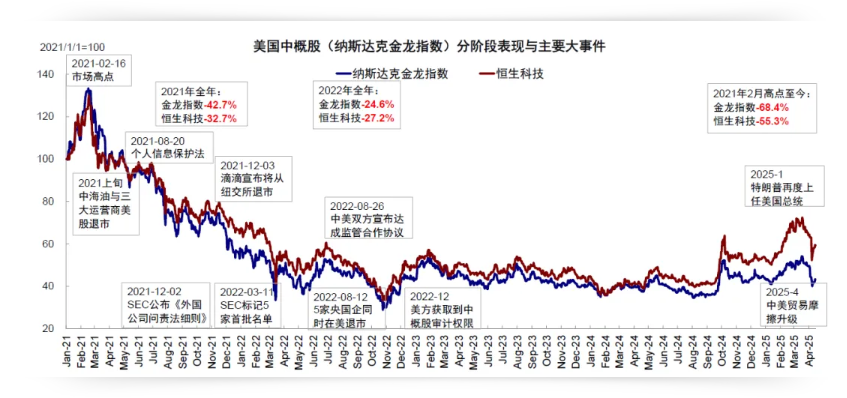

事实上,中美关于中概股上市和审计底稿的摩擦由来已久。自2020年底美国时任总统特朗普签署《外国公司问责法》以来,中概股监管环境日益严峻。2022年3月,美国SEC依据该法案将首批5家中资企业列入“初步识别名单”,标志着中概股监管正式进入执行阶段。

经历多年尤其是2022年的“中概股退市风波”后,为防范风险,绝大多数中概股,尤其是大型公司(如阿里巴巴、京东、百度等),已通过“二次上市”或“双重主要上市”方式回归港股。

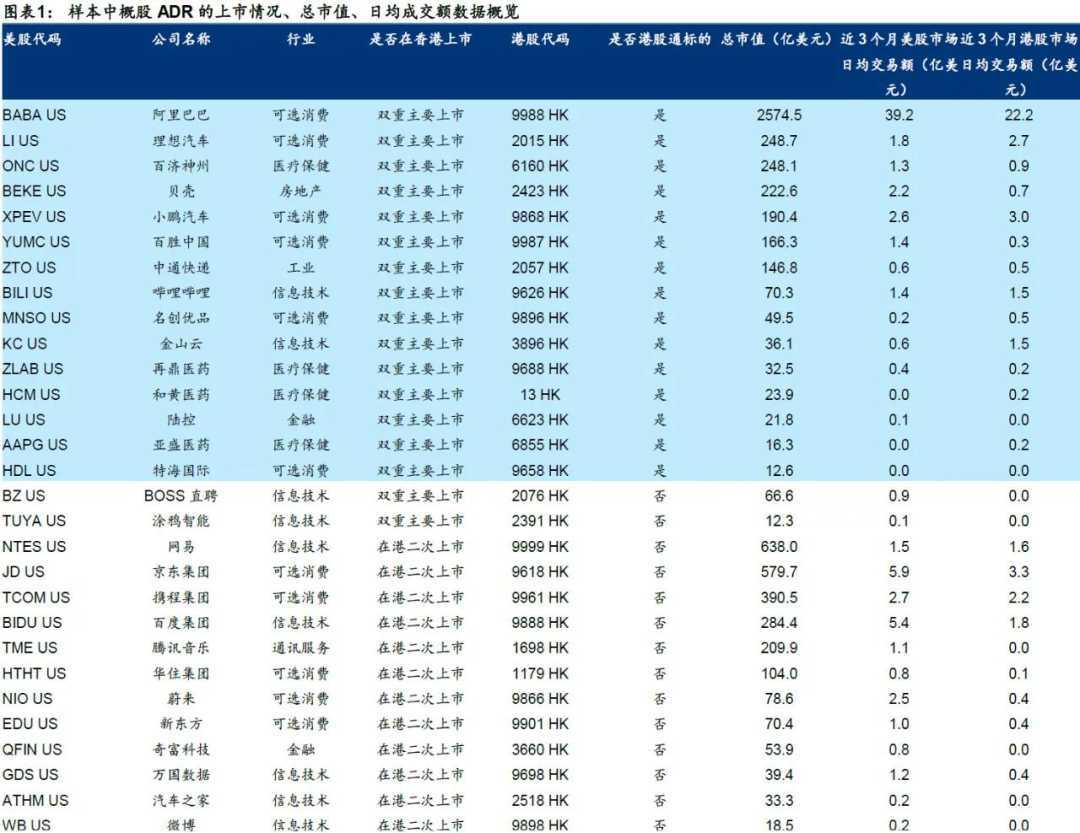

中金公司指出,已在港股上市的34家公司在美流通市值约1.4万亿港元,占比45%。其中,12家公司为“二次上市”,如京东-SW、网易-S、携程-S及百度-SW;22家公司为“双重主要上市”,如阿里巴巴-W、百济神州、贝壳-W及百胜中国。

在美上市的大型公司中,仅拼多多(PDD.US)等少数大型股尚未回归,其余多为中小市值公司。

根据华泰证券统计,拼多多、富途控股(FUTU.US)、满帮集团(YMM.US)、唯品会(VIPS.US)等多家公司均符合回港上市条件。

中金公司同样指出,除已回归或大概率满足回归条件的中概股外,仍有超300家中概股公司,市值总额约3000亿港元,多为中小市值公司,面临较大退市风险。

大公司流动性风险相对可控

面对潜在的退市风险,已回归的大市值公司风险相对可控。中金公司测算,因部分投资者无法转换而出现的流动性缺口为3000-4000亿港元,相当于1.5-2日港股主板成交额。若因短期流动性缺口造成冲击,将提供再介入机会,尤其是优质头部公司。

南向资金今年以来持续大幅流入,年初至今已累计净流入超6000亿港元,有望成为承接中概股回归资金需求的重要来源。

然而,对于不满足回归条件的300家公司,可能面临更大风险。若港交所能优化或放宽回归条件,将有助于缓解部分压力。

美资机构持有中资股情况

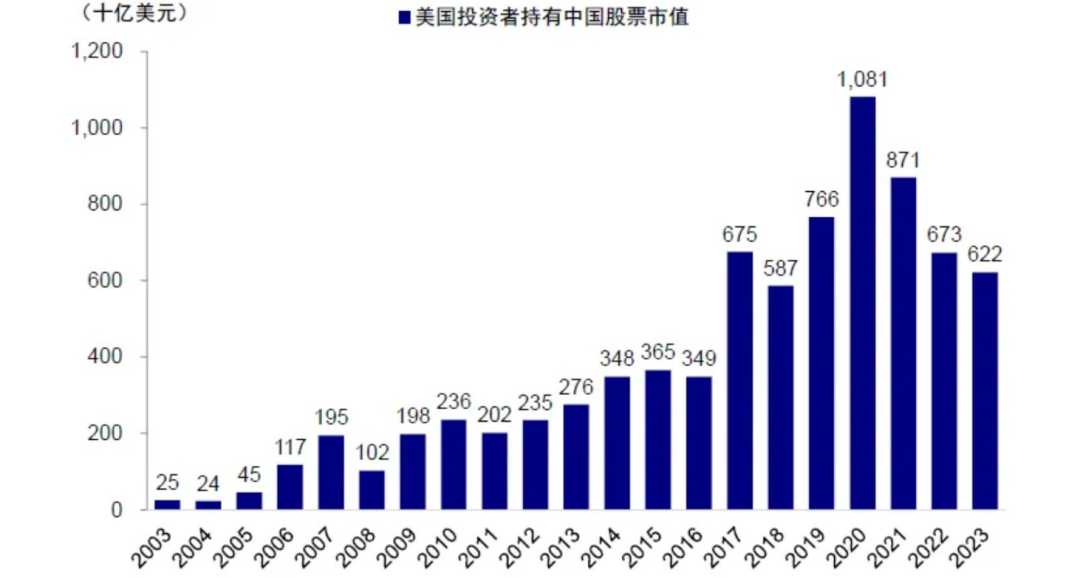

据美国财政部数据,截至2023年底,美国投资者持有中资股约6222亿美元,包含A股与海外中资股。尽管较2020年历史高点有所下滑,但仍为美国海外股票投资的第五大国家。

考虑2023年底以来MSCI中国指数反弹23%,中金公司预计持仓规模可能达到7000-7500亿美元。由于投资者通过其他方式持股可能无法被完全捕捉,实际规模可能更高。

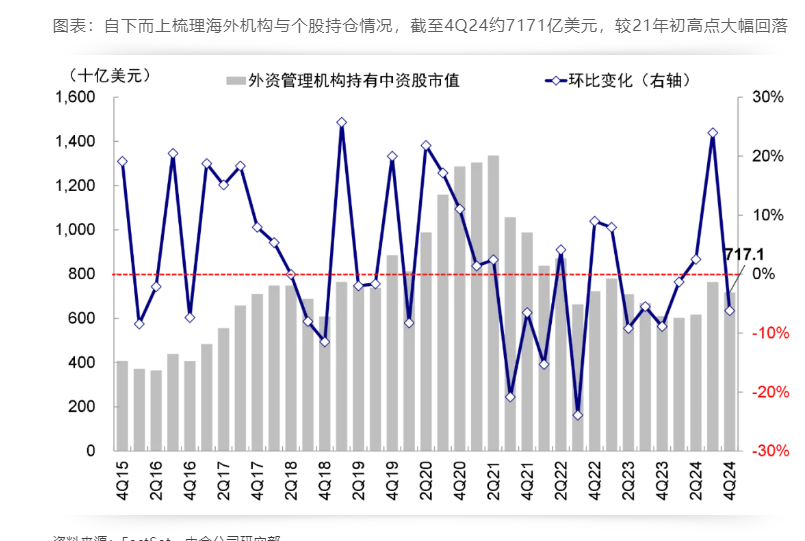

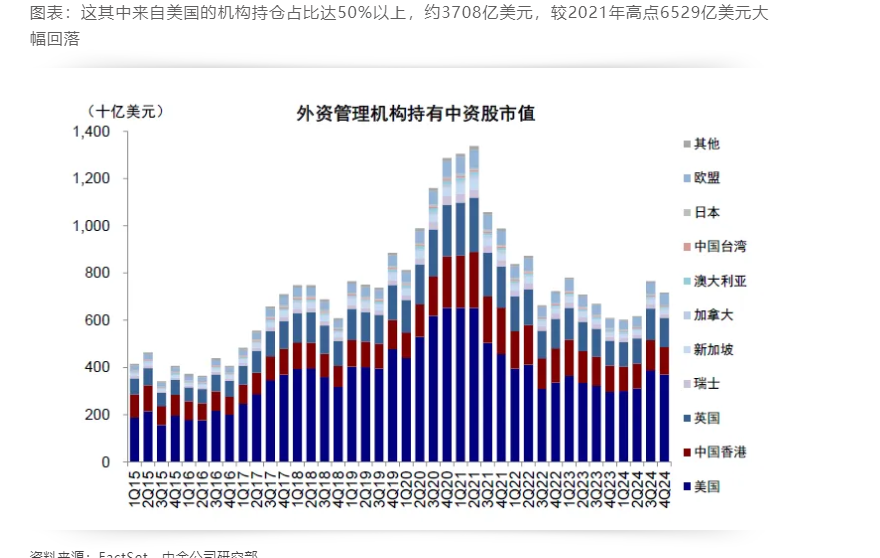

中金公司通过自下而上的方式汇总全球超3100家主要资管机构持仓情况,截至2024年底持有中资股市值约7171亿美元,其中美资机构占比51%,为3708亿美元。

(文章来源:财联社)

关键词:中概股、退市风险、港股市场、美资机构持仓

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。