沪上阿姨港股IPO认购火爆,市场竞争激烈引关注

AI导读:

沪上阿姨港股IPO认购倍数高达133.5倍,公司计划全球发售H股,预计5月8日上市。沪上阿姨已成为中国现制饮品行业领军企业,但面临行业竞争加剧,营收及净利润略有下滑。此次IPO募集资金将用于提升数字化能力、原材料质量等。

沪上阿姨认购进入倒计时3天,超购倍数高达133.5倍,哈富证券现金打新0手续费,银行融资打新0利息,融资额度无上限!

4月28日,内地知名现制茶饮品牌沪上阿姨(上海)实业股份有限公司正式开启招股之旅。

公告显示,沪上阿姨计划全球发售241.134万股H股,其中香港发售24.114万股,国际发售217.02万股,并设有15%的超额配股权。发行价格区间为95.57港元/股至113.12港元/股,每手30股。

根据招股书披露的时间表,沪上阿姨预计将于5月8日在港交所挂牌上市,届时将成为今年第四家新茶饮上市公司。

本次IPO,沪上阿姨吸引了2名基石投资者,包括盈峰控股和华置,合计认购约7149万港元股份。

聚焦下沉市场,规模迅速扩大

自2013年首家门店在上海人民广场开业以来,沪上阿姨已发展成为中国现制饮品行业的领军企业之一。截至2023年底,沪上阿姨在国内北方中价现制茶饮店品牌中排名第一,整体排名第四。

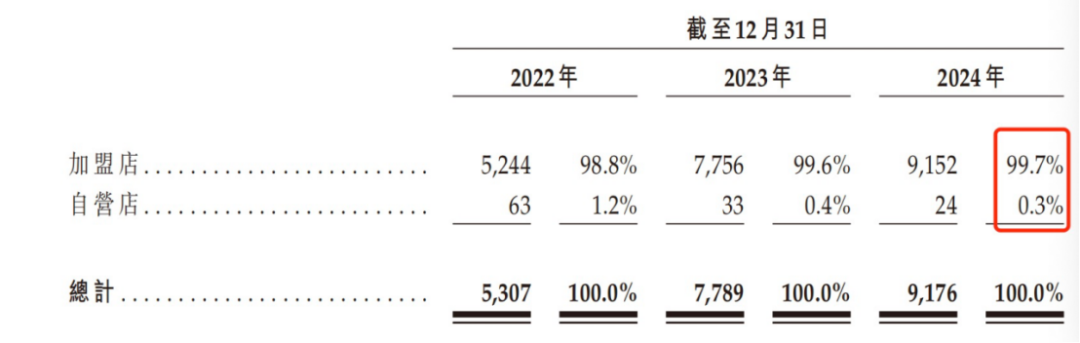

截至2024年末,沪上阿姨的门店网络已覆盖9176家门店,其中99.7%由加盟商经营。公司收入主要来自加盟业务,包括向加盟商销售食材、设备等。

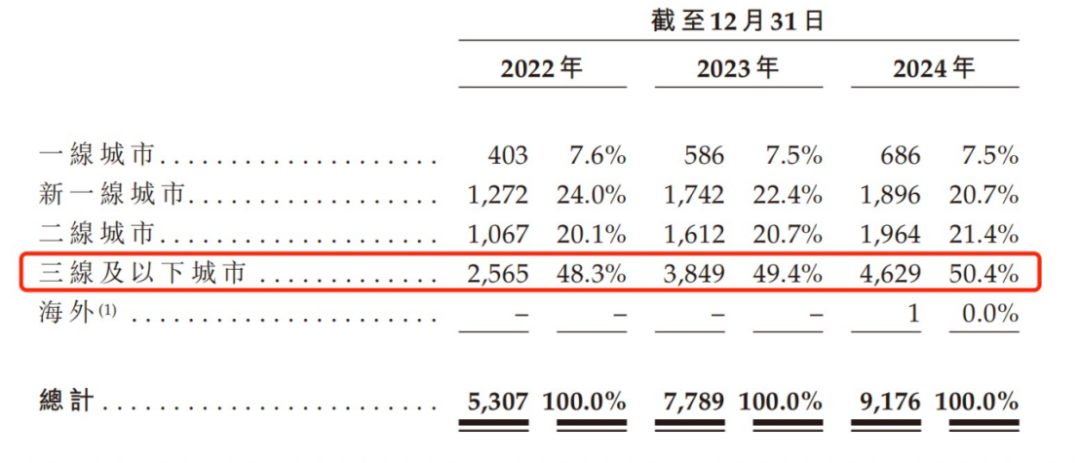

沪上阿姨的另一大战略是聚焦下沉市场,三线及以下城市的门店数量占比近半。

行业竞争加剧,业绩面临挑战

国内现制茶饮店行业竞争激烈,截至2023年底总数已达约46.4万家。2024年,市场竞争加剧,沪上阿姨的营收及净利润略有下滑,但整体GMV总额增长约10%,毛利率也有所提升。

面对竞争,沪上阿姨计划加强研发、提升品牌形象、扩大门店网络等。

此次IPO募集资金将用于提升数字化能力、原材料质量、生产物流能力等。

国金证券预计,2025年茶饮行业价格战趋缓,品牌间分化加剧。看好低价格带格局稳定及中价格带供应链扎实的企业。

(文章来源:上海证券报)

SEO关键词:沪上阿姨, 新茶饮, 港股IPO, 市场竞争

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。