海光信息中科曙光换股合并,算力产业迎重大变革

AI导读:

海光信息拟以0.5525:1的换股比例吸收合并中科曙光,交易金额高达1159.67亿元。此次合并将实现资源互补和深度融合,加速算力产业生态环境构建,增强国际竞争力,业内预测新公司市值有望大幅提升。

国内算力产业最大合并案取得关键进展。

6月9日晚间,海光信息(688041.SH)和中科曙光(603019.SH)共同公告,披露了换股吸收合并预案。海光信息拟以0.5525:1的换股比例吸收合并中科曙光,并向特定投资者发行股份募集配套资金。两家公司股票将于6月10日复牌。

该交易通过海光信息换股吸收合并中科曙光实现,海光信息为吸收合并方,中科曙光为被吸收合并方。合并完成后,海光信息将承继中科曙光的全部资产、负债、业务、人员等,并申请在上交所科创板上市流通,中科曙光将终止上市。

合并方案显示,海光信息和中科曙光的换股价格分别为143.46元/股和79.26元/股。停牌前,海光信息总市值3164亿元,中科曙光总市值906亿元。此次交易金额高达1159.67亿元。

作为《上市公司重大资产重组管理办法》修订后的首个案例,此次重组进展顺利,高度契合国家科技战略的宏观布局。

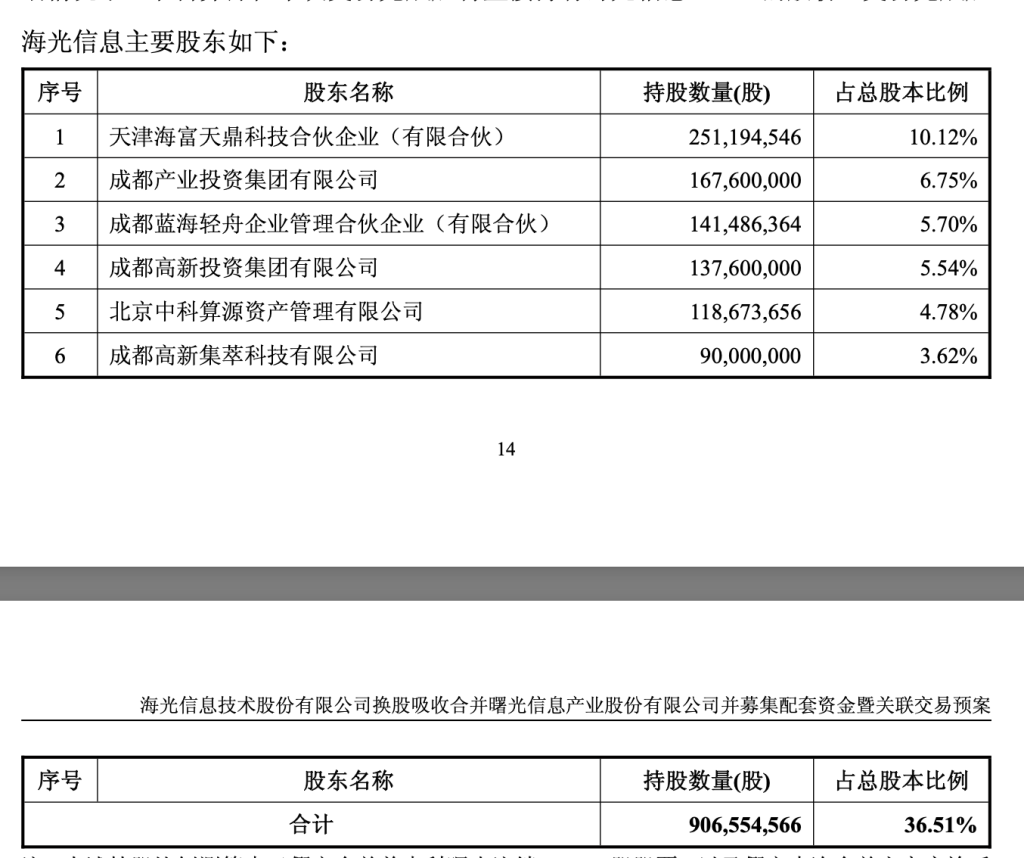

交易完成后,海光信息主要股东结构将有所调整。

双方表示,合并将实现海光信息在芯片领域、中科曙光在整机和数据中心基础设施领域的资源互补和深度融合,提升产业链韧性,加速算力产业生态环境构建,增强国际竞争力。

投资机构人士认为,两家公司换股比例符合预期,合并后有望在业绩上共振向上,对股东利益及后市预期利好。换股吸并作为高阶资本运作工具,关键在于合理设定换股比例、保护股东利益,并有效整合双方资源。

合并后,海光信息将继续以芯片为核心主业,并通过吸收中科曙光的科技创新能力,加强与整机系统设计研发层面的协同,推动高端芯片技术创新与市场化应用。

本次交易实施后,海光信息将承继中科曙光的全部优势资源,延展出与芯片紧密配套的下游业务矩阵,增强生态协同。

公告显示,本次交易前海光信息无实际控制人,合并完成后仍无实际控制人。中科曙光将终止上市。

业内预测,随着算力基础设施高质量建设步伐加快,双方合并后将实现技术迭代、渠道强化、业务拓展等方面的协同突破,新公司市值有望大幅提升。

(文章来源:澎湃新闻)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。