中金展望港股2025下半年:资金盛宴遇资产荒,聚焦回报策略

AI导读:

中金公司最新发布的港股2025下半年展望报告指出,港股市场下半年将面临过剩流动性的“资金盛宴”和有限回报的“资产荒”局面。预计整体指数将维持区间震荡,投资策略应聚焦能提供“稳定回报”或“成长性回报”的板块。

中金公司最新发布的港股2025下半年展望报告指出,港股市场在经历上半年“可圈可点”的表现后,下半年将面临过剩流动性的“资金盛宴”和有限回报的“资产荒”局面。预计整体指数将维持区间震荡,结构性行情仍是主线。投资策略应聚焦能提供“稳定回报”或“成长性回报”的板块。

回顾与核心困境:信用收缩源于回报与成本倒挂

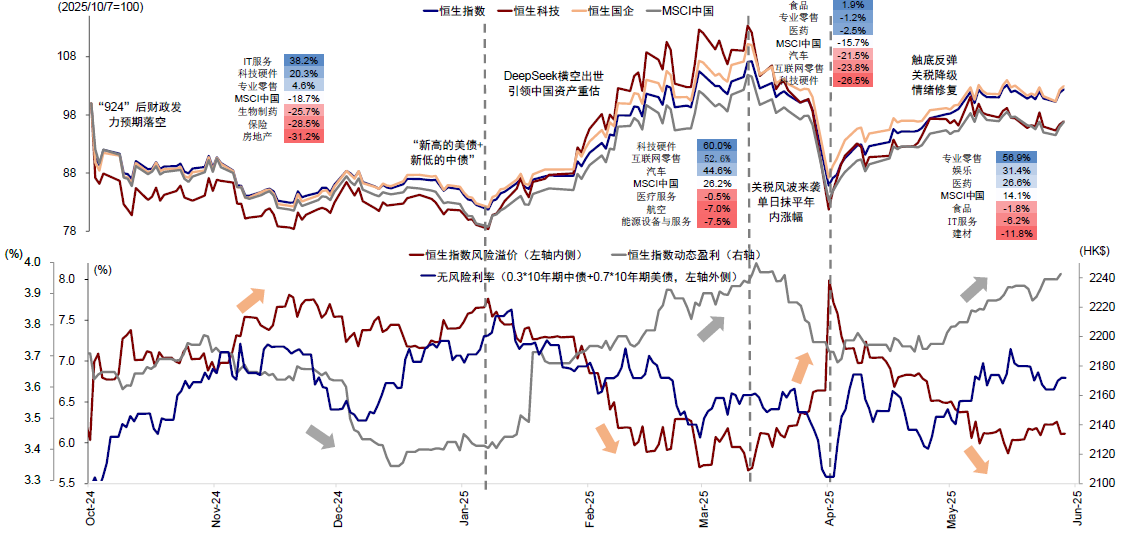

上半年,港股显著跑赢A股,全球表现居前,韧性十足。但反弹呈现“脉冲式冲高回落”,且上涨高度集中,仅约35%个股跑赢指数。近期市场再度显露疲态。

核心困境在于中国经济私人部门持续的信用收缩。关键原因并非货币不足或利率过高(M2创历史新高、储蓄规模创新高、利率处于历史及全球低位),而是投资回报预期持续低于融资成本。

症结在于,尽管融资成本(如房贷利率)已大幅下降,但资产回报率(如租金回报率)更低,导致私人部门缺乏主动加杠杆意愿。实际利率(约2.2%)高于自然利率(约0.6%)的显著差距(1.6个百分点)抑制了信用扩张。

解决之道与下半年信用周期展望:稳杠杆为主

解决路径在于提高回报预期。单纯降息(利率已低、流动性过剩,边际效应递减)效果有限。更有效的方式包括直达需求端的财政刺激、AI技术突破或新消费趋势的出现等。

关键变量是关税、财政、AI。下半年展望(基准情形)显示,信用周期已走出前期单边“去杠杆”的下行阶段,但难以大幅“加杠杆”。预计下半年将维持“稳杠杆”的震荡格局。

市场趋势:资金盛宴+资产荒=指数震荡+极致结构

核心矛盾在于国内过剩流动性遭遇有限的高回报资产。整体指数难有趋势性上涨机会,预计维持区间震荡。基准情形下,恒指核心波动区间在23,000-24,000点。

结构性分化加剧,稳定回报资产受追捧,成长性回报资产估值溢价,缺乏回报资产遭冷落。

配置策略:聚焦“回报”,优选港股

核心思路是在震荡市中采取“低迷时介入,亢奋时获利”+“聚焦结构性机会”的策略。配置应围绕追求“回报”展开。

稳定回报/保值资产包括高分红(银行、电信、公用事业)、黄金等。成长性回报资产包括新消费、科技、生物科技等。

港股相比A股更具结构性优势,分红资产吸引力强,结构性机会多,优质公司持续赴港上市改善市场结构。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。