沪指“三连阳”背后:波动率回归交易解析

AI导读:

本文围绕沪指“三连阳”现象展开,指出其本质是波动率回归交易的结果。分析了市场低波状态、波动率新低后市场走向、不同资金做多波动率方式,强调应区分不同时间维度市场交易逻辑,并展望短期与中期市场机会。

近期市场呈现三大现象

现象一:沪指“三连阳”创年内新高后,资金急于寻找理由,但找到的理由似乎都不足以解释这轮上涨。

现象二:上周(6/16 - 6/20)路演交流中,机构投资者偏谨慎,港股部分本土及海外资金踏空新消费和医药行情。

现象三:情绪急剧反转,“三根阳线改变信仰”。上周投资者倾向落袋为安,市场快速上涨后又转为乐观。

核心解释框架:波动率的回归交易

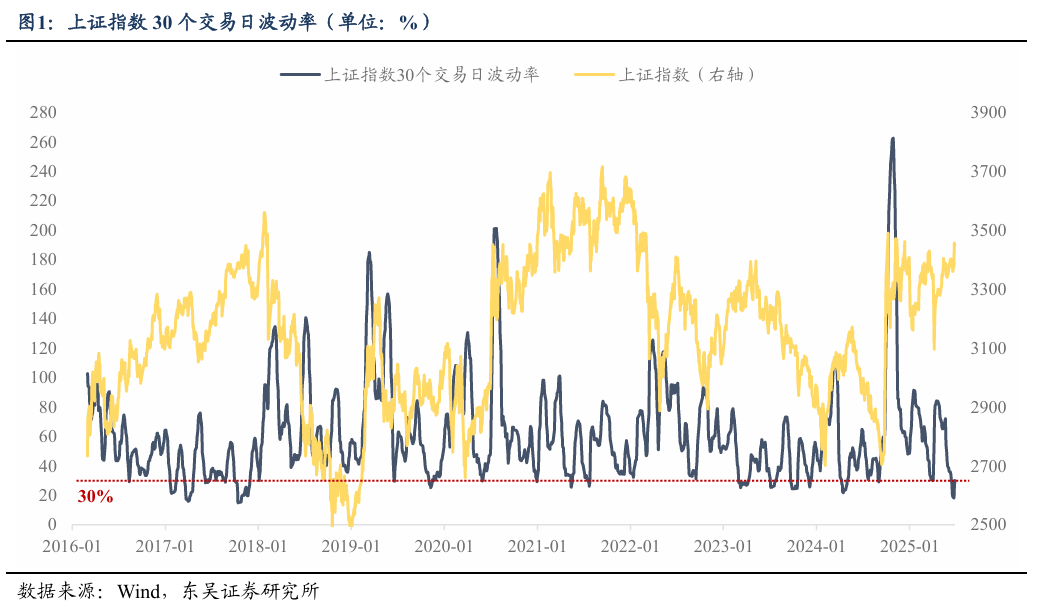

近期市场三大现象背后,真正导致本轮沪指“三连阳”上涨的,是大家普遍低估的波动率。周一收盘时,上证指数30个交易日的年化波动率降至18.2%,创近十年来新低,市场极端低波的状态,才是本轮行情启动的关键前提。

如何去理解市场的低波状态?

低波是市场高度共识后的交易结果,反映出多空双方力量极为均衡。从交易角度看,低波横盘时,部分投资者会失去耐心由多转空,这也印证了上周投资者情绪普遍谨慎。

波动率新低后,市场怎么走?

波动率新低本身并不代表市场必然的涨/跌,后续波动率一定会提升。观察沪指波动率指标,历史上看,一旦回落到30%以下,后续往往会触底反弹。但对应到指数表现上,可能展现出上涨或调整两种截然不同的结果。

对于本周的“三连阳”而言,边际催化包括中东风险降低、美联储降息预期提升等,在波动率极低的环境下,其正向的边际改善触发市场选择向上突破。

不同资金如何做多波动率?

量化资金有丰富的工具去直接交易波动率本身,如利用跨式期权等衍生工具。对于主观多头来说,无法直接交易波动率,只能通过方向判断调整仓位,但应将波动率纳入观测框架中。

应区分短/中/长期维度下,市场不同的交易逻辑

基于不同时间维度,市场交易逻辑可划分为三个层次。向后看,短暂经历波动率回归交易后,仍要回到逻辑驱动的方向,中长期最重要的是弱美元周期下的“东升”叙事。

总结与展望

总结而言,本周沪指“三连阳”本质上是正向因素催化下波动率回归交易的结果。向后看,年内指数有较大可能性突破去年高点,短期把握成长方向内部的高低切,中期成长股将迎来主线行情。

风险提示:经济复苏节奏不及预期;政策推进不及预期;地缘政治风险;海外降息节奏及特朗普政府关税政策不确定性风险等

(文章来源:东吴证券)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。