A股牛市资金动向:散户、险资、外资、基金、理财加仓全景解析

AI导读:

A股牛市吸引散户、险资、外资、基金、理财等多路资金加速入场。散户潜在入市资金超10万亿元,中证1000受散户青睐,险资年内增配超6400亿元,外资修正低配立场,公募未来三年每年增持至少10%。

从怀疑到惊讶,到将信将疑,到大致确信,再到持续加仓,投资者对A股牛市的认可,往往会经历多个阶段。A股牛市(关键词1)作为当前财经焦点,正吸引各类资金加速入场。

本轮牛市,先是有国家队的资金“托底”,而后有保险资金加速入市助力,在真金白银的支撑之下,散户的情绪被点燃。这一切背后,A股实则已经历了较长时间的蜕变——公司治理改革,加大分红回购力度,中长期资金入市,双向开放……

随着上证综指站上3700点,成交量居高不下,从散户、基金、理财、险资到外资,究竟各方资金的A股加仓之路走到了哪一步?未来还有多少加仓的空间?对此,第一财经记者采访了各个投资细分领域的一线业内人士,希望可以从资金流向的角度,更清晰地展现A股本轮牛市的发展阶段。

散户资金入市潜力大

个人投资者是本轮牛市的“后来者”,但却一举点燃了牛市热度。高盛数据显示,6月以来,代表国家队的资金(相关ETF)几乎处于“场边观望”状态,个人投资者占据了主导。

上证综指在8月20日收于3766.21点,创出十年新高,消费板块开始发力。8月21日,上证综指无视美国科技股的大幅回调,继续创出新高。A股近期的持续上涨,是由市场活跃度上升所推动的。以上证综指8月18日突破3700点为例,沪深两市成交额达到了2.75万亿元,创历史第三高(仅次于2024年10月创造的纪录)。按总名义成交额计算,A股目前是多家外资投行交易平台在亚太区域中最活跃的市场。

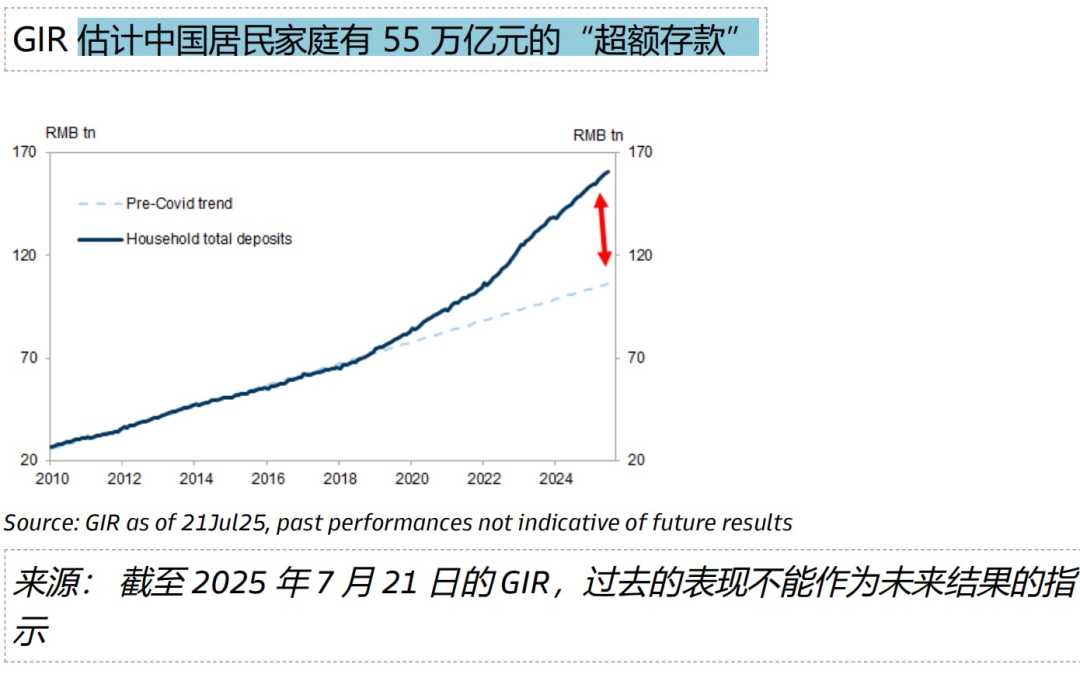

散户的热度还能继续多久?高盛估计,中国居民家庭有55万亿元的超额储蓄,中国家庭金融资产中有22%配置于基金股票,这意味着可能有超过10万亿元潜在资金流入市场(关键词2)。尽管有观点认为这类测算略有极端,但增量资金的潜力确实存在。

(图表来源:高盛)

无独有偶,瑞银证券中国股票策略分析师孟磊对记者表示,近期M2与M1剪刀差正逐步收窄,显示整体资金的流动性增强,而且部分债券基金产品的净值出现回撤。散户投资者在股市中偏爱购买哪类公司?数据显示,中小型股更受青睐——当前中证1000(关键词3)和中证500的散户持股比例分别为61%和51%,而外资持股仅为2.5%和1.4%。有观点认为,中证1000对保证金交易的敞口最大,金额为620亿美元(占市值的3.5%)。更高的散户持仓、更高的换手速度,以及更高的融资融券敞口,使中小市值指数对市场表现、市场情绪和流动性状况更为敏感。但积极的一面在于,中小市值指数在行业权重上更为均衡,并且对高科技制造领域的配置更高,与中国战略政策方向一致。中证1000在金融、房地产、能源和公用事业等传统行业的权重仅约为10%,而科技硬件、软件和医疗保健分别占25%和12%,因此走势更具韧性。

险资一年猛砸万亿元

险资的加仓可谓“大刀阔斧”。根据国家金融监督管理总局的最新统计,过去一年,保险资金对股票的直接投资金额激增了约10000亿元,其中2025年内增长了超6400亿元。相关分析显示,考虑到保险资金的投向限制,上述资金主要投向应是A股市场。业内人士认为,就二季度末的数据来看,虽然债券依旧是险资最核心的配置方向,总规模高达17.87万亿元,占整体资金运用余额的49.25%。但是,近期的股票投资贡献了预计一半的投资收益,而且随着债券投资收益率的下降,险资对权益资产的增配力度有望持续增加。

外资有望修正“低配”立场

外资也是不容忽视的增量资金。尽管如高盛、瑞银等多家外资卖方近年来持续高呼“增配”中国股市,但买方客户并未积极采取行动,尤其是长线外资。但是,这些资金对A股的“低配”立场或将逐渐修正。相比更谨慎的长线资金,更具投机性的外资对冲基金已经大幅涌入。花旗方面表示:“自今年夏季以来,观察到北美投资者对A股的做多兴趣和交易量明显增加。我们以极快速度完成了更多客户准入手续以交易中国A股衍生品。这是过去四年中,中国概念交易最活跃的时期之一。”该机构认为,这种行为并不应该被简单归结为“错失上涨恐惧症”(FOMO),资金流入背后主要是因为,外资要修正“低配”状态,对中国配置的增量调整,防范上行风险的对冲操作,并且寻找新兴市场的相对价值机会(中国股市的估值仍相对较低)。事实上,长线外资也在逐渐改变立场。摩根士丹利中国股票分析师王滢对记者称,中国股票在6月重新录得12亿美元的外资长线多头(Long-only)资金流入,这一趋势在7月进一步扩大,净流入总额上升至27亿美元。一些全球大型亚太主动型共同基金显著减少了对中国的低配仓位。

基金新发规模温和提升

基金规模的变化趋势往往不难预测,因为从历史上来看,新发公募基金规模通常滞后于股市表现。孟磊告诉记者,公募基金上半年仅增持1456亿元的A股,而2025年1月22日印发的《关于推动中长期资金入市工作的实施方案》要求,公募持有的A股流通市值未来三年每年至少要增长10%。静态估算下,2025、2026、2027年公募将需至少增持A股5900亿元、6500亿元和7100亿元(关键词4)。今年上半年,公募基金发行较为缓慢。主动公募在今年上半年发行922亿元,低于2020至2022年同期5138亿元的平均水平。这使得A股市场获得的增量流动性有限。但也就在近期,公募与私募的新发数量都已明显高于去年平均水平。今年偏股公募基金整体录得17%的回报,持平于万得全A指数,但显著高于沪深300的8%,扭转了过去三年跑输指数的疲软表现。

理财资金或逐步增配股市

全市场当前存在近30家银行系理财子公司。由于这类机构的受众风险偏好极低,并将理财产品作为存款替代类产品,因而很难接受大幅波动。但随着A股“慢牛”逐渐形成,且现金、债券收益率过低,一味“卷债券”并非长久之计,边际增配股市或是不得不迈出的一步。据第一财经记者对多家国有大行、股份行、城商行旗下理财子公司人士的采访,目前整体理财资金对股市的配置比例仅在2%~5%,最多不会超过10%,逐步增配是大概率事件。

(文章来源:第一财经)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。