纳芯微即将招股,H股将于12月8日上市

AI导读:

纳芯微即将在港股市场招股,本次全球发售1906.84万股H股,预计H股将于12月8日在联交所上市交易。该公司采用fabless模式运营,专注于芯片研发和设计。

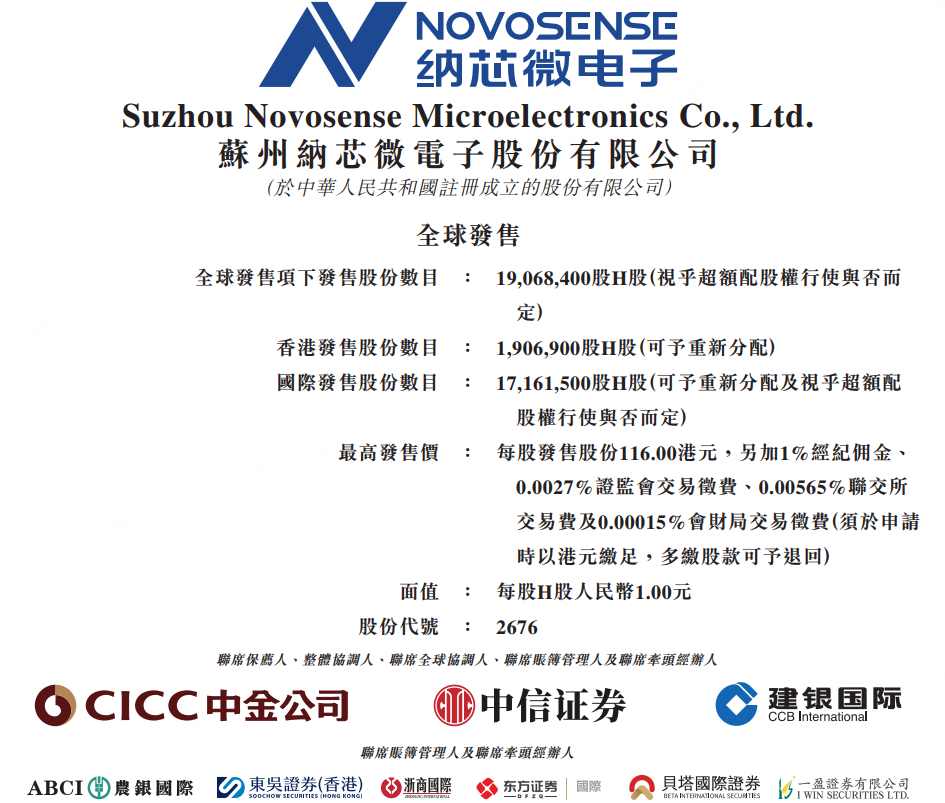

纳芯微即将在11月28日至12月3日招股,本次全球发售1906.84万股H股,其中香港公开发售占10%,国际发售占90%(可重新分配),另有15%超额配股权。发售价将不超过每股发售股份116.00港元,每手交易量为100股,预计H股将于12月8日在联交所上市交易。

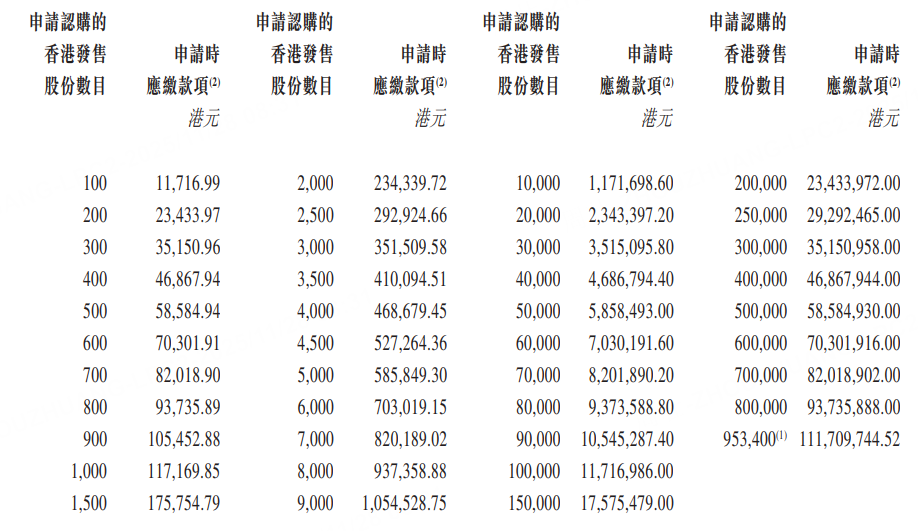

申购信息如下:每手100股,入场费为11716.99港元。乙组投资者的门槛为5万股,申购所需资金约为585.85万港元。

纳芯微是一家采用fabless模式运营的芯片研发与设计公司,将晶圆制造外包给外部晶圆厂,并将大部分封装测试外包给第三方封装测试服务供应商。根据弗若斯特沙利文的资料,以2024年模拟芯片收入计,纳芯微在中国模拟芯片市场中排名第14(市场份额0.9%),在中国模拟芯片公司中排名第5。

2022年至2024年,纳芯微的收入分别为16.7亿元、13.11亿元和19.6亿元,但年内利润分别为约2.5亿元、-3.05亿元和-4.03亿元。2025年上半年,纳芯微实现收入约15.24亿元,亏损7801万元。

此外,纳芯微已与元禾纳芯、Golden Link、好易得国际、Perseverance Asset Management、3W Fund、Green Better及Dreamee HK Fund签订基石投资协议。这些基石投资者已同意按发售价认购或促使其指定实体认购可购入的发售股份,总金额约为10.891亿港元。其中,Golden Link由比亚迪间接全资拥有,好易得国际由三花控股集团全资拥有,Green Better为小米集团的全资附属公司。

假设发售价为每股股份116.00港元且超额配股权未获行使,全球发售净筹约20.964亿港元。其中,约18%将用于提升底层技术能力及工艺平台;约22%将用于进一步丰富产品组合,重点扩大汽车电子应用中的产品;约25%将用于扩展海外销售网络及于海外市场推广产品;约25%将用于战略投资及╱或收购,以实现长期增长策略;约10%将用于营运资金及一般企业用途。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。