汉桑科技IPO上会审议:业绩波动、大客户依赖成焦点

AI导读:

汉桑科技IPO将于2025年3月14日上会审议,拟募资10.019亿元。公司面临业绩波动、大客户依赖、突击分红等问题。2023年营收同比下滑25.6%,净利润骤降27.55%。

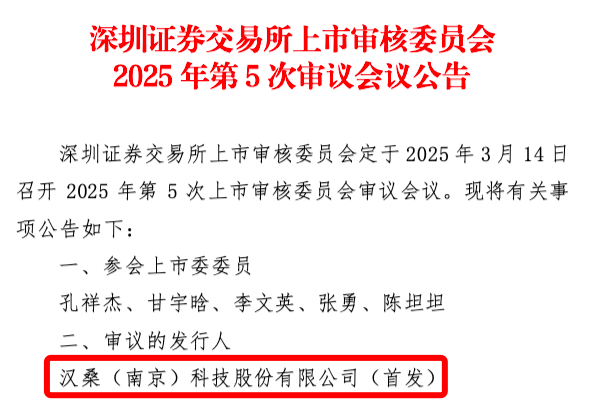

3月7日,深交所公告显示,汉桑科技(南京)科技股份有限公司(简称:汉桑科技)IPO将于2025年3月14日上会审议。该公司拟募集资金10.019亿元,将投资于年产高端音频产品项目、智慧音频物联网智能制造项目、新技术和新产品研发项目,并补充流动资金。

汉桑科技以ODM模式为主,专注于音频设备的设计与制造,产品涵盖智能互动早教机、无线音箱等。其IPO申请于2023年6月30日获深交所创业板受理,但因业绩波动、大客户依赖、突击分红等问题屡遭质疑。

成立于2003年的汉桑科技,主要从事音频技术开发及产品设计、研发、制造业务。公司与全球知名音响品牌以ODM模式合作。王斌和Helge Lykke Kristensen为公司共同实际控制人。

业绩方面,汉桑科技波动较大。2021年至2024年上半年,公司营收和净利润均出现大幅波动,尤其是2023年营收同比下滑25.6%,净利润骤降27.55%。公司称,主要受欧美通胀、消费不振影响。

此外,公司市场推广费用占比显著攀升,2023年和2024年上半年占比均在40%以上。汉桑科技境外业务占比极高,主要销售区域为美国、欧洲。

值得注意的是,汉桑科技重度依赖大客户,且仅靠一款智能早教机撑起半壁江山。第一大客户德国Tonies GmbH的贡献营收占比持续上升,至2024年上半年已达52.87%。

深交所要求汉桑科技披露对第一大客户的依赖原因及合理性,合作稳定性和业务持续性,是否存在重大不确定性风险。汉桑科技回应称,对Tonies GmbH的依赖具有合理性,客户经营稳定,不存在重大不确定性风险。

然而,若Tonies GmbH经营策略或市场需求发生不利变化,或合作关系被替代,将对公司产生重大不利影响。此外,汉桑科技IPO前突击分红和募资合理性也引发关注。

汉桑科技在2020年及2021年实施两次大额分红,累计超5.6亿元,其中实控人王斌夫妇套现约4.75亿元。公司称,分红款主要用于归还实控人占用的公司资金。

(文章来源:深圳商报·读创)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。