广和通招股启动,全球发售H股,无线通信模组龙头受关注

AI导读:

广和通于10月14日至17日招股,拟全球发售约1.35亿股H股。作为全球第二大无线通信模组提供商,其2024年市场份额达15.4%。公司收入稳步增长,已与多家基石投资者签订协议,预计收取所得款项净额约26.89亿港元。

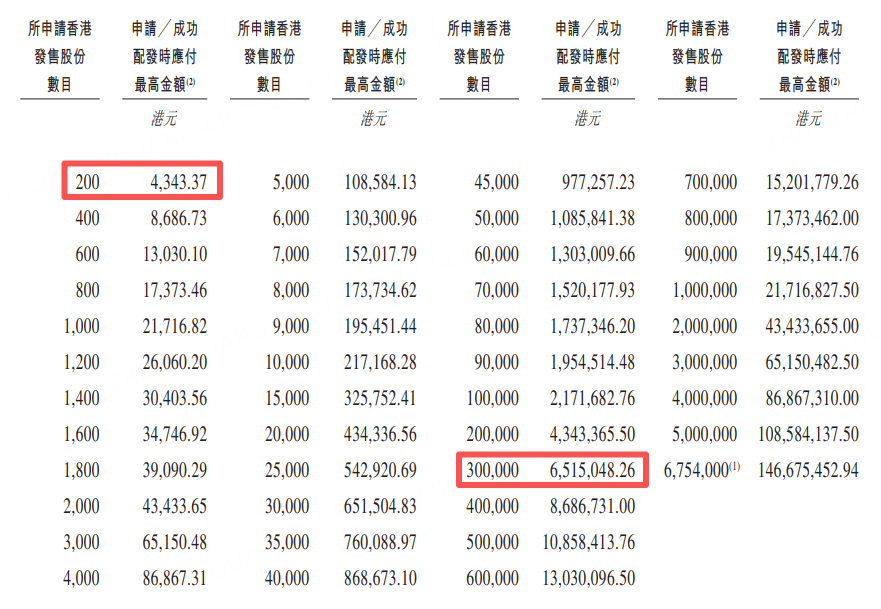

广和通于10月14日至10月17日正式启动招股程序,公司拟全球发售约1.35亿股H股,其中,香港发售占比10%,国际发售占比90%,另设有15%的超额配股权。每股发售价区间定为19.88港元至21.5港元,每手交易量为200股,预期H股将于10月22日在联交所正式挂牌买卖,为投资者提供新股投资机会。

申购阶梯方面,每手200股,入场费为4343.37港元,适合中小投资者参与。而乙组门槛设定为30万股,申购所需资金约651.51万港元,更适合资金实力雄厚的投资者。广和通作为领先的无线通信模组提供商,其模组产品涵盖数传模组、智能模组及AI模组,同时提供定制化解决方案。

根据弗若斯特沙利文报告,广和通是全球第二大无线通信模组提供商,2024年全球市场份额达15.4%。财务资料显示,公司持续经营业务收入稳步增长,由2022年的52.03亿元增至2023年的56.52亿元,再增至2024年的69.71亿元。同时,公司已与多家基石投资者签订协议,预计自全球发售收取所得款项净额约26.89亿港元,将主要用于研发、建设制造设施、偿还借款及战略投资等。

我们已与基石投资者勤道赣通、太平洋资产管理、中国太保(香港)、广发基金管理、广发国际、瑞华投资、智度投资、张晓雷先生、国泰君安证券投资、及君宜香港基金订立基石投资协议,基石投资者已同意认购或促使其指定实体认购按发售价可购买的总金额约12.53亿港元的相关数目的发售股份。

假设发售价为每股20.69港元,我们估计我们将自全球发售收取所得款项净额约26.89亿港元。其中,约55.0%预期将分配作研发用途,主要包括与AI技术及机器人技术相关的技术创新及产品开发;约15.0%预期将于未来五年分配用于在中国深圳建设制造设施,主要用于生产模组产品及作为我们解决方案一部分的终端产品;约10.0%预期将分配用于偿还若干计息银行借款;约10.0%预期将分配用于战略投资及/或收购;及约10.0%预期将用作营运资金及其他一般企业用途。

(文章来源:哈富证券)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。