港股7月后跑输A股:流动性、基本面与估值三重解析

AI导读:

今年港股先扬后抑,7月后显著跑输A股。中金公司从流动性、基本面、估值三方面解析原因,提出恒指合理点位测算框架,建议短期警惕流动性拖累,长期坚守结构性优势,关注海外映射机会。

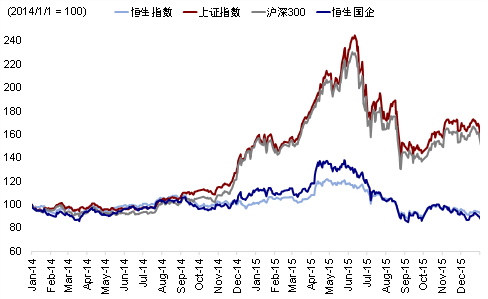

财联社8月27日讯 今年以来,港股在全球主要股市中表现亮眼,尤其显著跑赢A股市场,成为全球股市焦点。但7月以来形势逆转:上证指数上涨9.2%,创业板指大涨20%,恒指仅涨3%,陷入25000点关口的盘整僵局,股市研报显示此为近年罕见现象。

对此中金公司解释港股市场落后的核心原因。

首先是流动性:Hibor骤升压制港股表现

香港银行间流动性快速收紧,隔夜Hibor利率一周内从接近零飙升至近3%,直接拖累二级市场表现。反观A股,日成交额一度突破3万亿元,融资余额超2万亿元,居民存款“搬家”效应显著(2022-2024年居民新增超额储蓄约5万亿元),形成强劲资金支撑。尽管南向资金流入趋势未改,但近期已明显降速,股市看行业分析指出需警惕资金分流。

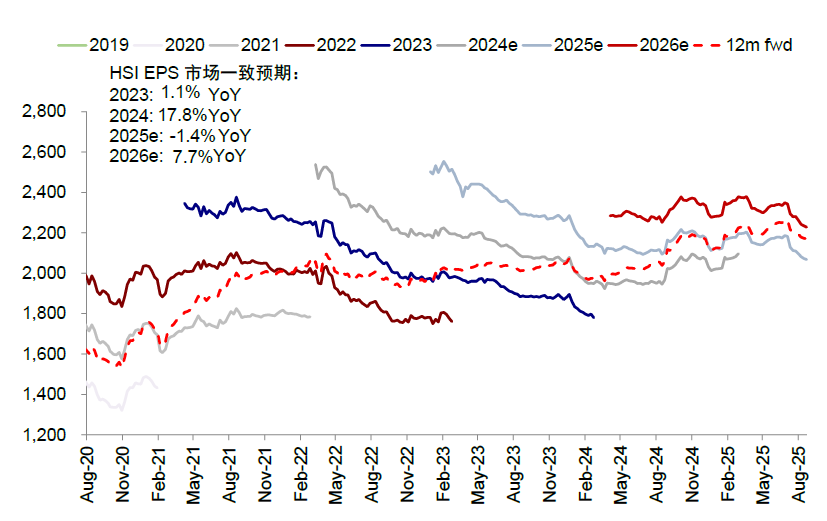

其次是基本面:港股盈利持续下修

恒指2025年盈利预期已下调至-1.4%(vs2024年+17.8%),近60%成分股遭盈利下修,京东、阿里等互联网巨头受行业竞争加剧拖累显著,股市看个股研究显示科技股承压明显。

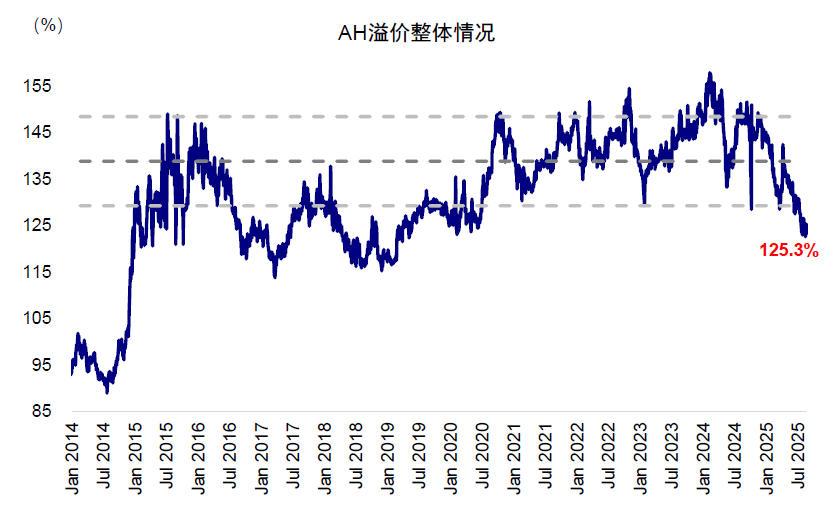

估值:AH溢价触及“隐形底线”

AH溢价率跌破125%后,港股分红吸引力下降(H股分红税20%、红筹最高28%),抑制增量资金入场意愿。当前中美利差显著走阔的环境下,关于风险溢价计算中无风险利率的合理性争议逐渐凸显。

谁是谁的领先指标?A股近期的强势能否扩散到港股

从基本面看,港股实为“领先者”:年初至今的强势反映资金追逐稀缺优质资产(高分红+互联网/创新药结构性机会),近期跑输恰恰说明基本面催化枯竭。但流动性驱动下,A股转为“领先者”:若A股资金共振持续强化,可能外溢至港股,但历史经验表明(如2015年“水牛”行情),这种外溢往往出现在行情中后期且易透支空间,股市看大盘分析强调需把握节奏。

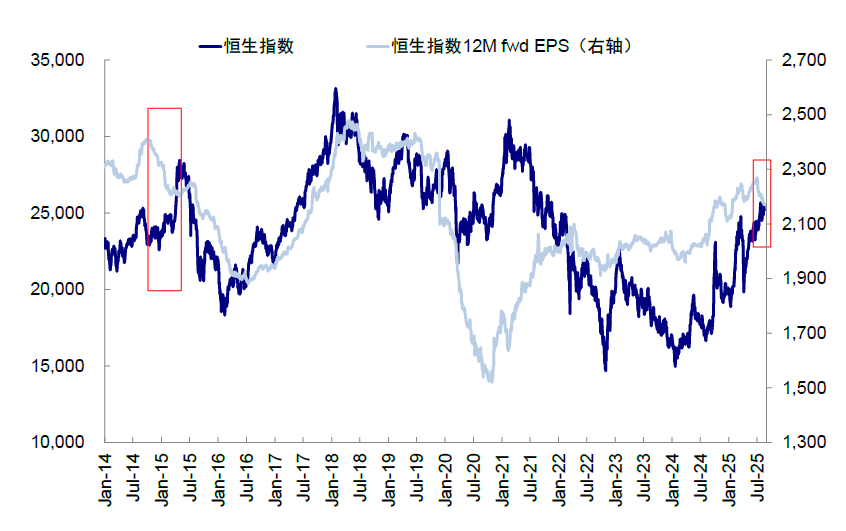

恒指合理点位测算:静态下的“上下限”

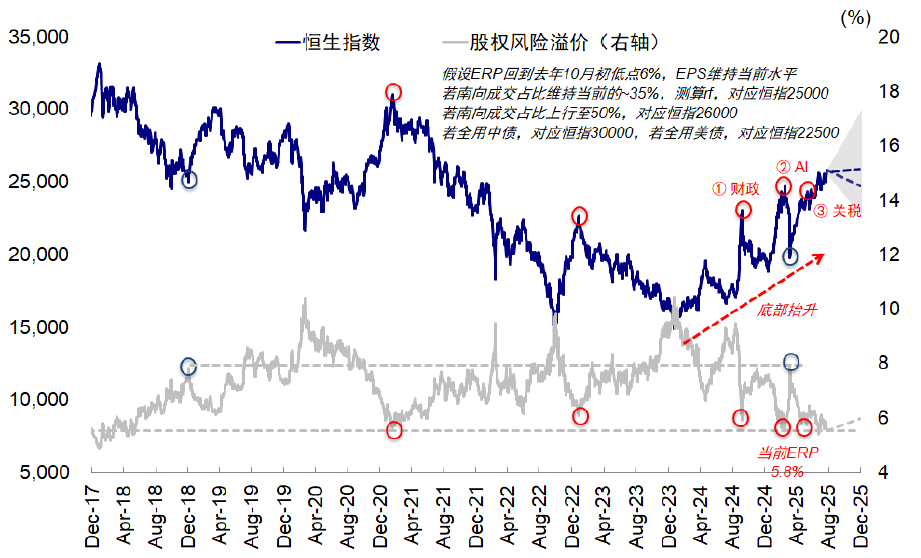

整体法测算显示,当前恒指风险溢价5.8%,创2018年以来新低。若以6%为安全底线测算,对应基准点位约24000点。结构法需互联网板块发力:科技互联网风险溢价1.9%,仍高于3月底的1.2%,若金融周期、新消费和创新药维持低溢价,同时互联网回到3月底情绪水平,可推动恒指站稳26000点,股市研报建议关注结构性机会。

中金公司提出测算指数潜在边界的框架:中性情景(南向定价占比50%)对应恒指26,000点;极端情景一(中债占比100%)对应30,000点;极端情景二(美债占比100%)对应22,500点。

当前策略:港股短期落后,长期胜在结构

中金公司给出四个建议:短期警惕流动性拖累,在A股资金虹吸、港股盈利下修、AH溢价过低的三重压制下,博弈流动性外溢需谨慎;长期坚守结构性优势,高分红资产+四大成长主线(AI互联网、创新药、新消费、机器人零部件)仍是核心配置方向;避免追高拥挤板块,互联网、电商、新消费等板块当前拥挤度较低,反而具备介入价值;关注海外映射机会,算力/机器人产业链、美联储降息受益的美地产链(家居/有色)可作对冲选择,股市名家建议把握结构性行情。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。