全球资金流向变化,美国资产吸引力下降

AI导读:

美国资产在金融市场上吸引力下降,投资者情绪变化,特朗普政策打击市场信心。德国增支计划、中国AI企业崛起加速资金撤离美国。标普500指数大跌,美元走软,欧洲市场提振,国际投资者评估美债配置。

在金融市场上,美国资产已不再“优先”,投资者情绪发生显著变化。

就在几周前,投资者还在欢呼特朗普重返白宫,认为其减税与加关税政策将推动经济增长,推高美股和美元。然而,特朗普的贸易战、强硬外交姿态,以及美国经济指标走弱,共同打击了市场信心。

此外,德国大规模增支计划提振欧洲市场,中国AI初创公司Deepseek的崛起,引发全球对美国科技领域主导地位的质疑,加速资金撤离美国。

这些因素共同作用,使美国经济和市场过去十多年的“美国例外”光环变得摇摇欲坠。“特朗普交易”已从推高市场的动力变为市场下跌的压力。

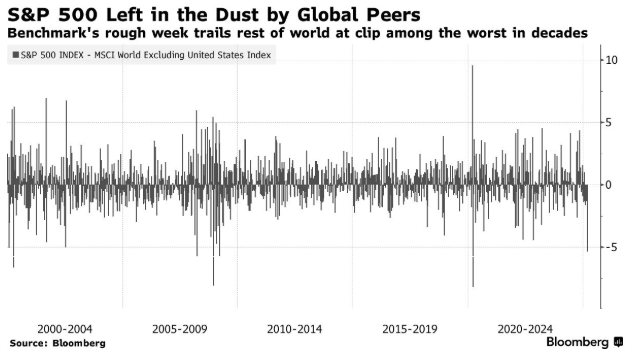

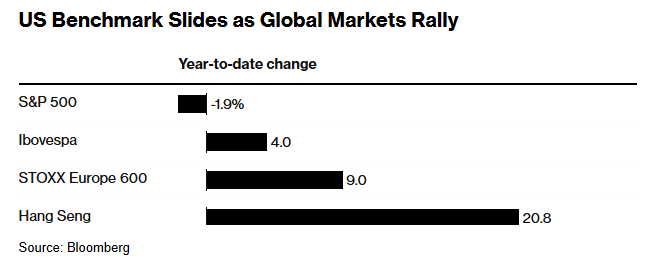

标普500指数创下历史新高后,正经历2024年9月以来最大单周跌幅,美国股市市值占全球比重也持续下滑。

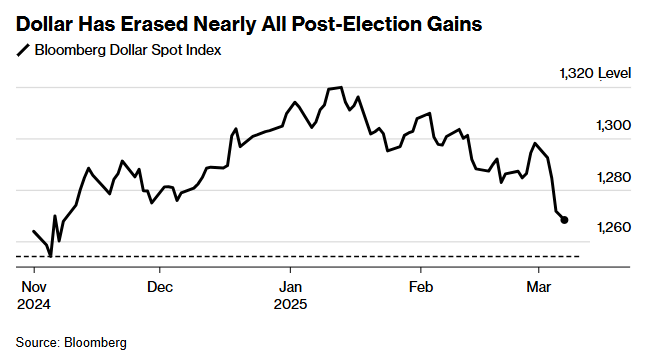

外汇市场上,美元在创下最佳季度表现后开始走软,因市场预期经济放缓,美联储将提供更多支持,导致国债收益率下跌。

Academy Securities宏观策略主管Peter Tchir表示,现在去美国以外地区投资的理由极具说服力,美国资本流入趋势可能正在逆转。

年初以来,标普500指数表现远逊于欧洲基准指数及香港恒生指数。

美国经济从坚不可摧变为担忧来源,非农数据喜忧参半,摩根大通经济学家认为,今年美国经济陷入衰退的可能性达40%。

以下是2025年各类资产表现及未来数月展望的详细分析:

美股沉沦

股市投资主题转变深刻,美股竞争对手吸引基金经理,估值受关注。恒生指数大幅跑赢全球主要股指,中国科技企业摆脱颓势。

比亚迪因消费者回避特斯拉,在欧洲销量超过特斯拉。特斯拉股价下跌,比亚迪飙升。

美股“科技七巨头”整体下跌,欧洲国防股及钢铁股上涨,德国DAX指数创历史新高。

欧股估值具有优势,部分美国关键公司业绩不及预期,热度降低。

摩根士丹利认为,当前轮动可能仍有空间,可能持续未来六个月甚至十二个月。

美元褪色

外汇市场上,美元较1月大选后峰值下跌近4%,推动彭博美元即期指数跌至11月初以来最低。

欧洲市场格局变化驱动美元跌势加速,欧元大涨,德意志银行和摩根大通预计欧元将进一步上涨。

衍生品市场显示,对冲美元升值需求萎缩,期权交易商对欧元看涨程度接近四年多来最高。

TJM FX策略主管表示,美国“常态化”利好非美资产,倾向于维持美国以外的外汇和利率多头头寸。

债市风云

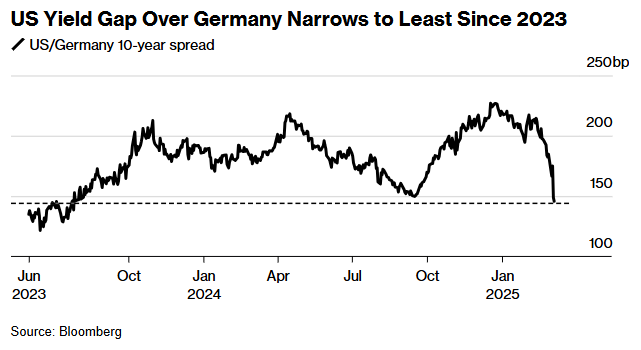

欧洲事态发展导致美国国债相对于德国国债的收益率溢价急剧缩水至2023年以来最低水平,削弱美国国债吸引力。

美国经济忧虑推动美债收益率走低,德国国债收益率能否继续走高存疑,但凸显两个市场不同轨迹。

国际投资者评估美债配置需考虑波动性,美国国债波动率指标飙升至大选次日以来最高。

Amundi Investment Institute主管认为,黄金和日元为更好避风港,美债波动过于剧烈。

这些变化对美国公司不利,债务融资时更难吸引欧洲买家。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。