AI投资折旧担忧搅动美股AI板块 科技巨头面临GPU加速折旧压力

AI导读:

近期美国科技企业大量购入GPU和半导体芯片引发的折旧担忧,正持续搅动美股AI板块走势。迈克尔·伯里、吉姆·查诺斯等知名投资者指出,芯片实际寿命或远低于企业预期,未来折旧支出可能大幅增加。BCA Research等机构数据显示,到2030年超大规模AI公司折旧支出或达5000亿美元,拖累企业盈利。尽管部分分析师认为当前折旧核算合理,但围绕加速折旧的探讨仍为AI投资热潮投下阴影。

上个月,“循环融资”成为了令不少AI投资者彻夜难眠的关键词——各科技巨头之间错综复杂的循环交易,给市场带来巨大泡沫风险的担忧警告声,不断困扰着投资者。

而如今,新的“紧箍咒”似乎又出现了:折旧……

美国科技企业正大量购入昂贵的GPU和半导体芯片,但眼下一些业内资深人士担心这些芯片的贬值速度会超出预期,从而增加成本负担并拖累企业盈利——这层担忧近来正在持续搅动美股AI板块的走势。

过去几周,纳斯达克100指数下跌了6.3%,而科技精选行业SPDR基金的跌幅超过了9%。

知名电影“大空头”的原型迈克尔·伯里和著名卖空者吉姆·查诺斯,近期就不约而同地将“折旧担忧”,列为质疑人工智能交易的核心理由。

伯里本月早些时候在X平台发文指出:“据我估算,2026至2028年间科技巨头的折旧额将低估1760亿美元。”他认为芯片实际寿命仅为两至三年,远低于目前企业普遍预期的六年周期。

事实上,近来对折旧问题感到不安的,还不单单是上述知名的业界大空头。

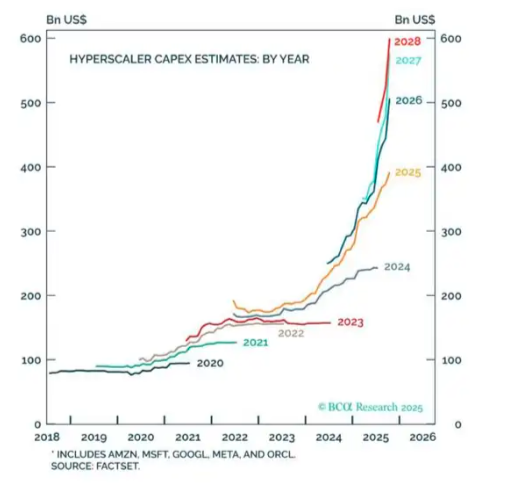

BCA Research全球首席策略师Peter Berezin上周四在领英也发文称:“为何股价下跌?因为若认真看待图表数据,到2030年,超大规模AI公司(hyperscalers)将持有至少2.5万亿美元的AI资产……按20%折旧率计算,每年将产生5000亿美元折旧支出,这已超过它们2025年利润总额。”

以下是Berezin所引用的图表:

Sparkline Capital创始人兼首席投资官Kai Wu在近期报告中也指出,未来五年内,折旧价值可能会从每年1500亿美元增至4000亿美元。“尽管‘七巨头’盈利能力极强,但随着资本支出激增引发的折旧费用开始计提,未来几年其净利润将受到拖累。”Kai Wu写道。

他进一步指出:“许多分析师认为,超大规模企业对人工智能数据中心设定5-6年使用寿命的假设过于乐观,鉴于英伟达GPU更新周期的加速,2-3年更为合理。”

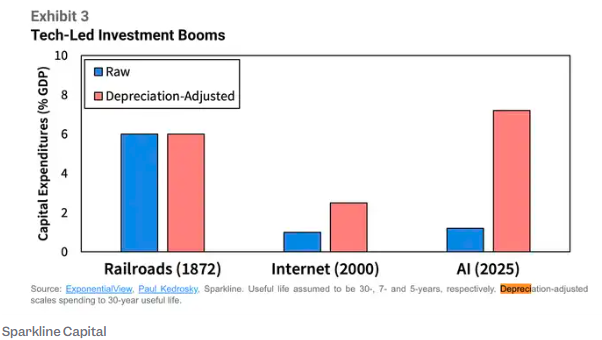

基于更快的折旧周期,Wu将当前AI支出水平与铁路建设热潮和互联网热潮进行了对比。

他写道:“相对于GDP的比例而言,当前AI支出已超过互联网热潮时期的峰值。虽然仍低于铁路建设高峰期的峰值,但AI芯片的使用寿命远低于铁路。若考虑加速折旧因素,那么今天的AI建设支出规模将位居榜首。”

当然,上述新的折旧论点尚未在华尔街或AI行业内部获得广泛认同——目前还鲜有主流策略师对此发出警示。

伯恩斯坦分析师Stacy Rasgon在11月17日的报告中就指出,“GPU可盈利运行的时间周期约为6年。多数超大规模企业目前的折旧核算方式是合理的。”

但至少就目前看来,围绕上述理论和观点的探讨升温,本身就已为年内曾炙手可热的人工智能投资热潮投下了阴影。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。