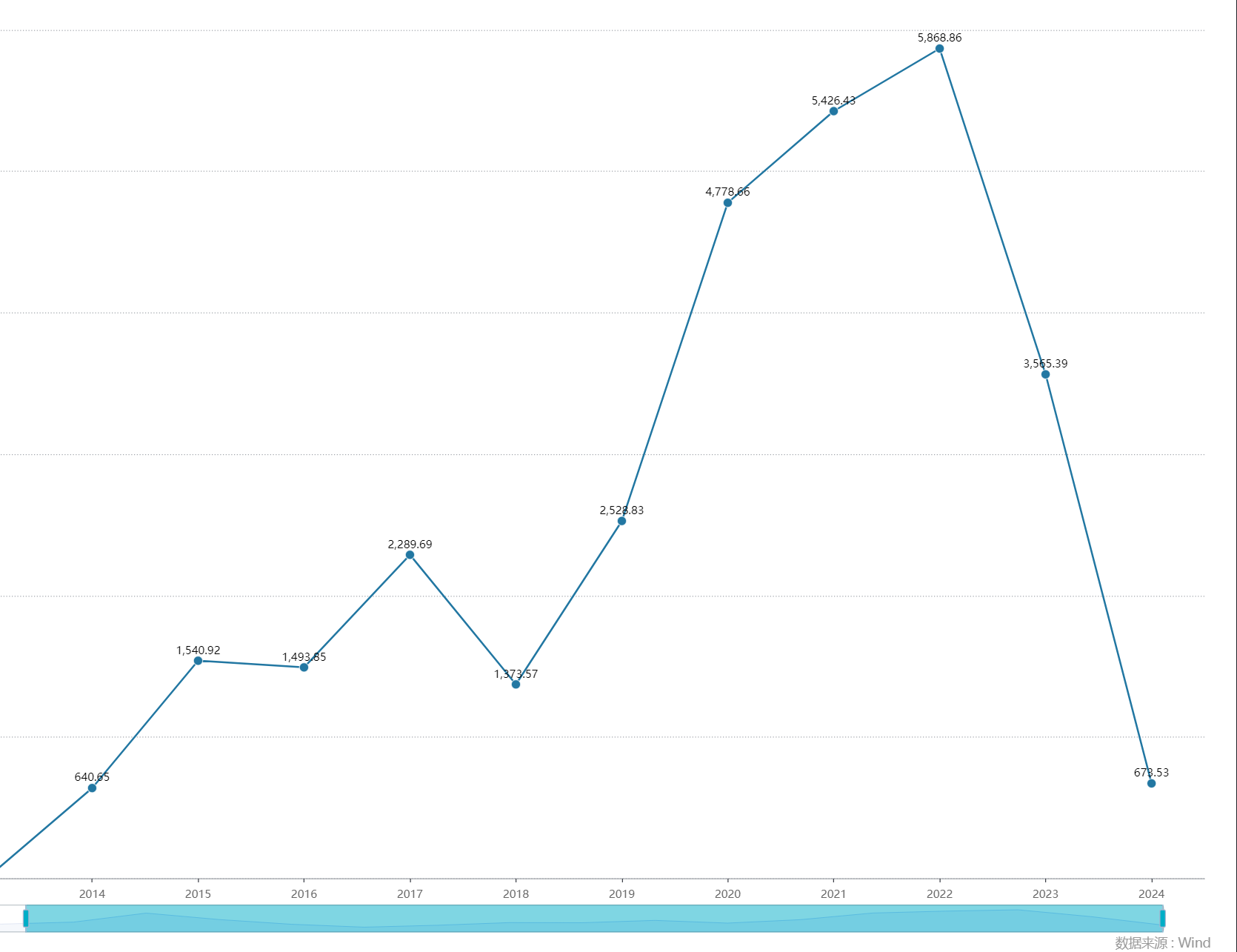

2024年A股IPO市场低迷,募资额创10年新低

AI导读:

2024年A股IPO市场节奏减慢,全年仅约100家企业成功上市,募资额创下10年新低。同时,超过430家企业IPO申请失败。券商投行业务大幅下滑,投行项目撤回率上升。展望2025年,业内人士认为新股将以科学合理的方式常态发行,IPO市场有望逐步改善。

2024年A股IPO市场步伐放缓,全年仅约100家企业成功上市,募资总额为675.53亿元,创下自2014年以来新低,相比2023年的313家企业和3565.39亿元的募资额大幅减少。同时,超过430家企业IPO申请失败,达到近年来新高。

香颂资本执行董事沈萌指出,2024年IPO数量减少是因为监管层为维护市场稳定加强了窗口管理。若2025年市场行情或投资者情绪未根本好转,监管层可能继续控制IPO。

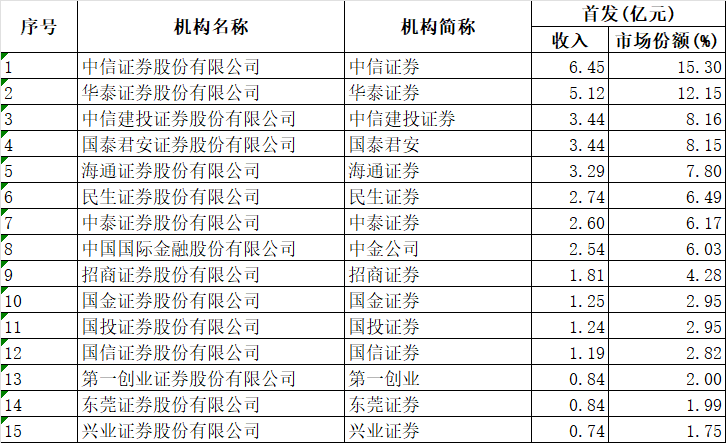

自2023年证监会提出“阶段性收紧IPO节奏”以来,券商行业2024年展现出明显的强周期属性。IPO市场低迷导致券商投行业务大幅下滑,仅30家券商有IPO项目收成,且投行业务“马太效应”显著。

2024年,首发承销保荐收入超过亿元的券商仅12家,市场份额前五的券商合计收入21.74亿元,占比50.16%。中信证券以6.45亿元收入居首,华泰证券、中信建投、国泰君安紧随其后。然而,这些券商的承销保荐费均较去年下降超78%。

12月23日,国务院常务会议通过《国务院关于规范中介机构为公司公开发行股票提供服务的规定(草案)》,旨在避免中介机构低价抢项目,为普通从业者提供保护。

2024年,A股市场终止IPO的企业数量达436家,远高于2023年的274家。创业板和主板成为IPO终止审核的集中地,其中创业板达151家,主板132家。这可能与创业板、主板对上市规则修订后,对拟上市企业提出更高财务要求有关。

撤单潮下,券商IPO保荐项目通过率受关注。2024年,63家券商有撤回项目,其中中信证券撤回66家,中信建投撤回50家。中小券商投行项目数量较少,但撤回率相对较高,撤回率为100%的券商有14家。

证监会多次表示将持续强化对证券公司投行业务监管。展望2025年,业内人士认为A股市场新股将以科学合理的方式常态发行。安永报告预计,强监管新规、中长期资金入市等措施将改善投资环境,对IPO活动产生积极影响。德勤报告则预计,2025年新股发行将延续质量为先、支持科技创新的宗旨,A股IPO数量及融资规模将稳中有增。

2014-2024年A股IPO募资额,数据来源:Wind

2024年部分券商首发承销保荐收入,来源:Wind

2024年券商撤回项目情况,来源:Wind

(文章来源:时代周报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。