A股市场风格切换深度解析与当下策略

AI导读:

本文深入探讨了A股市场风格切换的适应性特征,分析了利率下行、增量资金定价权、极致比价修正和经济周期轮回等决定因素,并提出了当前市场环境下的投资策略。

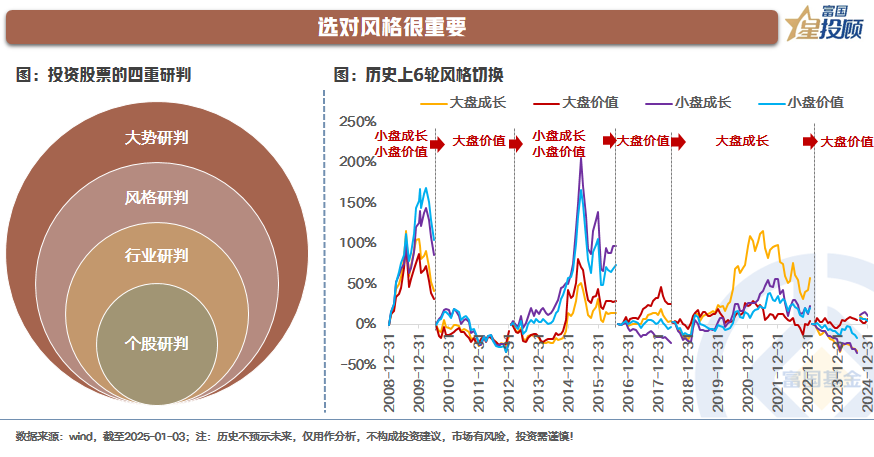

A股市场风格切换频繁,大盘、小盘、价值、成长,选择正确与否,将直接影响投资者的收益体验。自2010年以来,历史上风格收益差最高可达150%以上,凸显了风格选择的重要性。

本文旨在通过历史回溯和逻辑推演,深入探讨不同股票市场风格的适应性特征。

一、宏观背景与政策导向下的利率下行

在投资决策中,投资者需关注四个核心问题:市场涨跌、风格选择、行业偏好以及个股潜力。其中,个股研究专业性强且耗时,而通过指数基金或ETF参与市场时,踩对风格至关重要。

股票市场风格的本质是上市公司具有的共同属性,如市值、盈利增长率、盈利增长波动率、股票价格等。市场在不同时期会追捧不同类型的公司,赋予其特定标签,如“核心资产”、“宁组合”、“茅组合”等。

当前,市场风格可归纳为大盘成长、大盘价值、小盘成长、小盘价值四类。回顾A股历史,自2008年以来,市场经历了六轮明显的风格切换。

二、股票市场风格的三大决定因素

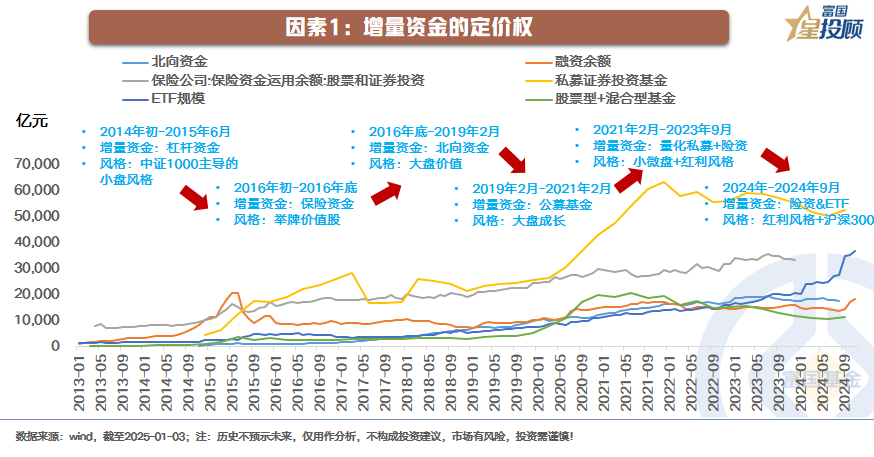

因素1:增量资金的定价权

市场的涨跌由资金驱动,增量资金的属性和偏好往往决定哪类股票将上涨。持续流入某一类股票并形成正反馈,将形成特定的市场风格。

自2014年以来,A股市场经历了多轮由不同增量资金驱动的风格占优行情,如杠杆资金驱动的小盘风格、保险资金驱动的价值股风格、北向资金驱动的大盘价值风格等。

因素2:极致比价后的修正

在风格比价极致偏离后,市场往往会出现短时间窗口期的轮动。例如,2014年四季度金融板块的逆袭,就是在成长板块连涨两年后,中证1000/沪深300收盘价比值达到历史高位后发生的。

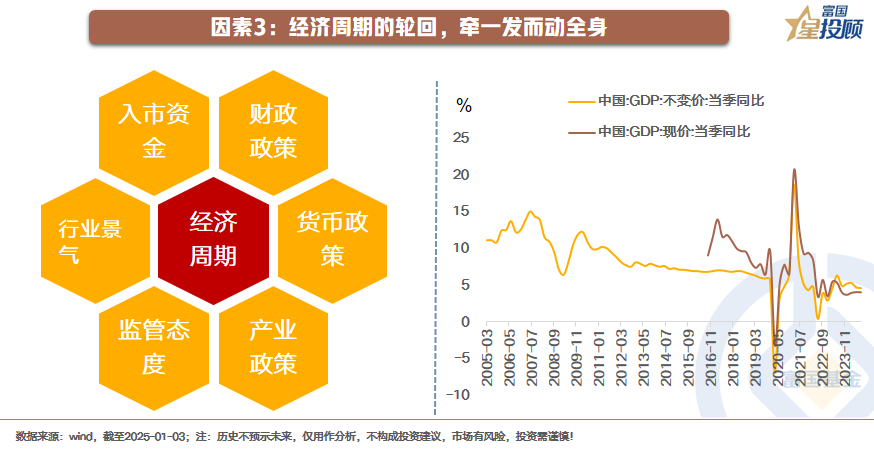

因素3:经济周期的轮回

经济周期的变化不仅影响宏观经济增长率,更影响市场风格选择。例如,2013年市场对“四万亿”强刺激政策的预期落空后,市场选择了移动互联网浪潮下的成长风格。

三、小盘与大盘占优的核心因素

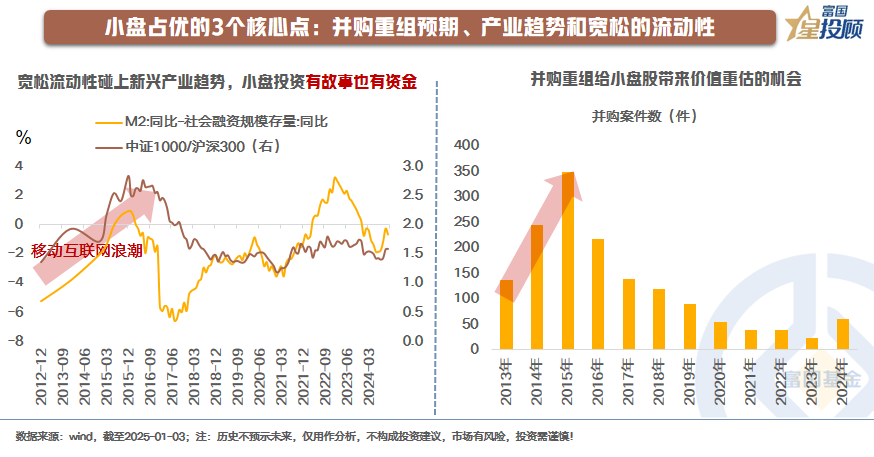

小盘占优核心:并购重组预期、产业趋势、宽松流动性

历史上,并购重组预期强时,小盘往往占优。同时,宽松的流动性往往驱动资金进入弹性更大的小盘股,当宽松流动性与新兴产业趋势相遇时,小盘股投资胜率更高。

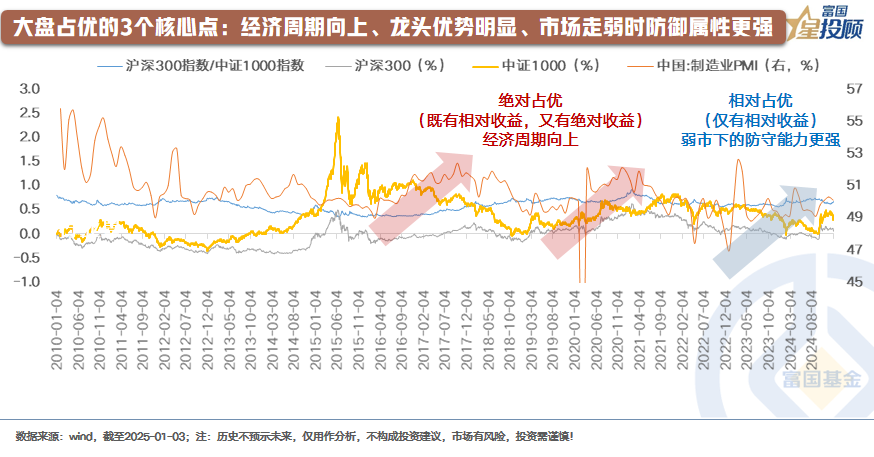

大盘占优核心:经济周期向上、龙头优势、防御属性

经济周期向上时,大盘受益于市场份额占有率,具有绝对和相对收益。同时,在细分领域供给端出清时,存活企业受益于市场份额提升,收益弹性大。此外,在整体市场弱势时,大盘具有防御能力。

四、当下市场策略选择

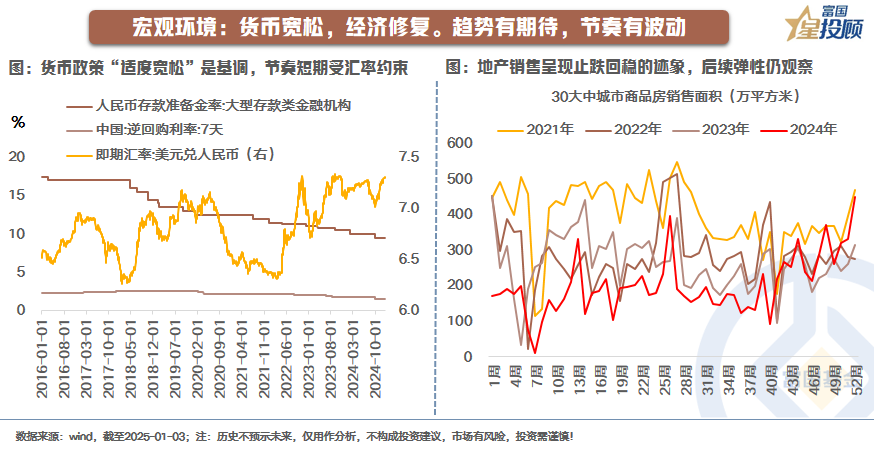

宏观环境:货币宽松,经济修复

当前市场波动原因包括外围不确定性、汇率约束、政策空窗期等。但“适度宽松”的货币基调未变,经济修复边际改善,市场形成趋势性修复预期尚需时间。

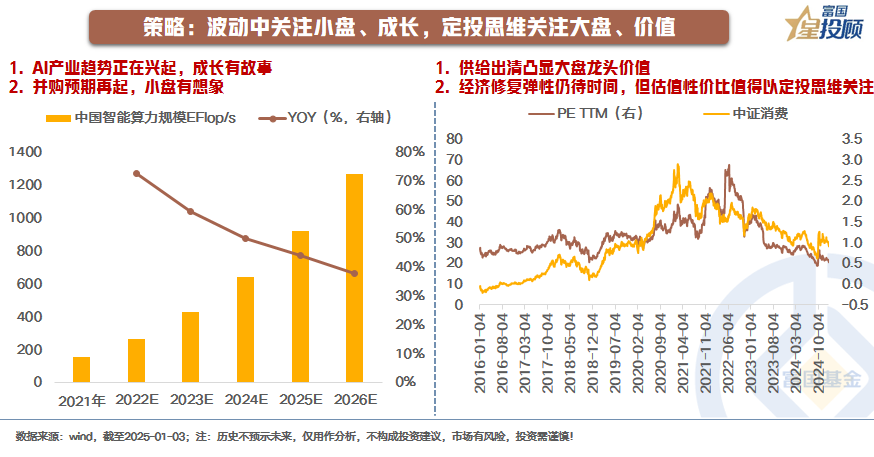

策略:关注小盘成长,定投大盘价值

在波动中,再配置机会涌现。当前AI产业趋势兴起,并购重组预期增强,小盘成长有潜力。同时,重视供给端出清领域的大盘企业,以及价值股的估值性价比,以定投思维关注。

(文章来源:富国基金)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。