科创50ETF再减持中芯国际,资金流出压力加大

AI导读:

科创50ETF时隔近一年再次减持中芯国际至举牌线下,2月以来净赎回份额创下新高。华夏科创50ETF最新规模已回落至842.41亿元,资金流出压力加大,引发市场对科技板块风险的关注。

财联社2月21日讯 时隔近一年,规模最大的科创50ETF再次减持中芯国际至举牌线下。这一举动引发了市场广泛关注。

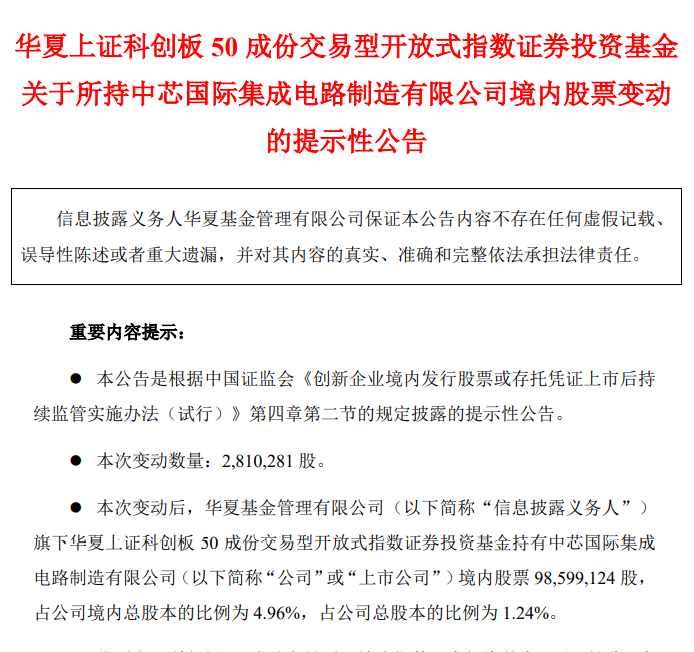

昨日晚间,中芯国际发布关于华夏上证科创板50ETF所持中芯国际境内股票变动的提示性公告。公告显示,就在2月19日,华夏上证科创板50ETF减持中芯国际281.03万股,减持后该ETF所持股份占中芯国际境内总股份的比例回落至5%以下。这一变动标志着科创50ETF对中芯国际的持股再度调整。

值得注意的是,春节后以来,科创50作为表现最亮眼的宽基指数之一,却遭遇了资金的流出。华夏上证科创板50ETF本月以来的净赎回份额已经创下上市以来月度赎回份额的新高。

时隔近一年的举牌

虽然此次公告并未明确持股变动的具体原因,但从变动前后的持股数来看,华夏上证科创板50ETF因减持中芯国际至5%以下而触发举牌规定。

公告中提到,变动前,华夏科创50ETF持有中芯国际1.01亿股,占该股总股本的1.27%,其中占境内总股本的5.1%;而在变动后,华夏科创50ETF持有中芯国际9859.91万股,占总股本比例1.24%,其中在境内总股本中的比例已经回落到5%以下,为4.96%。

此次的变动主要是通过证券交易所进行的交易。由于ETF主要是被动跟踪标的指数,采用完全复制法构建基金的股票投资组合,因此持股数的变动与基金份额申赎、指数权重股的权重变动密切相关。

就在2月19日当日,华夏科创50ETF被净赎回21.29亿份,是年内净赎回份额第二高的单日。这一赎回潮显示出市场对科创50ETF的态度有所变化。

而上一次华夏科创50ETF减持中芯国际至举牌线下,则是在去年2月28日。彼时,该ETF的持股数占境内总股本比例从10%以上减持至9.94%。

上市以来净赎回最多的单月

减持的背后,科创50ETF成为资金近期的主要流出方向。数据显示,截至2月20日,2月以来,华夏科创50ETF被净赎回123.25亿份,成为当月净赎回第二多的非货ETF。这也是该ETF上市以来被净赎回最多的月份。

尽管华夏科创50ETF在2月净值累计上涨超8%,但随着持续份额赎回,该ETF最新规模已回落至842.41亿元。这一规模变化反映出投资者对科创50ETF的态度趋于谨慎。

早在去年11月,华夏科创50ETF已经开始出现较大体量的份额赎回。去年11月被净赎回111.85亿份;去年12月再赎回75.64亿份;今年1月则是小幅净申购4.5亿份。

同期,去年11月11日,华夏科创50ETF的净值创下近一年的新高,基金规模则增至1100亿元以上。然而,随后科创50整体行情震荡,导致资金流出压力加大。

阶段性赎回并非个例。今年2月,挂钩科创50指数的ETF合计净赎回195.34亿份,合计净流出201.23亿元,成为同期被净赎回最多的核心宽基指数。

而从去年11月以来,科创50ETF已累计被净赎回495.85亿份,合计净流出487.38亿元。这一持续赎回的趋势引发了市场对科技板块风险的关注。

博时基金认为,虽然科技板块可能有持续活跃机会,但短期需注意拥挤度与情绪。中长期来看,在政策持续发力、经济逐步复苏以及科技产业升级的背景下,A股有望保持震荡向好的趋势。然而,投资者仍需注意市场波动风险,合理配置资产。

兴证策略张启尧团队也提到,当前TMT板块的交易拥挤度已回升至偏高水平。尽管其中一些行业仍处于中等或中等偏高水平,但整体而言,投资者需保持谨慎态度。

(文章来源:科创板日报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。