2025年一季度证券公司融资成本排行揭晓

AI导读:

2025年一季度,证券行业积极调整债务融资战略,头部券商抢抓低成本融资机遇。据Choice数据统计,当季券商累计发行债券总规模达2745.78亿元。融资成本排行揭晓,南京证券等多家公司表现突出。

2025年一季度,证券行业在低利率环境下,积极调整债务融资战略。头部券商凭借信用优势,抢抓低成本融资机遇,大规模发行公司债及短融券,置换高息债务,并为自营投资、两融业务等重资本领域注入流动性。

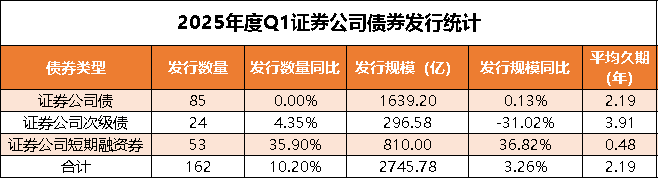

据Choice数据统计,当季券商累计发行债券162只(涵盖证券公司债、次级债、短期融资券),总规模高达2745.78亿元,同比小幅增长3.26%。结构分化明显,短期融资券发行量激增,成为主要增长点,而次级债规模则同比大幅缩减。

数据来源:Choice数据

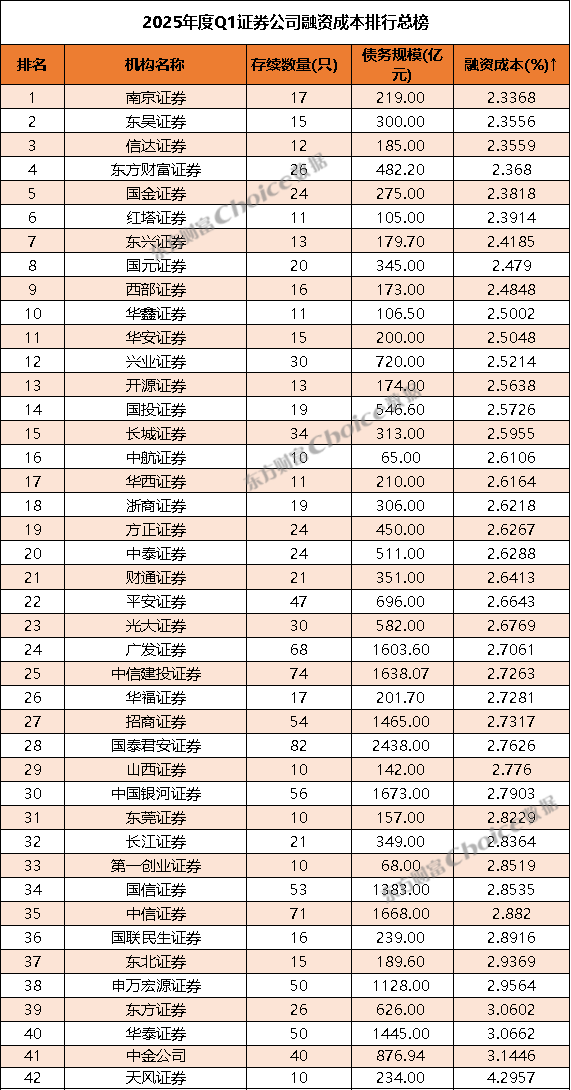

2025年度Q1证券公司融资成本排行揭晓。42家券商融资成本榜单显示,国泰君安证券以82只发债数量、2438亿元债务规模,稳居榜首。中信建投证券紧随其后。受市场流动性宽松、收益率下行影响,一季度证券行业整体融资成本呈现下降趋势。南京证券以2.3368%的融资成本位居首位,彰显其在成本控制上的卓越能力。

数据来源:Choice数据

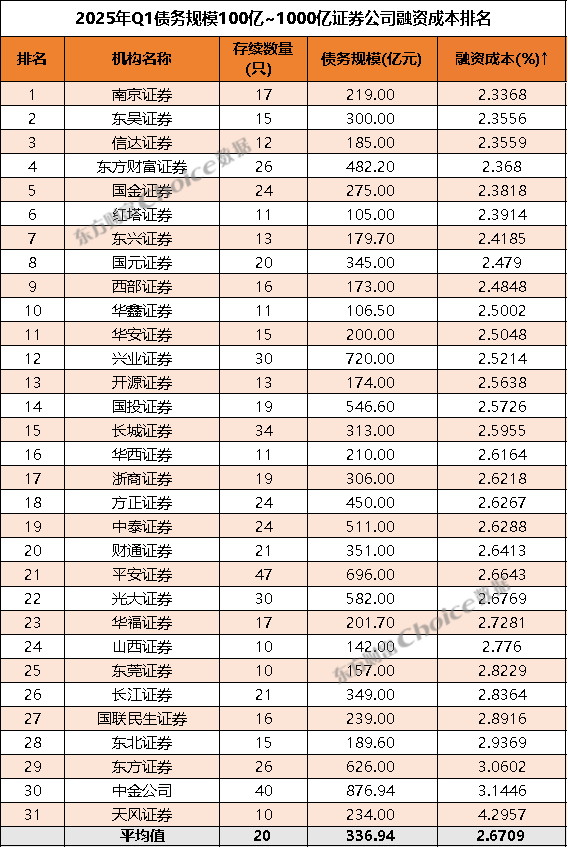

债务规模100亿至1000亿的证券公司中,南京证券融资成本最低,东吴证券、信达证券分列二、三位。平安证券存续债券数量高达47只,活跃度领先。债务规模超千亿的公司中,广发证券融资成本最低,中信建投证券次之,华泰证券成本较高。

资产规模小于1000亿的证券公司中,南京证券融资成本最低。资产规模1000亿至2000亿的公司中,东吴证券表现最佳。资产规模超2000亿的公司中,东方财富证券融资成本最低,兴业证券次之。

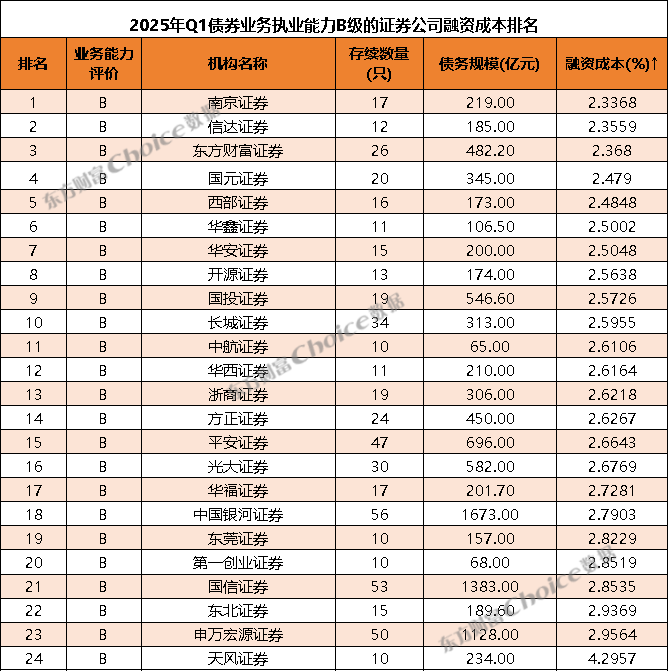

结合中国证券业协会公布的2024年证券公司债券业务执业能力评价结果,业务能力评价为A的证券公司中,东吴证券融资成本控制最优。业务能力评价为B的公司中,南京证券独占鳌头。

数据来源:Choice数据、中国证券业协会官网

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。