股市“位置”判断新模型:市场反应度指标揭秘

AI导读:

文章探讨了在不同景气水平下,估值对股价的影响及构建市场反应度指标来判断行业基本面预期的市场反应。指出在景气度不佳的市场环境下,该模型有效性显著,当前TMT和小盘股接近反应度低点,5-6月科技风格值得关注。

(一)在景气水平较高或加速的情况下,代表估值和股价位置的指标重要性降低。股市热点、股市看大盘

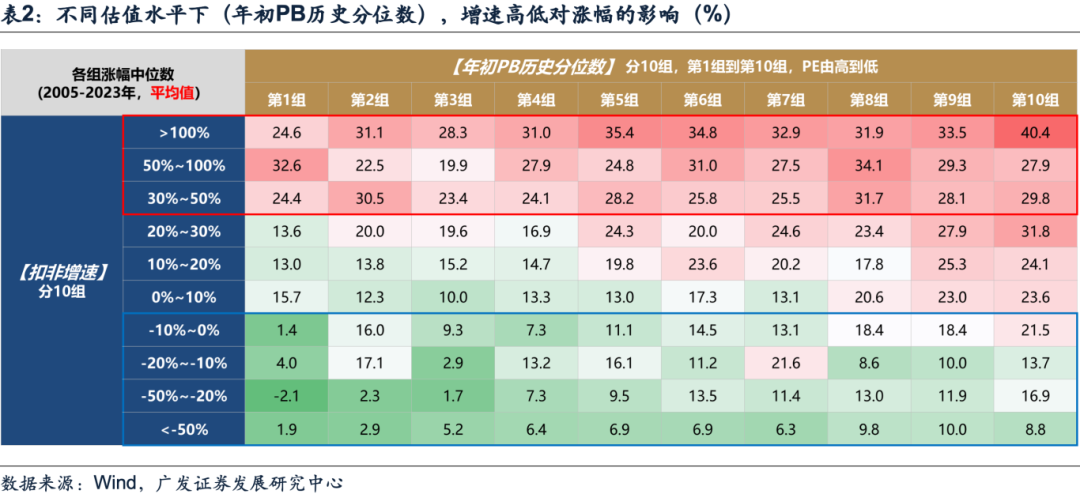

1、首先,不同景气水平下,估值对股价影响差异显著:

①短期高增长资产(30%以上),涨幅取决于增速,估值非制约因素;股市看个股

②增速较低公司(0-30%),估值高低决定预期回报率;股市看个股

③负增长公司,估值高低对涨跌幅影响小,超额收益难。股市看个股

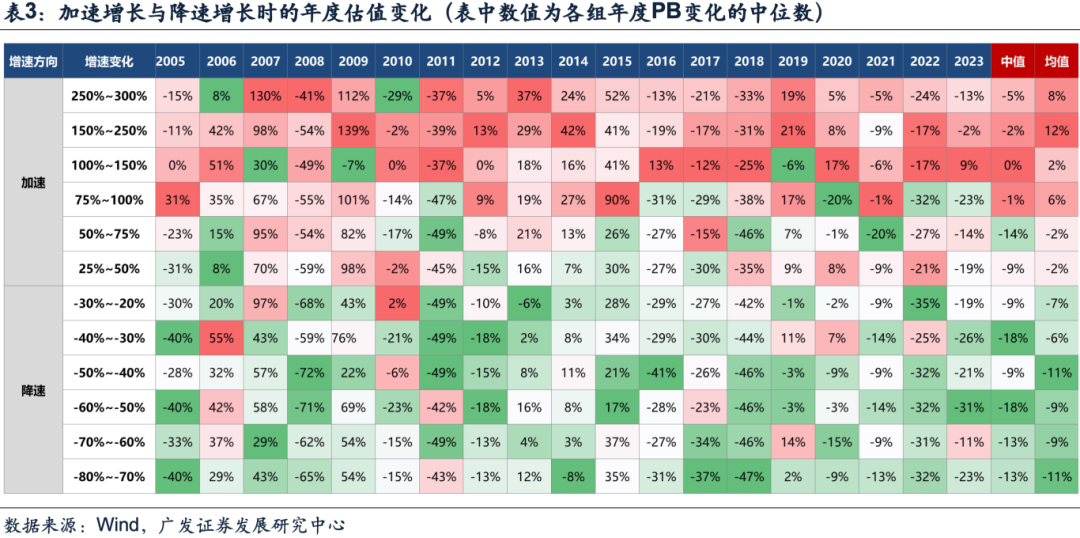

2、景气加速或降速时,估值影响亦非关键。关键在于景气度边际变化(ROE或增速)。股市热点

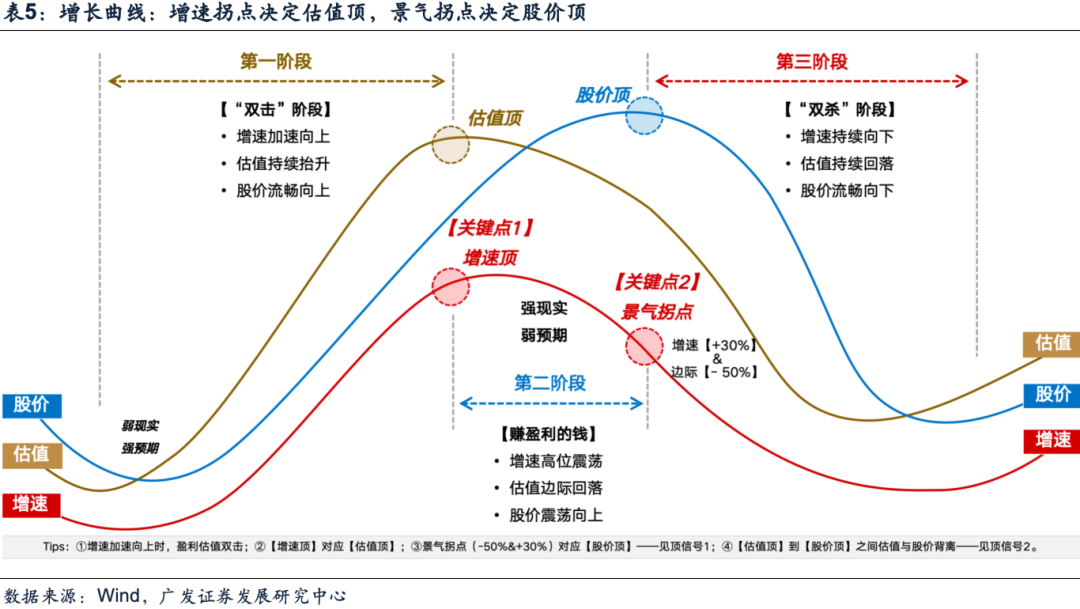

增长曲线判断估值或股价拐点。增速加速或ROE上行,盈利估值可能双击;但高位且景气度拐点时,面临风险。股市看大盘

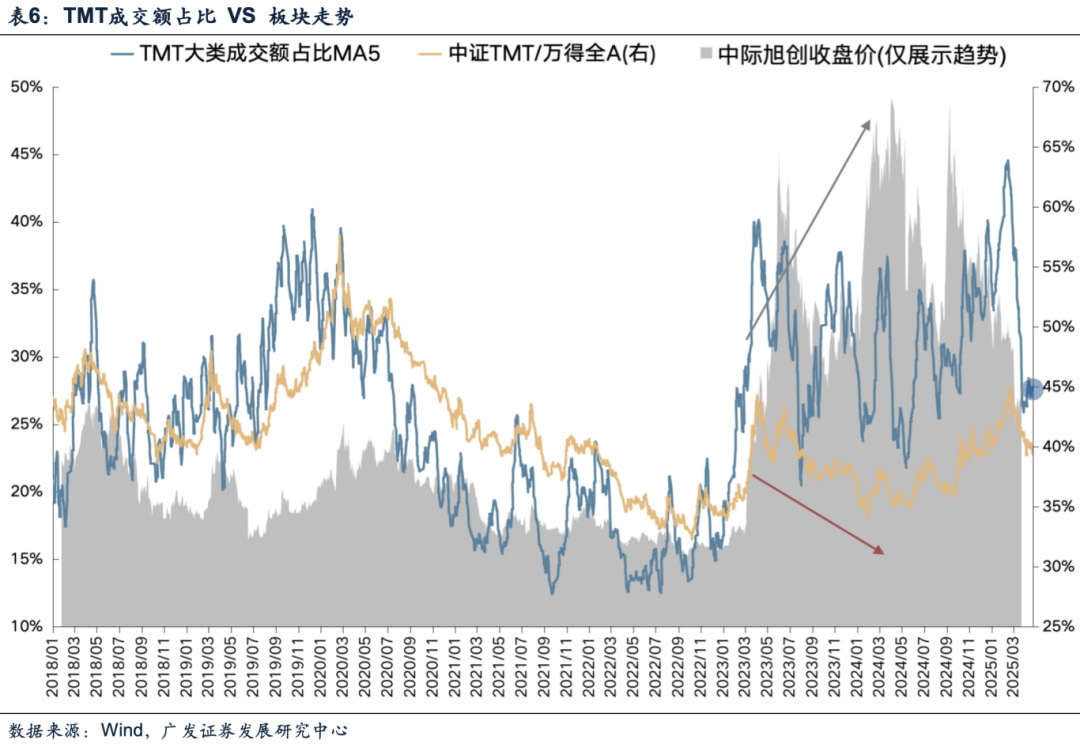

3、板块景气高时,拥挤度变化对股价影响降低。

过去两年,TMT行业成交额占比高时调整,但高景气板块影响小,如光模块。股市看板块

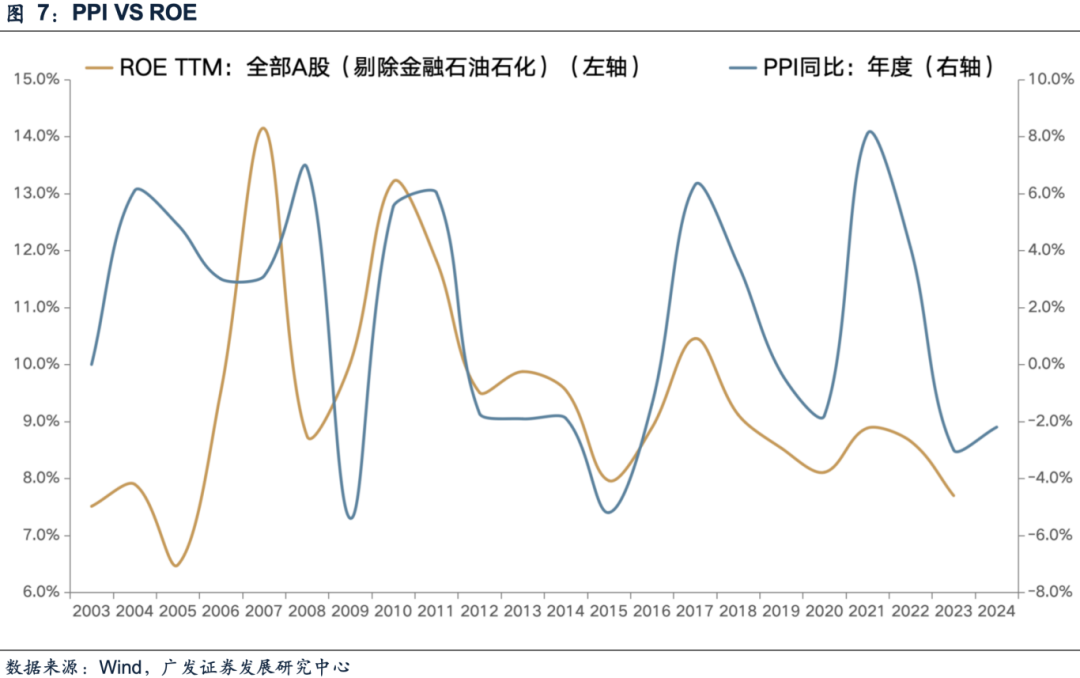

(二)未来阶段,基本面模糊。A股基本面决定性因素为PPI。广义财政占GDP比例提升,PPI中枢可能提升。国内财经

4月对等关税开始,基本面判断再模糊。板块轮动和主题投资为主,估值和拥挤度关键。股市看板块

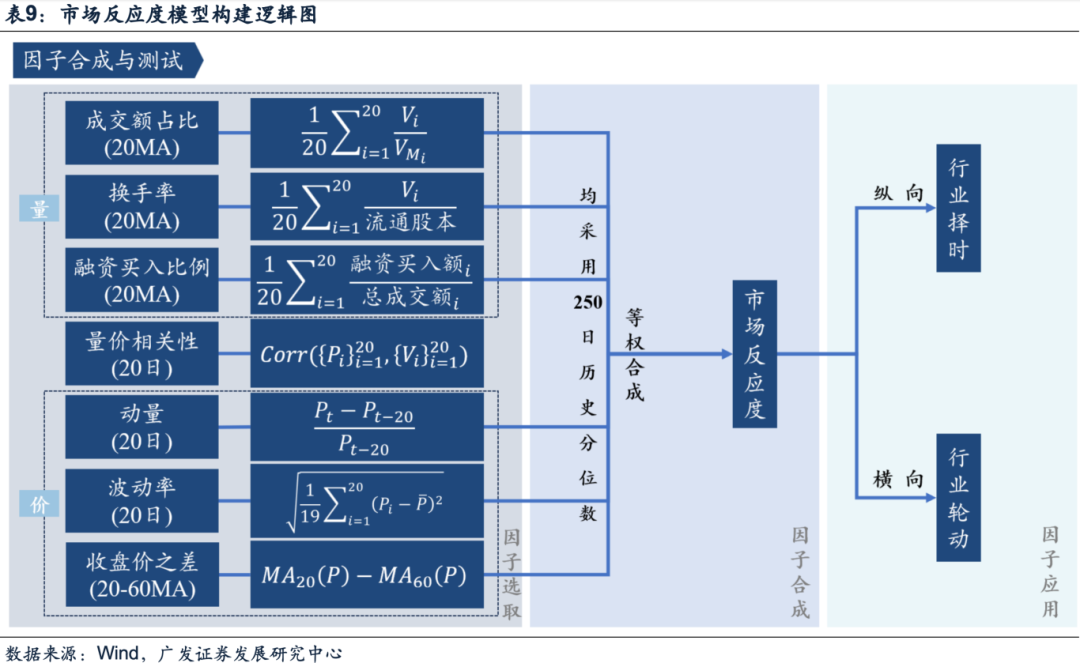

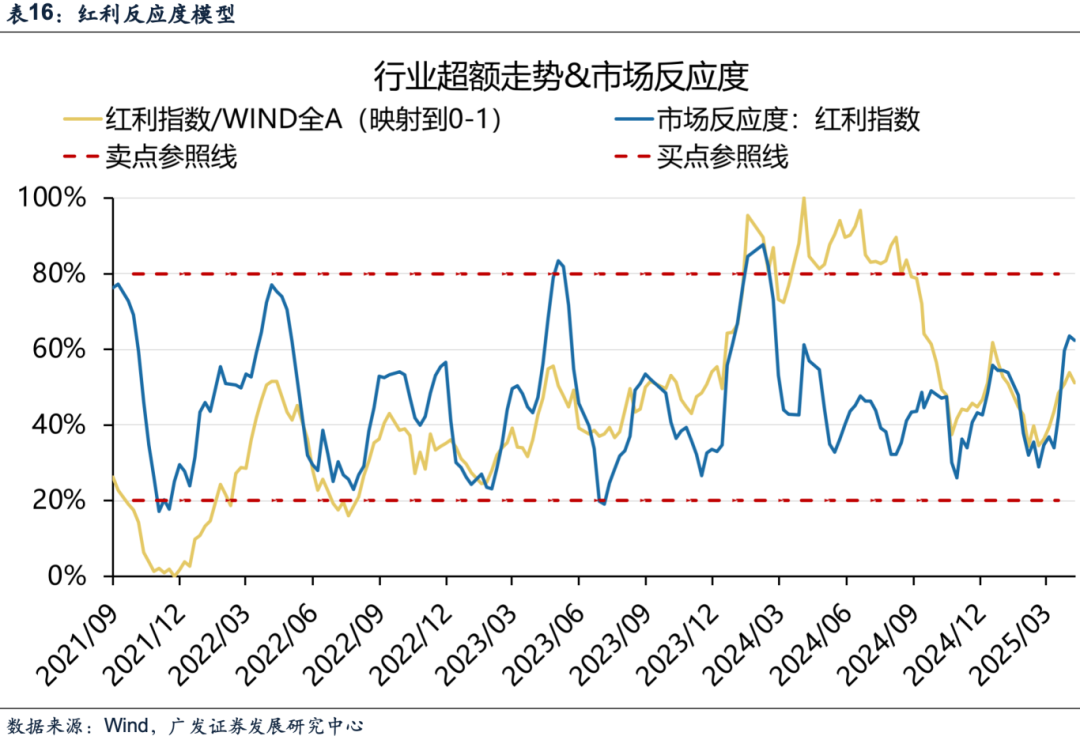

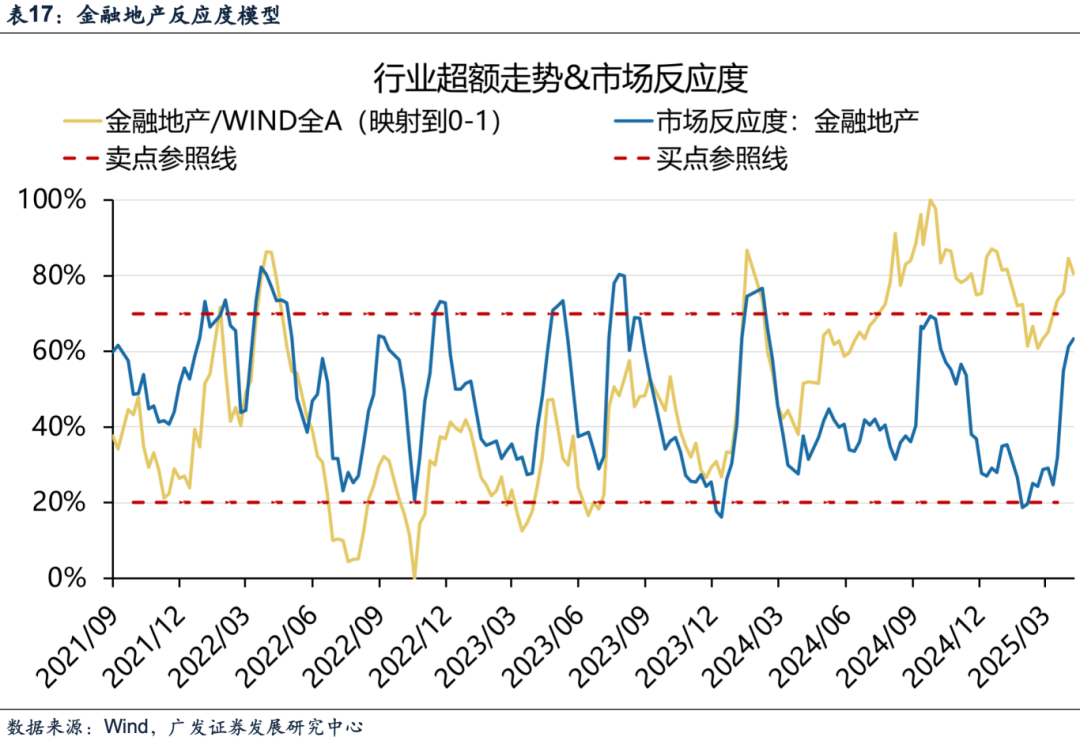

(三)如何形容“位置”?采用量价指标构建市场反应度指标,帮助判断行业基本面预期市场反应。股市热点

1、基于市场交易数据,从“量”(换手率、融资买入比例、成交额占比)和“价”(波动率、动量、DMA)构建指标。

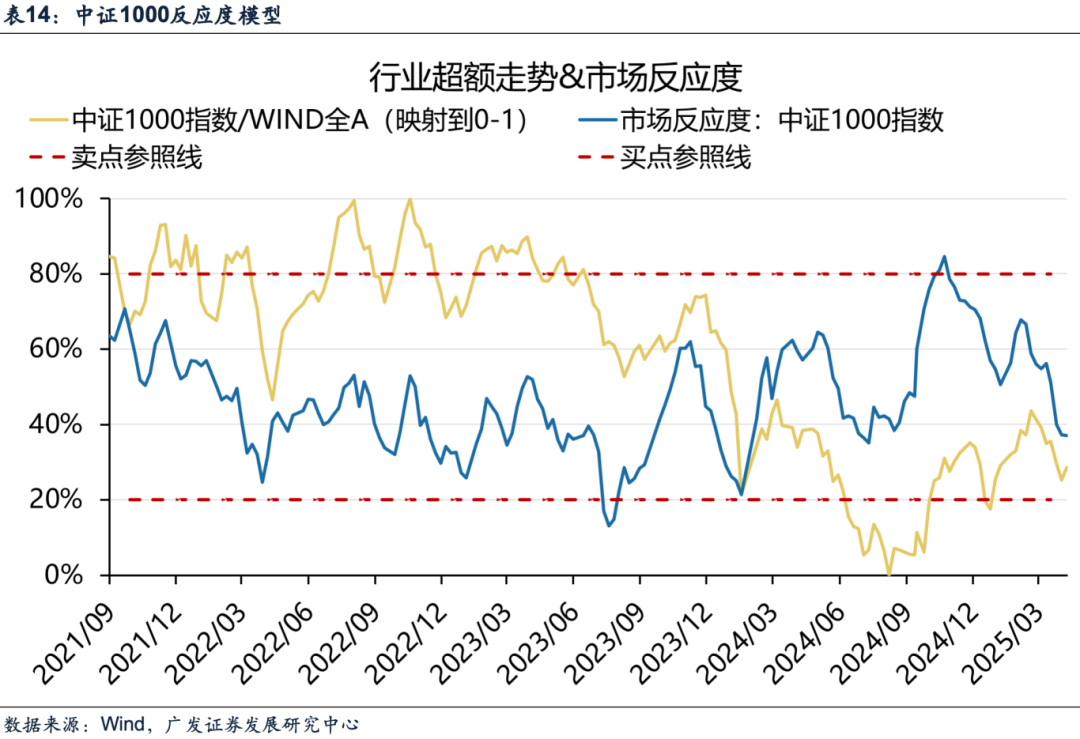

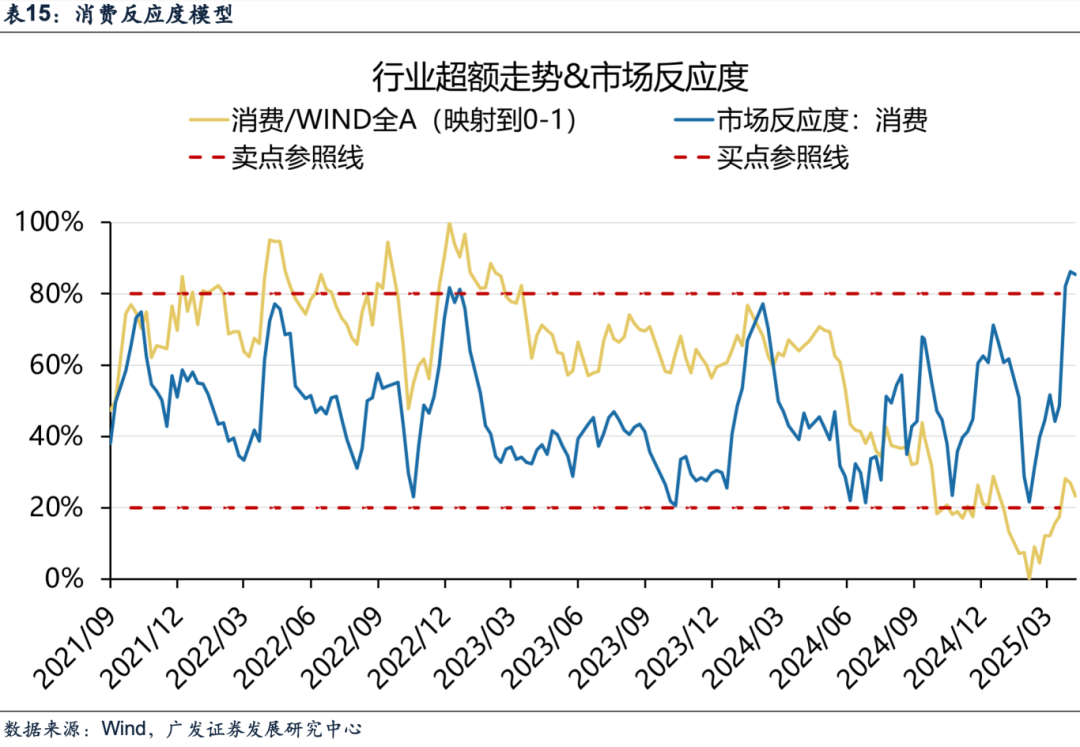

2、回测发现,该模型有效性主要体现在景气度不佳的市场环境下。股市看大盘

3、当前,TMT和小盘股接近反应度低点,5-6月科技风格值得关注。股市看板块、股市看个股

(文章来源:广发证券)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。