AI浪潮下科技股面临三大风险:久期、资本周期与大模型升级

AI导读:

全球AI领域“军备竞赛”展开,科技巨头大幅增加资本支出,推动美股市场。然而,AI股票面临久期风险、过度投资压低利润率、大模型升级放缓等风险。科技股估值尚未反映现实与预期差距,完成增长重任或面临困难。

目前,全球人工智能(AI)领域的“军备竞赛”仍在展开,科技巨头大幅增加资本支出,用于开发定制AI芯片、构建数据中心,并投资电力供应,以满足大型语言模型需求……

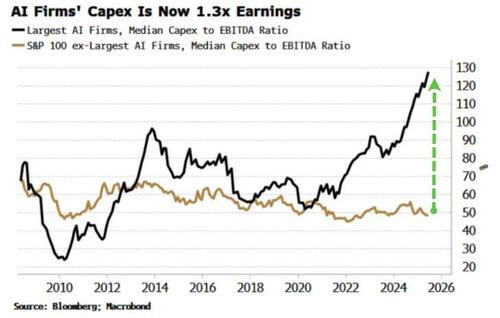

这些支出惊人——过去18个月,支出最大的科技巨头们的平均资本支出与销售额之比几乎翻番——从10%升至20%。Meta计划建造一个相当于曼哈顿大小的数据中心。

这股AI浪潮也令科技股引领美股市场,推动标普500指数持续创新高。然而,宏观策略师Simon White指出,AI股票面临三大主要风险:不断上升的久期风险、过度投资可能压低利润率、大模型带来的创新收益可能不再是指数级的。

久期风险

White指出,科技股的有效久期已经很高,它们几乎不支付股息,对利率的敏感性会显著上升。

科技股投资者面临的问题是:在美联储独立性面临威胁的背景下,他们是否愿意承担这一风险?

特朗普亲信斯蒂芬·米兰已被提名为前美联储理事库格勒的继任者,特朗普正在尽其所能,将FOMC塑造成一个有着低利率倾向、鸽派主导的机构。

高久期股票在这种环境下,本身会成为待宰羔羊。

目前,科技公司资本支出的快速增长,已减少了自由现金流,并推迟了投资者预期通过盈利收回股票投资成本的时间。

资本周期考验

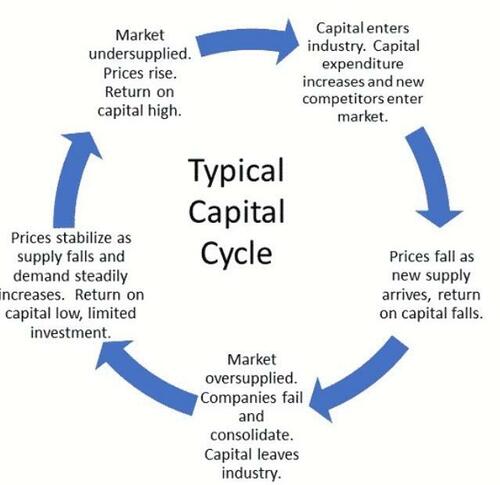

White认为,科技股仍面临来自资本周期的重大风险:当过多的资本涌入一个行业时,通常会导致供过于求、价格下跌和利润率下降。

资本周期理论是由Marathon Asset Management推广普及,近几十年来过度投资的几个例子都以该行业股票显著且持续的表现不佳而告终。

White表示,该周期会持续数年,从过度投资到股票表现不佳的滞后期约为2-3年。再加上久期风险,这使得AI股票所处的环境越来越不利。

大模型升级放缓

White提到了第三点,越来越多的证据表明,大型语言模型的升级改进正在趋于平缓。

它们最初令人印象深刻,但其局限性正被更广泛地认识。人工智能公司正在尝试多种技巧来克服这些问题,但越来越清楚的是,这些可能是这类模型固有的特性。

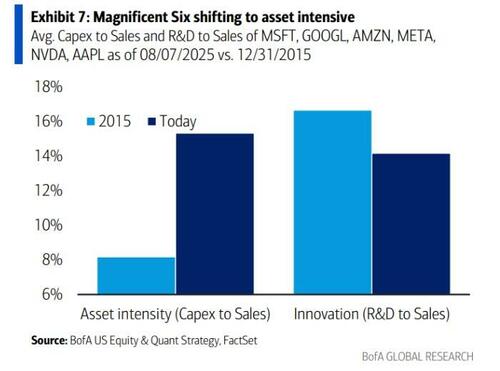

正如美国银行的这张图表所示,超大规模企业的关注点正从创新支出转向资产扩张。

投资人工智能的公司发现,虽然大模型可能非常有用,但也有缺点。自2022年大型语言模型成为主流以来,生产率尚未出现任何有意义的提升。

eSolve资产管理公司首席投资官Adam Butler在X平台上的一篇帖子,曾阐述了AI周期已经结束的观点。

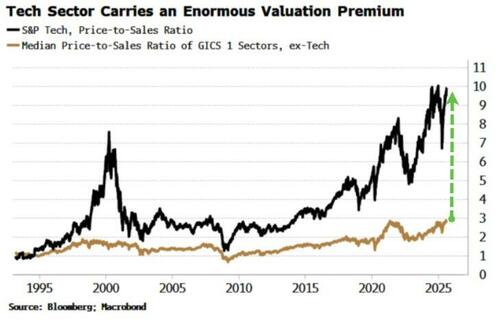

而科技股的估值尚未反映出大型语言模型这种现实与预期之间的差距。

总结

White表示,科技公司拥有一些最高的估值本身并不奇怪,但当你看到它们与市场其他部分的差距如此之大时,仍然令人震惊。

White认为,开发人工超级智能可能是终极的先发优势。但目前,绝大部分支出并非流向那里。随着价格压力上升、资本周期展开以及大型语言模型的局限性日益明显,科技公司要完成增长重任可能会非常困难……

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。