牛市思维确立:资金面与投资策略深度解析

AI导读:

6月下旬以来,资金面四个蓄水池变化,牛市思维确立。本文分析存款搬家、外资流入等增量资金来源,探讨震荡市经验规律在牛市中的失效性,给出经济周期类和景气成长类资产配置建议。

维持前期关键判断,牛市趋势一旦形成短期很难逆转。

6月29日《市场不缺钱》

7月20日《当前位置下行风险和上行收益不对称》

7月27日《流动性推升牛市,行业轮动有何特点》

8月3日《科创突围》

6月下旬以来,资金面的【四个蓄水池】发生变化,“资金流入-赚钱效应-资金流入”的正螺旋已经打开,指数站上10年高点,牛市思维确立。我们整理了30个资金面指标数据库,如需订阅欢迎联系。

从后续增量资金来看——

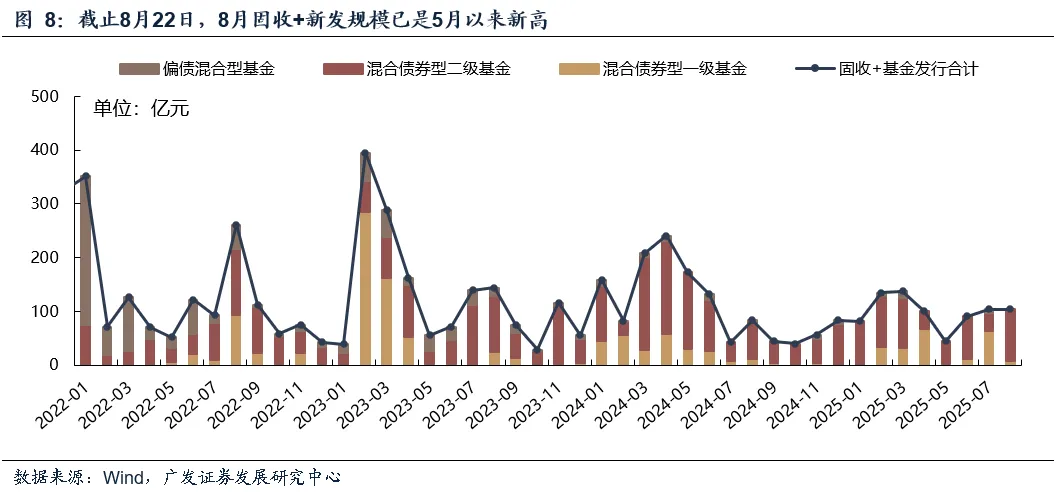

①存款搬家:目前处于风险偏好跃升的第一步,从纯固收往少量含权(固收+)迁移,而纯权益目前还不明显。本周,随着赚钱效应的进一步累积,风险偏好有望进一步跃迁,为后续指数留下了更大的想象空间。

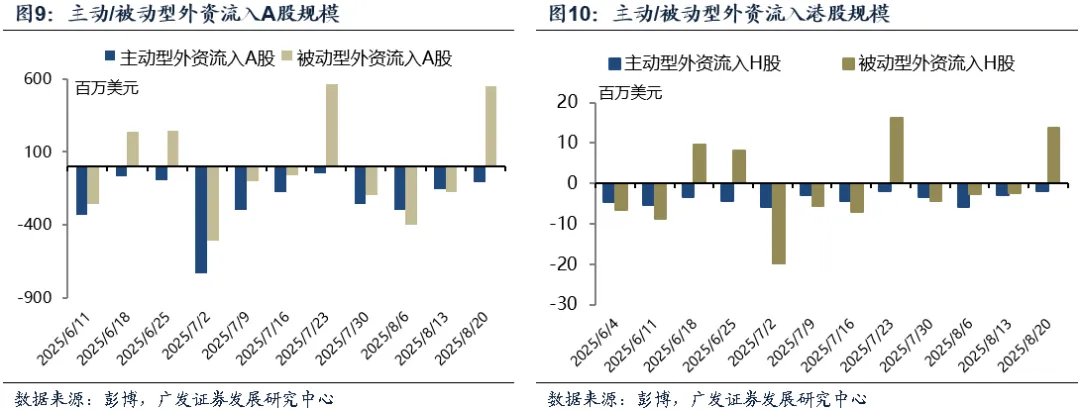

②外资:本周被动型外资转为净流入。如果四季度中美关系和国内会议有预期上的变化,叠加美联储降息,那么外资有可能也会构成增量。

牛市思维确立后,震荡市或熊市投资Tips是否失效?

在存量资金博弈环境中,市场流传着一些“经验规律”。但若市场切换到“牛市思维”,这些规律是否还有效?

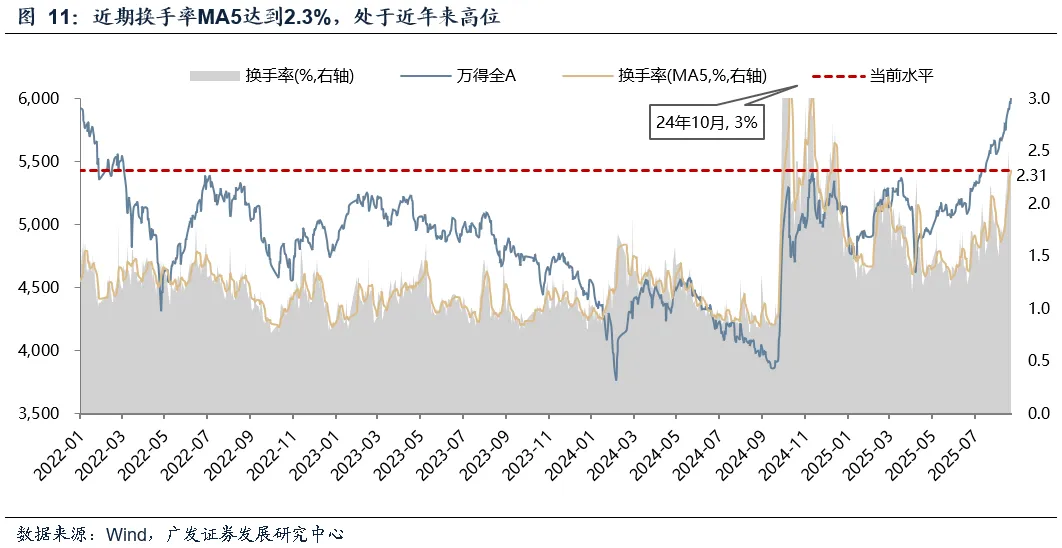

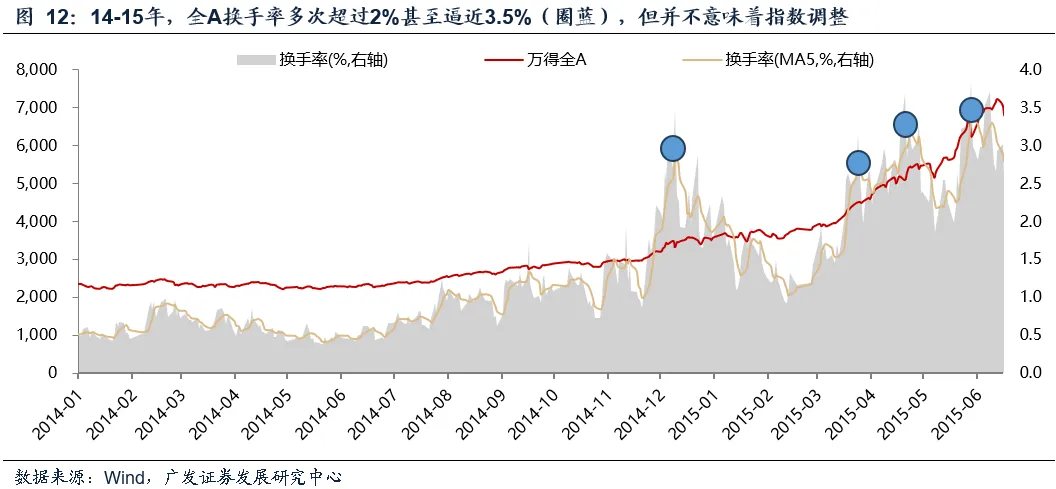

“经验一:换手率冲得太快,要当心指数可能休息或者逆转”

事实上,若后续增量资金能够得到保障,交投热度与指数涨跌并无直接对应关系。在14-15年增量资金入场时期,若以换手率冲高(超过2%)作为指数调整信号,事后来看都是失效的,反而会错过更大的上涨机会。

“经验二:公募基金单季加仓最多的行业,下季度股价表现往往处于劣势”

这个规律自22年至25年上半年一度非常灵敏,25Q2已是TMT自AI产业以来第六次成为单季加仓第一,但在前五次,大幅加仓后都意味着后续的疲弱调整。作为Q2加仓最多的海外算力(通信),25年Q3强劲表现已经打破这一规律,这也验证了本轮牛市思维的成色。

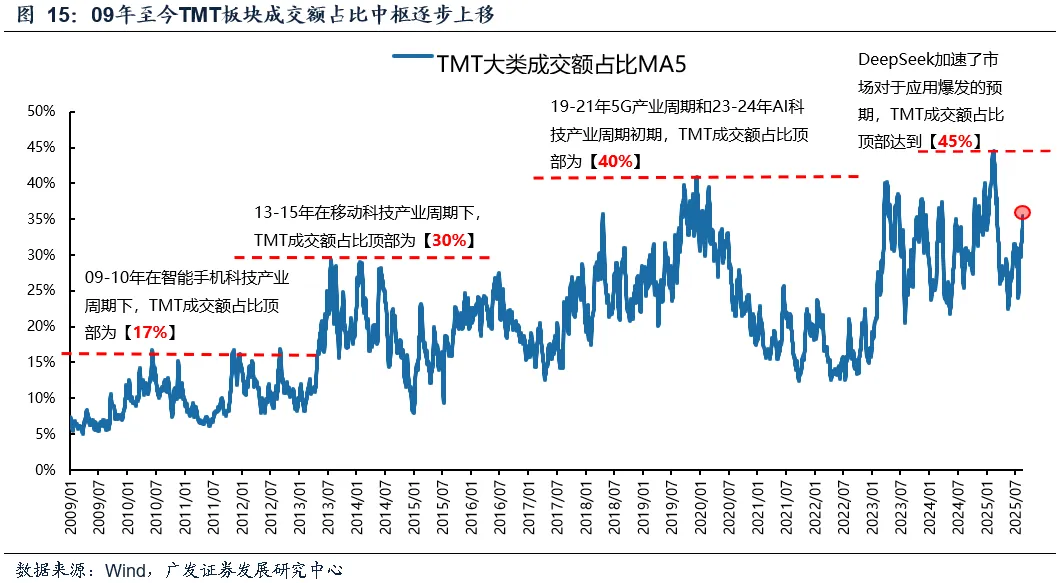

“经验三:TMT成交额占比接近40%,科技行情就要警惕”

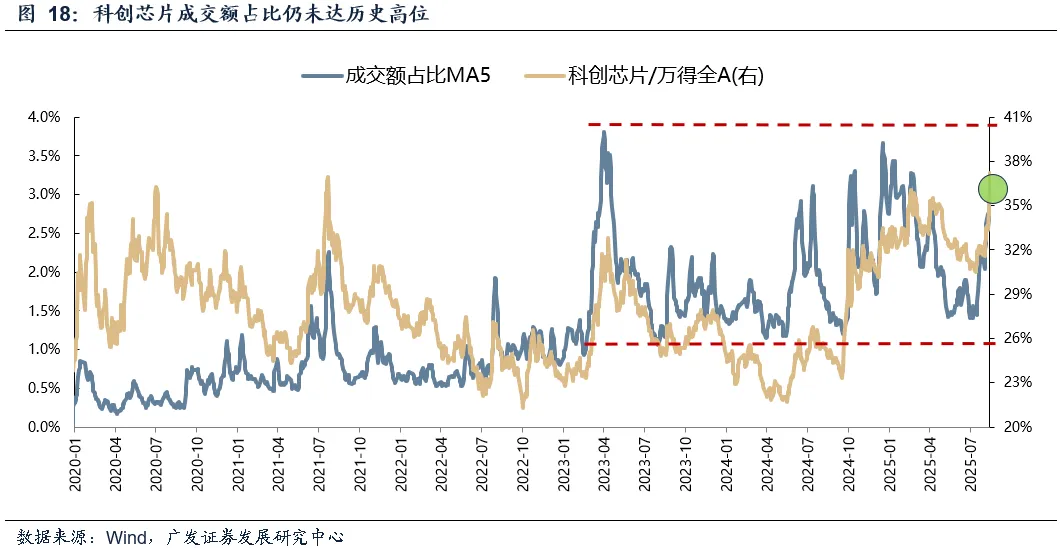

今年春节Deepseek时期已经打破规律(TMT成交额占比的高点约45%),而历史上移动互联网+、新能源产业链等产业+增量资金时期,成交额占比的阈值更是无法构成兑现收益的信号。随着电子行业市值占比超过银行,在经济转型过程中,更应聚焦后续产业景气度的验证。

“经验四:涨多了见好就收,跌多了可能有机会,对应到本轮主线机会接近尾声、寻找低位轮动”

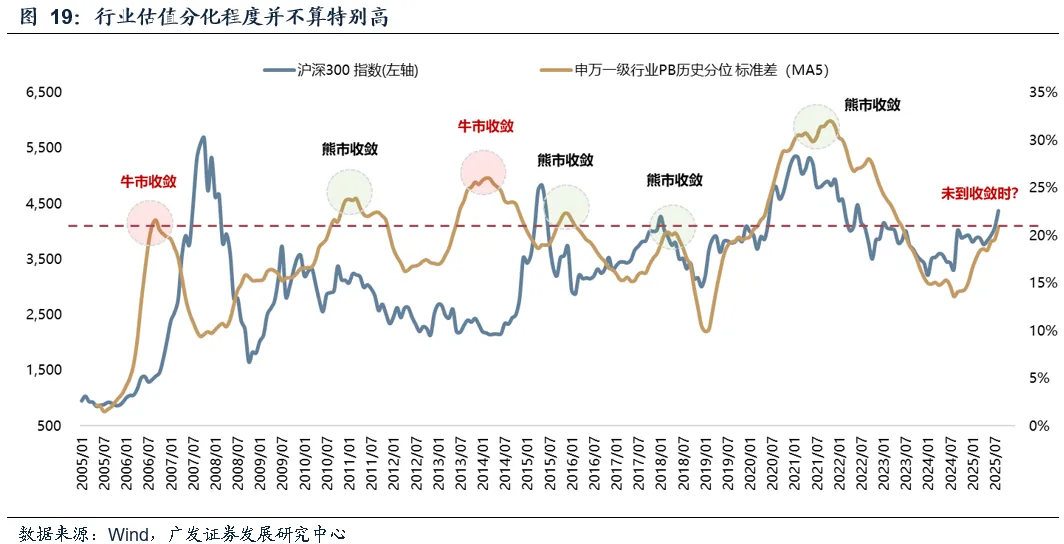

当前位置上,一方面,行业间估值分化指标不算极致,印证科技主线板块情绪未明显过热;另一方面,在牛市思维下,高估值(主线行业)的股价表现通常不会差于低估值(补涨行业)。市场即使存在轮动性补涨机会,继续坚守主线也不会吃亏。

最后,总结当前的投资结论——维持“指数上行收益和下行风险不对称”的判断,市场切换至牛市思维,趋势一旦形成短期很难逆转。监管资金和保险作为两大蓄水池,提供流动性支持,锁住下行风险。居民存款搬家和美元资产外溢作为另外两大蓄水池,暂时还没有显著流入A股市场,但也可以作为后续增量储备。配置建议:1.【经济周期类】资产中,建议配置金融IT、券商、保险;关注港股地产、A股地产链。2.【景气成长类】仍是牛市主线,继续看好科创板的机会,包括海外算力链、创新药、国产算力、国内AI基建等。

(文章来源:广发证券)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。