标普500指数逼近历史高点:科技股受冷落 AI泡沫论遭质疑

AI导读:

标普500指数重新逼近历史新高,但科技股表现不佳引发对AI泡沫的担忧。然而,华尔街大型机构开始质疑“AI泡沫”论,称此次AI热潮由真正的企业投资推动。同时,生物医药等板块成为新的领涨板块。

标普500指数重新逼近历史新高。但数据显示,美股科技股在本轮美股行情中未能一如往常成为领涨板块,市场对人工智能(AI)泡沫的担忧导致AI概念龙头股英伟达、微软等股价受到拖累。

但随着科技股、AI概念股走势落后,华尔街两大机构——贝莱德(BlackRock)和美国银行(Bank of America)近期都开始反驳“AI泡沫”论,并表示本轮AI热潮是由真正的企业投资、收益和生产率增长推动的,而非21世纪00年代互联网泡沫那样的非理性繁荣。

贝莱德投资研究所所长博威(Jean Boivin)称,鉴于AI继续以“前所未有”的规模和速度扩张,将AI热潮描述为泡沫是“不完整的”。

10月底以来领涨板块有变

根据媒体汇编数据,自10月28日标普500指数上一次创纪录收盘以来,礼来公司(Eli Lilly&Co)、红衣主教健康股份有限公司(Cardinal Health Inc.)和渤健公司(Biogen Inc.)等生物医药类企业股票跻身表现前十榜,分别上涨28%、26%和21%,生物医药板块整体录得10.7%的涨幅,领涨美股各板块。

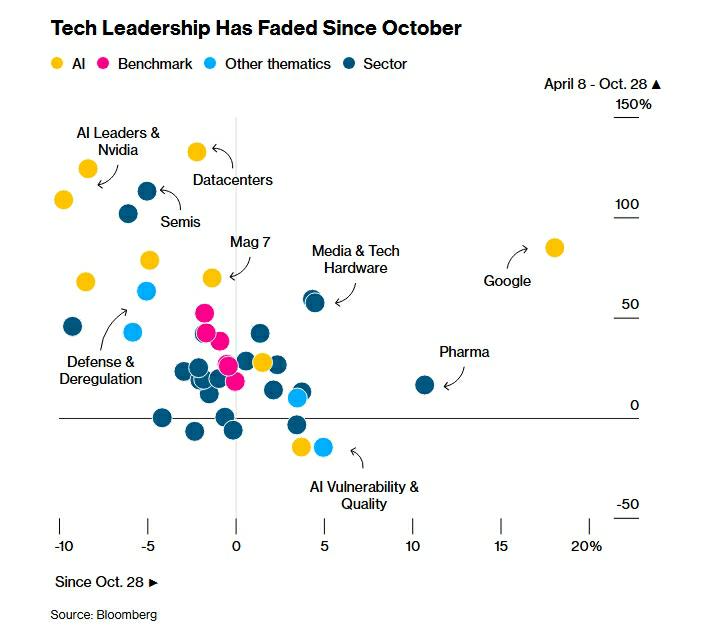

相比之下,自10月28日以来,标普500信息技术指数同期反而整体下跌了4.2%,“美股科技股七巨头”(下称“美股七巨头”)的股票整体下跌1.3%,仅谷歌母公司Alphabet仍录得18.1%的涨幅。AI领军股英伟达跌去9.7%,AI领军企业股整体下跌8.4%,AI软件股整体下跌8.5%。

而在4月美国总统特朗普宣布关税政策导致大幅抛售后,科技股在4月8日~10月28日期间始终领涨标普500指数的上一轮反弹。“美股七巨头”期间上涨69.8%,英伟达期间上涨108.8%。AI领军企业股整体上涨124.2%,AI软件股整体上涨67.9%。10月29日,科技板块在标普500指数中的权重还一度创下历史新高,达到约36%。

这被市场人士解读为,由于对股票高估值以及在AI算力、基础建设方面的巨额支出能否换来切实利润的担忧越发盛行,美股投资者对AI交易仍感到不安。同时,出于对美国经济整体增长的信心,以及对美联储降息押注的反弹,其他行业股票获得增长。

加拿大皇家银行资本市场策略师卡瓦斯纳(Lori Calvasina)称:“美股领涨板块的轮动已经开始。在过去几个月里,我们与机构投资者的会面中,对AI交易、美股七巨头和市场集中度的担忧情绪日渐高涨。”“七巨头”中的多只股票也陷入困境,Meta Platforms的股价自10月28日标普500指数达到峰值以来甚至已下跌14%。

“美股七巨头”中,只有Alphabet因谷歌推出的最新大模型Gemini 3,股价表现良好。目前,美股科技股估值仍接近20年区间的顶部,远期市盈率约为28倍。

尽管投资者对美股科技股和AI概念股投下不信任票,但科技企业加大对AI数据中心的支出的同时,美股科技企业在最新的财报季,也继续显示出强劲的盈利增长。卡瓦斯纳称,这可能会限制板块轮动的范围和时长,除非有某些行业领域的企业取得的利润更令人印象深刻。“其他板块要长时间持续跑赢科技股的引领地位,仍需要盈利动态的转变。”他称。

“AI泡沫论”开始遭到质疑

但美国银行和贝莱德等华尔街大型机构近期已开始质疑“AI泡沫论”,称此次AI热潮并非互联网泡沫2.0,而将继续由真正的企业投资、收益和生产率增长所推动。

博威2日在媒体圆桌会议上称:“我们认为,在现阶段,AI泡沫叙事对投资者来说没有多大用处,我们希望投资者避免把所有事情都放在一种回顾性的指标或评估上。”

贝莱德认为,AI的支出热潮如此之大,以至于它已经成为宏观经济故事本身,各行业企业在AI领域投资的规模可能会推动美国GDP增长持续高于过去几十年来主导的2%的长期趋势。贝莱德在其展望中写道:“与AI建设相关的资本支出野心如此之大,以至于(行业的)微观动态可以被视为宏观的(缩影)。”该机构估计,到2030年,全球企业AI支出计划在5万亿~8万亿美元之间。“投资者面临的挑战是:令巨额资本支出计划与潜在的AI投资回报收入相协调,令两者更匹配。”

不过,贝莱德也坦言,从计算到电网的扩建仍存在物理限制。到21世纪20年代末,人工智能数据中心可能会消耗美国15%~20%的电力,这使得AI投资扩张和数据中心扩建,既具有变革性又脆弱。但贝莱德强调,“这种前期支出对于实现最终收益是必要的”。这些压力是结构性转变的一部分,AI投资热潮仍将持续帮助推动美股创下历史新高,AI主题仍将是美国股市的主要驱动力。

...

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。