松发股份拟80亿收购恒力重工,剑指民营造船第一股

AI导读:

松发股份公布重大交易计划,拟80亿收购恒力重工100%股权,并承诺未来三年累计盈利不低于48亿元。交易完成后,松发股份将正式退出日用陶瓷制品制造行业,转型为“民营造船第一股”。

12月1日晚间,松发股份公布了一项重大交易计划,拟收购恒力重工100%股权,交易草案正式出炉。此次交易中,恒力重工的整体估值高达80.06亿元,且交易对方承诺恒力重工未来三年累计盈利将不低于48亿元。

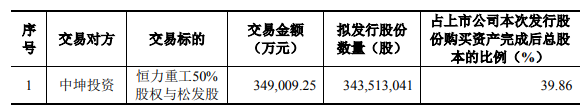

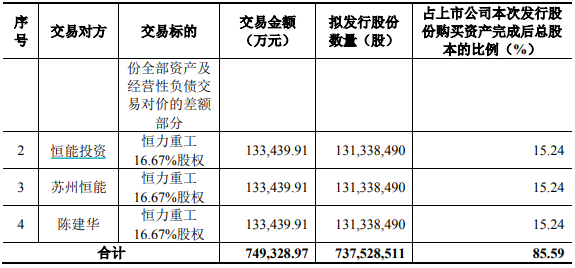

根据交易方案,松发股份将通过重大资产置换及发行股份的方式,购买交易对方持有的恒力重工100%股权,并计划向不超过35名特定投资者发行股份募集配套资金。具体而言,松发股份将以其全部资产和经营性负债,与中坤投资持有的恒力重工50%股权的等值部分进行置换,置出资产的交易价格为5.13亿元。此后,松发股份还将以发行股份的方式,购买恒力重工剩余资产,交易作价为74.93亿元,发行价格为10.16元/股,发行股份数量为7.38亿股。

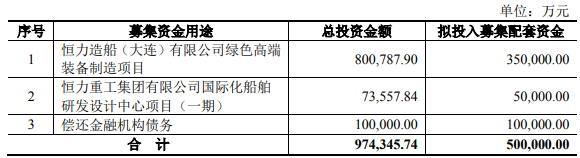

值得一提的是,在评估过程中,恒力重工的资产基础法估值为80.06亿元,而收益法估值则高达97.24亿元。最终,公司实际控制人选择了较低的估值作为注入松发股份的价格。同时,松发股份还计划发行股份募集不超过50亿元的配套资金,用于恒力造船(大连)有限公司的绿色高端装备制造项目等。

此次交易完成后,松发股份将正式退出日用陶瓷制品制造行业,转型为“民营造船第一股”,并全面向“全球最具成长力造船厂”战略转型升级。而恒力重工则有望借助此次交易,进一步提升其在全球造船市场的地位。

此外,交易对方还承诺,恒力重工将在未来三年分别实现净利润11.27亿元、16.41亿元和20.63亿元,累计实现的扣非归母净利润不低于48亿元。这一业绩承诺与恒力重工当前的净资产和已实现的净利润相比,显示出其强劲的增长潜力和盈利能力。

近年来,全球造船行业正处于需求景气上行的早期阶段,迎来了广阔的市场空间。在此背景下,恒力重工凭借其先进的生产设备和研发能力,已在中国造船市场占据了一席之地。根据行业公开数据,2023年恒力重工新接订单数量已位居中国第六,全球第九,已确定排产新造船舶140艘,货值约108亿美元。此外,恒力重工还具备自主研发设计超大型VLCC船等高端船舶的能力,并已成为行业内为数不多能自主生产船用发动机的造船企业。

未来,随着恒力重工的持续发展和转型升级,其有望成为具备高附加值船舶及高端装备生产能力的制造产业基地,为中国由“造船大国”迈向“造船强国”注入强劲新动能。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。