奇瑞汽车正式递交港股IPO申请,加速全球化战略

AI导读:

奇瑞汽车正式向港交所递交上市申请,计划将募集资金用于扩大产品组合、提升核心技术能力、拓展海外市场。奇瑞汽车近年来营收持续增长,但燃油车收入仍占大头。此次IPO有望获得超过1000亿元的估值,加速全球化战略步伐。

奇瑞汽车的IPO迎来新进展。2月28日,奇瑞汽车股份有限公司正式向港交所递交上市申请,这一消息在新能源汽车市场竞争加剧的背景下,引发了市场的广泛关注。奇瑞汽车计划将港股IPO募集资金用于扩大产品组合、提升核心技术能力、拓展海外市场及执行全球化策略。

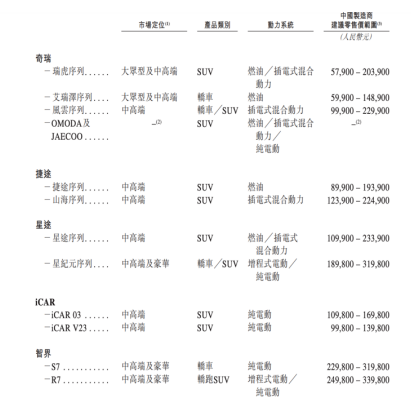

奇瑞汽车作为奇瑞集团最重要的乘用车业务板块,成立于1997年,大股东为芜湖投资控股,由芜湖市国资委及安徽省财政厅持股。招股书显示,2024年前9个月,奇瑞汽车全球销量突破154万辆,同比增长51.8%。旗下拥有奇瑞、捷途、星途、iCAR和智界五大品牌,定位各异,主流价格在20万元以下。

来源:奇瑞汽车招股书

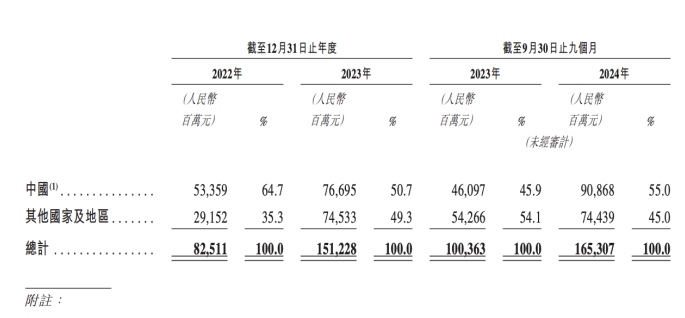

财务数据方面,奇瑞汽车近年来营收持续增长,净利润稳步提高。然而,整车毛利率有所下滑,但仍处于国内车企中等水平。海外市场是奇瑞汽车的重要收入来源,近年来海外收入占比不断提升。

值得注意的是,尽管新能源汽车市场渗透率已超过50%,但奇瑞汽车的燃油车收入仍占据大头。不过,奇瑞也在积极应对新能源汽车市场的竞争,加快全球化战略步伐。

目前,奇瑞汽车约四成收入来自出口,已销往100多个国家和地区,全球总销量超过1300万辆。奇瑞与捷豹路虎签署战略合作意向书,共同推进全新合作模式,并在欧洲设立合资工厂。奇瑞汽车用“落地生根”的方式走进海外市场,从单纯的整车出口迈向技术、品牌、管理的全方位协同出海。

来源:奇瑞汽车招股书

此次启动港股IPO,奇瑞汽车旨在进一步融入全球市场,吸引更多海外潜在客户或合作伙伴。市场预测,奇瑞汽车此次IPO有望获得超过1000亿元的估值。

来源:奇瑞汽车招股书

(文章来源:中国证券报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。