香江电器冲刺港股上市,海外营收占比超99%

AI导读:

香江电器更新招股书,冲刺港股上市,海外营收占比超过99%,产品已出口至全球70余国。香江电器经历三次更换IPO辅导机构,最终选择国金证券为辅导机构,股权高度集中,潘允父子为100%实控人。

编者按:在资本市场的浪潮中,首次公开募股(IPO)备受瞩目,是企业发展的关键里程碑,也是投资者的聚焦热点。

自2025年3月起,财联社与《科创板日报》联合推出的创投日报增设“IPO直通车”栏目,对话企业创始人、天使创投人,全方位展现IPO台前幕后故事;搭乘“直通车”,深入企业、直击路演现场,第一时间带来最新IPO进展及专业解读。

无论您是企业家、投资者,还是资本市场关注者,“IPO直通车”都是洞悉IPO市场的重要窗口,共同见证资本市场风云变幻。

《科创板日报》4月12日讯(记者徐赐豪),跨境电子商务领域的佼佼者——湖北香江电器股份有限公司(香江电器),正冲刺港股上市。

香江电器更新了招股书,这是继去年10月招股书失效后的再次提交,由国金证券独家保荐。今年1月,中国证监会国际合作司已发布其境外发行上市备案通知书,意味着香江电器已具备港交所上市资格。

海外营收占比超99%

香江电器成立于2012年,专注于品质生活家居用品(小家电)的研发、设计、生产与销售,产品涵盖电热类(如电烤炉、空气炸锅)、电动类(如搅拌机)、电子类(如电子秤、加湿器)等。产品已出口至全球70余国,客户包括沃尔玛、飞利浦等。

据弗若斯特沙利文报告,按2023年中美、中加出口量计,香江电器电热水壶在中国海关总署界定分类中占美市场21.4%、加市场32.3%份额。

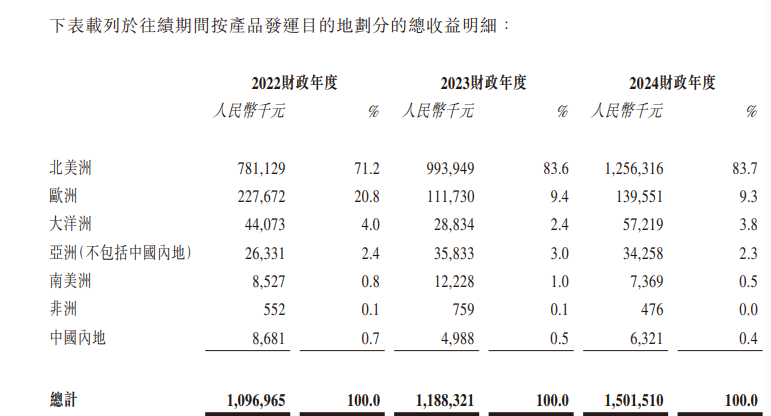

财务数据方面,2022-2024年,香江电器营收分别为10.97亿、11.9亿和15.02亿元,其中海外销售额占比均超99%,净利润分别为0.82亿、1.21亿和1.40亿元。

业务模式上,香江电器业务涵盖ODM/OEM及OBM。超过90%收益来自ODM/OEM客户,且多集中于海外市场。自2016年起,香江电器开展OBM业务,通过电商平台销售自有品牌产品,已孵化“Weighmax威麦丝”等品牌。但自主品牌营收占比不高,且逐年下降。

“父子档”创业路

香江电器冲击上市已8年,期间三度更换IPO辅导机构。最初与东莞证券合作,但未能及时递交IPO申请。后换为兴业证券,合作又迅速终止。香江电器表示,首个券商人员流动性大,第二个券商未遵守上市时间表。

最终,香江电器选择国金证券为辅导机构,于2022年6月递交主板上市申请并获受理。但去年5月,深交所终止其发行上市审核。同年9月,香江电器向港交所提交招股书。

股权结构上,香江电器呈现家族企业特色,股权高度集中。创始人潘允及其关联方合计持股超90%,潘允父子为100%实控人。鉴于北美洲为最大销售市场,潘允之子Guangshe Pan负责美国市场销售。

面对美国对中国企业的关税政策,香江电器出口业务受影响程度及应对策略尚待观察。

(文章来源:科创板日报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。