视涯科技IPO辅导团队庞大,保代过剩问题凸显

AI导读:

视涯科技首次公开发行股票并上市辅导工作完成报告发布,辅导人员多达33人,其中十几名为保代,引发业界关注。此外,保代过剩问题在业内也愈发凸显,投行人士纷纷转行,考公、赴上市公司任职等成为热门选择。

日前,视涯科技股份有限公司(以下简称视涯科技)首次公开发行股票并上市辅导工作完成报告发布,引发业界广泛关注。

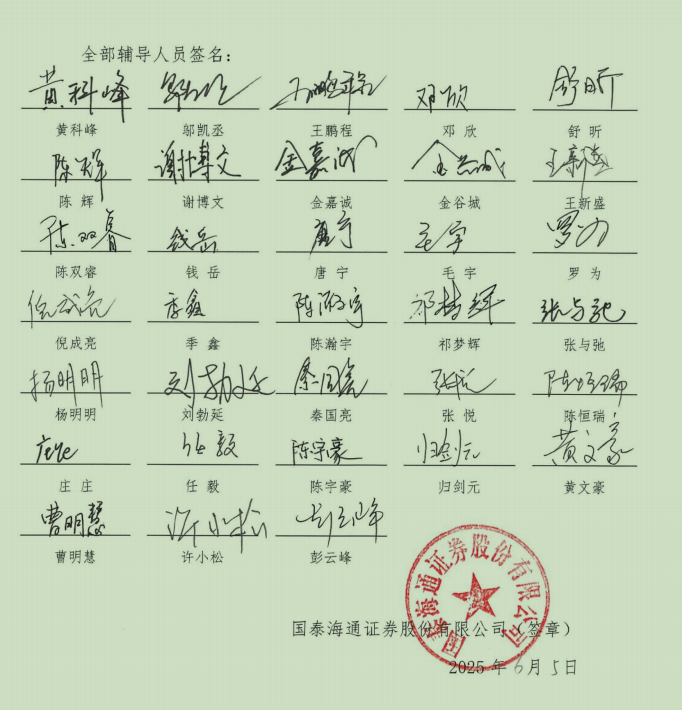

值得关注的是,在这份报告中签名的国泰海通辅导人员竟多达33人,其中还有十几名保荐代表人(保代)。如此庞大的辅导团队,在资深投行人士眼中实属罕见。

据公开信息,这33名辅导人员基本都来自原海通证券。随着今年国泰海通与海通证券合并完成,其保代人数已接近800人,位居行业榜首。

30余人团队共同辅导一家企业上市,这一消息无疑在业内投下了一颗震撼弹。

视涯科技发布的首次公开发行股票并上市辅导工作完成报告,因其辅导人员数量之多而备受瞩目。

图片来源:视涯科技首次公开发行股票并上市辅导工作完成报告截图

该报告的特别之处在于,辅导人员签名环节有多达33人签名。这意味着,国泰海通为视涯科技IPO派出了33名辅导人员。

这些辅导人员大多具备研究生学历,且多来自原海通证券,其中不乏近几年入行的新人。尤为引人注目的是,其中竟有十几名保代。

据公告,视涯科技项目之所以有如此多的辅导人员,与今年新增人手有关。2025年1月和3月,辅导工作小组分别新增3人、22人(其中2人目前已离组)。而在去年10月的辅导备案报告中,辅导小组成员仅有10人,且仅3名保代。

对于视涯科技IPO项目的辅导人员规模,多位券商投行人士表示惊讶,并猜测可能与两大机构合并后人员冗余有关。

某大型券商投行部门负责人称,“这种情况前所未见,或因合并后人员冗余,又无法考核。业务少,大家都想在业绩中有所体现,故签字较多。”

某头部券商资深投行人士则认为,“这种情况较为特殊,或因国泰海通用不了这么多人,担心被裁,故在项目里多挂名。视涯科技规模不大,收入也少。”公开信息显示,视涯科技估值超百亿元,为合肥新增独角兽公司之一。然而,由于投入大,截至2024年末,尚未盈利且存在累计未弥补亏损。

记者查询了其他几家由国泰海通辅导的公司近阶段发布的辅导工作完成报告,未发现辅导人员超30名的情况,辅导小组人数通常在10名以内。

保代人数现向下拐点,行业过剩问题凸显

虽然视涯科技辅导人员数量过多或属个案,但由此引发的“保代过剩”话题讨论却屡见不鲜。

2020年,业内保代总人数激增。以视涯科技辅导小组为例,十几名保代执业登记类别变更为“保荐代表人”的时间多为2020年之后。

然而,近年来保代过剩的声音一直不绝于耳。自去年以来,券商投行业务下滑,这一问题愈发凸显。

2024年年报显示,投行收入大幅下降已成普遍现象。2025年一季度,上市券商投行业务净收入合计67亿元,同比小幅增长5%,但仍处低位。

与此同时,IPO持续趋冷也影响到前期环节。据Choice数据统计,今年1~5月,辅导备案的拟IPO公司有122家。相比之下,2022年、2023年、2024年同期分别为422家、333家、232家。

在此背景下,不少投行人士转行,考公、赴上市公司任职等成为热门选择。此外,保代人数持续增加的趋势也在今年出现拐点。据Choice数据统计,截至2024年年末,保代总数为8812人,同比增加180人。然而,今年以来,保代人数明显下降,截至6月9日,总数为8503人,较去年末减少309人。

但目前保代供求关系过剩的形势仍未根本扭转。2024年A股市场完成发行的IPO有102个,与2018年持平(当年IPO为103个)。然而,截至2018年末,保代总数仅为3678人。

今年港股市场IPO活跃,融资额重返全球首位。有投行部门负责人称,“券商内部已号召考香港证券从业证书。”

不过,对投行人士而言,参与港股项目需参加相关考试、申请牌照,甚至可能需在香港工作,对部分从业者构成挑战。

此外,投行人士认为,今年港股IPO市场并未如大家所见那般火爆。港股今年至今仅发30单IPO,融资金额700多亿港元,其中宁德时代IPO达350亿。除少数明星项目外,其余多为非市场化发行,难度较大。因此,今年港股IPO虽看似火热,但好项目并不多。相比之下,1~5月A股IPO发42单。但在审核上,A股更严格。

(文章来源:每日经济新闻)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。