同富股份IPO之路坎坷:业绩存疑,问题缠身

AI导读:

2025年6月19日,同富股份拟在上交所主板上市,计划募资8.2亿元。然而,其IPO之路坎坷,业绩数据存疑,贴牌产品占比高,自主品牌收入低,且面临环保处罚、实控人涉诉、关联交易等问题,上市前景充满不确定性。

2025年6月19日,浙江同富特美刻家居用品股份有限公司(简称:同富股份)拟在上交所主板上市的消息引发关注,计划募资8.2亿元,保荐机构为光大证券。

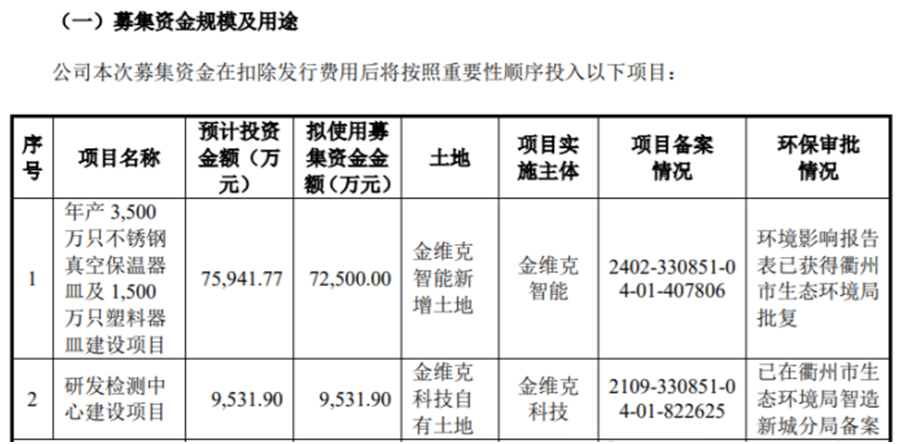

根据招股书,募集资金将用于新增年产3500万只不锈钢保温杯智能制造项目及研发检测中心建设项目。 图片来源:同富股份招股书

图片来源:同富股份招股书

然而,同富股份IPO之路坎坷,业绩数据存疑,问题缠身。

贴牌生意经,IPO之路波折不断

同富股份成立于2017年,主营不锈钢保温器皿,贴牌产品占比约88%,自主品牌收入低。2023年曾申请上交所主板上市,但主动撤回IPO申请。撤回后,同富股份再次踏上IPO征程,但市场对其上市前景充满疑虑。

值得注意的是,同行业可比公司安胜科技也曾排队北交所IPO,但收到一轮问询后未回复,于今年5月终止排队。 图片来源:同富股份官网

图片来源:同富股份官网 图片来源:上交所官网

图片来源:上交所官网

利润增长坐“过山车”

业绩数据迷雾重重

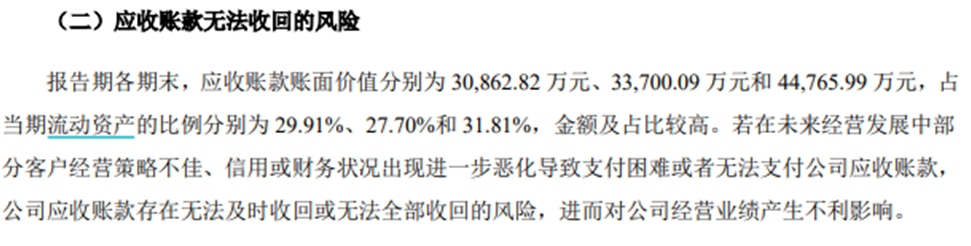

从业绩数据来看,同富股份的表现也难以让人完全信服。营收和利润方面,营收复合增长率仅为18.29%,净利润复合增长率更是只有2.9%,净利润增速波动极大。应收账款增速明显快于营收增速,暴露出账款回收效率的隐患。 图片来源:Wind

图片来源:Wind

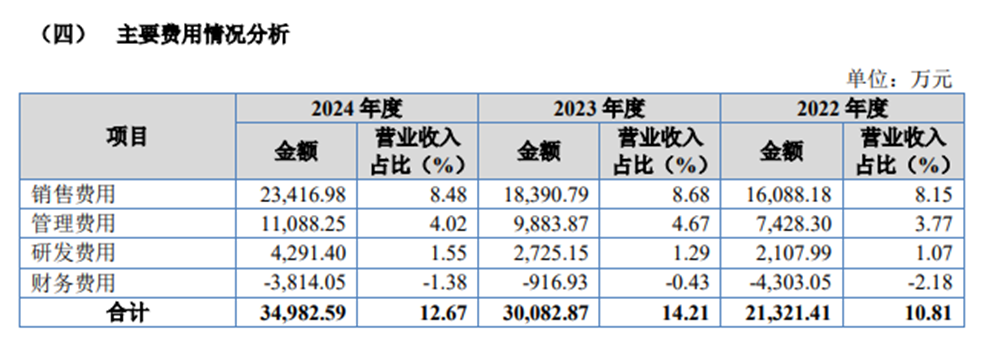

费用投入结构上,同富股份研发费用率仅为1.55%,销售费用率高达8.48%,重销售轻研发,意味着公司将更多资源倾斜于市场推广,而在产品创新、技术升级等核心竞争力塑造方面投入偏少。 图片来源:同富股份招股书

图片来源:同富股份招股书

实控人曾涉行贿案,合规经营存漏洞

同富股份面临诸多处罚问题。全资子公司多次因环保问题受罚,实控人姚华俊、发起人徐荣培因不正当竞争纠纷被起诉,徐荣培还曾牵涉行贿案。实控人的负面事件影响了公司形象和声誉,也让投资者对公司的治理结构和诚信度产生怀疑。 图片来源:同富股份招股书

图片来源:同富股份招股书

同富股份还存在关联交易与同业竞争情况。公司与关联公司杭州家与树日用品有限公司存在相近似业务,并且存在客户与供应商重叠的情况。

同富股份拟上市背后,是其艰难的IPO历程、迷雾重重的业绩数据以及缠身的问题及处罚,若想成功上市并在资本市场上站稳脚跟,必须切实解决自身存在的诸多问题。然而,从目前的情况来看,同富股份要走的路还很长,其上市前景依然充满不确定性。(《理财周刊-财事汇》出品)

免责声明:文章表述的意见不构成任何投资建议,投资者据此操作,风险自担。

(文章来源:理财周刊-财事汇)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。