牛市中的低成交量信号及短期A股配置策略

AI导读:

本文分析牛市中低成交量常为买入信号,熊市中则不同。当前牛市逻辑未变,低成交量视为买入信号。短期A股配置建议偏价值,寻找进攻方向,配置风格偏大盘价值。

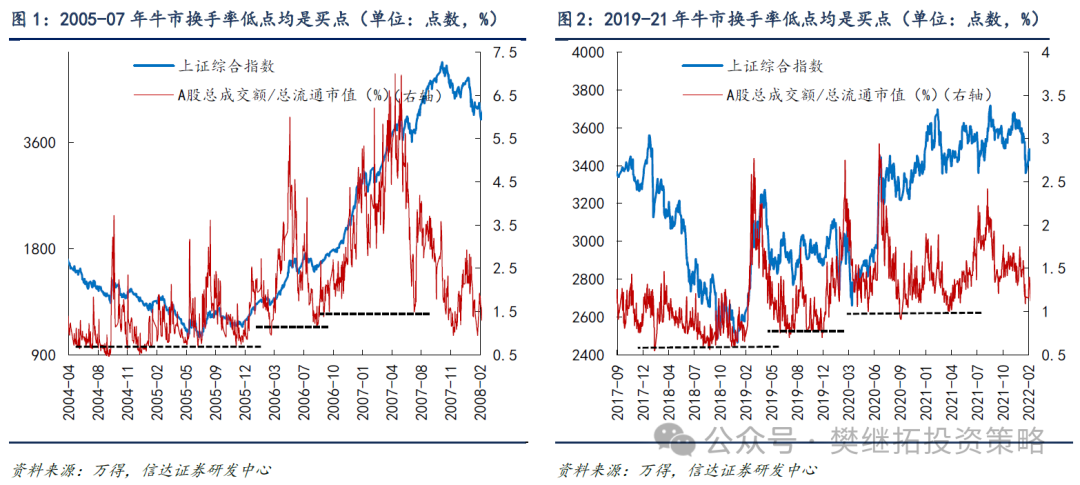

低成交量在牛市中常是买入信号。历史数据显示,2005-2007年及2019-2021年牛市中,低成交量均伴随市场阶段低点,成为较好买入时机。然而,熊市中低成交量后往往持续阴跌,特别是熊市中后期,如2018年及预计的2023Q2-2024年。当前牛市逻辑未变,低成交量视为买入信号。上周成交量低,因关税冲击导致高换手率资金离场,而国家队、产业资本等逆势买入,且产业资本流入速度快,高位被套资金少于2021年,故低成交量后持续阴跌概率低。

(1)历史经验显示,牛市中低成交量伴随市场阶段低点。换手率数据显示,牛市中低成交量时期均为较好买入时点。此外,牛市中换手率低点在牛市初期可能接近熊市最低换手率,中后期则略高。

(2)熊市中,低成交量后持续阴跌。2018年熊市中换手率持续低迷,熊市后期换手率低点更低,且长时间维持低位,指数阴跌。历史表明,熊市中成交量低点非买入信号。

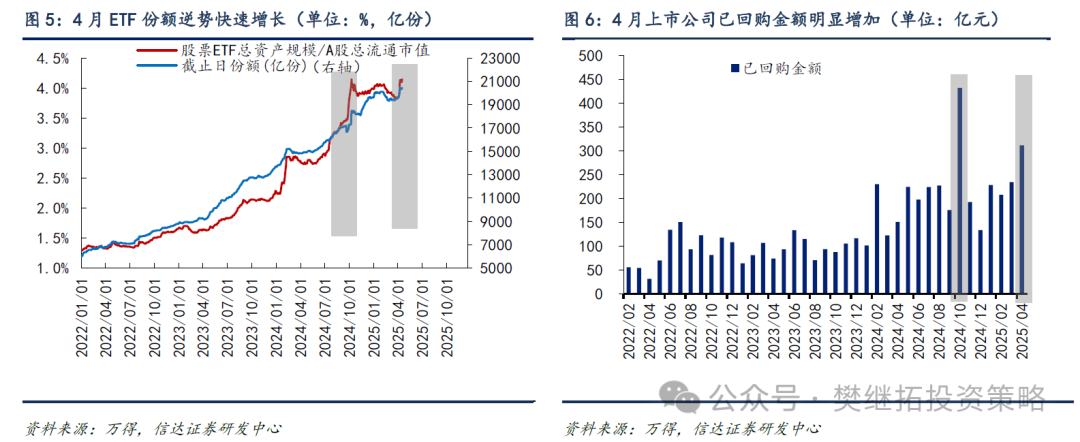

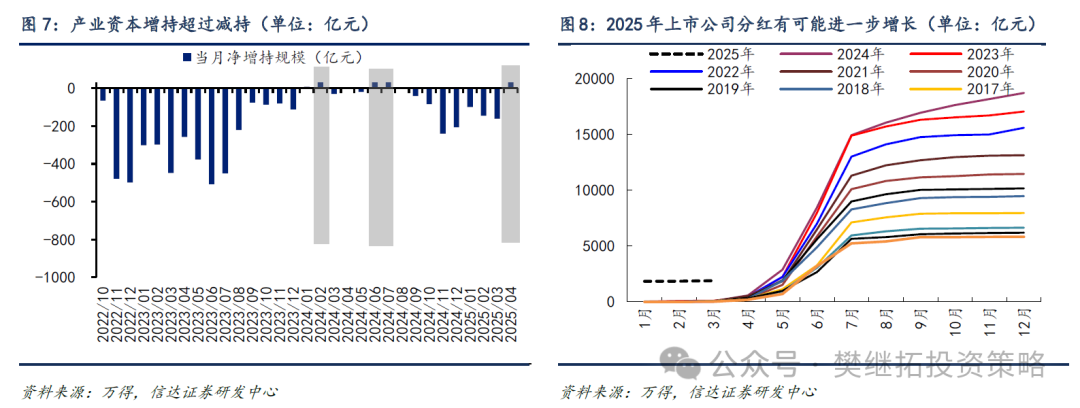

(3)短期增量资金含国家队与产业资本。上周成交量低因关税冲击致交易性资金离场,逆势买入资金含国家队、产业资本。鉴于逆势买入资金稳定,卖出力量可能减弱,一旦有利多,指数或重回牛市。产业资本逆势流入速度快,上市公司回购金额大幅增加。

产业资金由净减持转净增持,上市公司分红节奏变化,政策鼓励更早分红,2025年分红或增加。逆势买入资金多,交易性资金离场影响小。牛市逻辑未变,成交量低点为买入信号。

(4)短期A股大势研判:未来1个月,国内稳增长、中美关税谈判可能驱动市场反弹。关税冲击在牛市初期,市场整体估值低,对指数冲击可能一次性。历史上如2013年钱荒、2020年初疫情,均出现在牛市初期,指数影响时间短,板块影响长。当前关税冲击为黑天鹅,但指数冲击或已完成,潜在利多占优,预计Q2-Q3盈利担心持续,5-7月可能震荡回撤,幅度可控,Q3后期或Q4回归牛市。

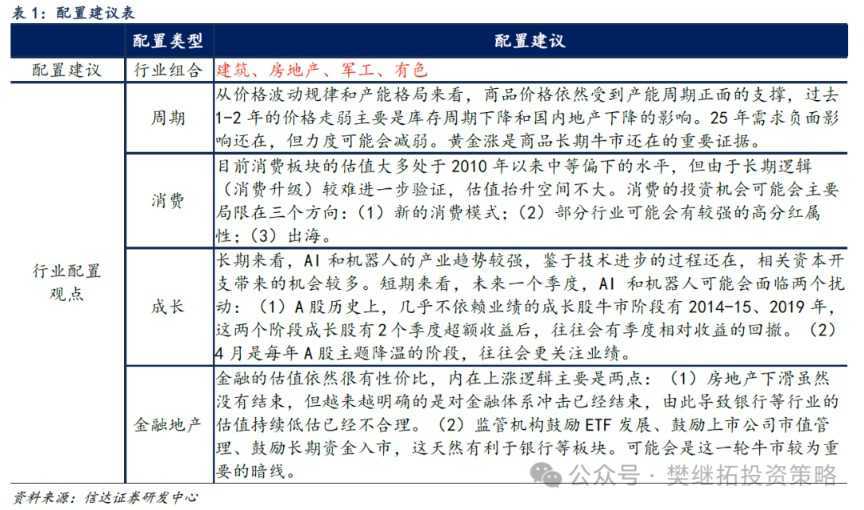

近期配置观点:季度内偏价值,寻找进攻方向(价值主题、稳增长政策变化、国产替代)。配置逻辑含关税博弈、消费复苏、稳增长新政、规避风险。

配置风格:季度内偏大盘价值。经济数据、交易性资金有季节性规律,大盘价值胜率较高;一季报披露期,风险偏好下降,关注季报超预期板块;稳增长、扩内需政策加码利于价值风格;成长机会或二季度后期出现。

配置方向:银行、钢铁、建筑;国企改革、央企合并预期;消费、有色金属(黄金、稀土);房地产;军工。

(文章来源:信达证券)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。